Mattel nyní nabízí dividendový výnos kolem 4 %. Za poslední tři roky jeho akcie generovala roční návratnost 18,6 %, dividenda vzrostla ročně o 20,2 %. Jde o jednu z firem, která byla zmíněna v Dividendových manuálech a dnes se na ní podíváme detailněji. Z následujícího grafu je patrné, že ona průměrná návratnost za sebou skrývá mnohem pestřejší vývoj:

Mattel se od celého trhu odpoutal znatelně od roku 2011, v roce 2013 ale narazil na úroveň, kterou se mu ani napodruhé nepodařilo prorazit. Co více, na počátku roku 2014 přišel prudký propad (viz níže), ze kterého se akcie doposud nevzpamatovala. Shodou okolností je tak nyní její pětiletá návratnost na stejné úrovni jako návratnost celého trhu (jízda to ale byla mnohem více adrenalinová). Podle FT má ale Mattel betu 0,7, tedy rizikovost nižší než celý trh, je přece jen ve srovnání se zbytkem pelotonu vítězem (má hezkou alfu). Ona beta mi sice moc nesedí na onen adrenalin posledních 5 let, ale budiž.

Zdroj: FT

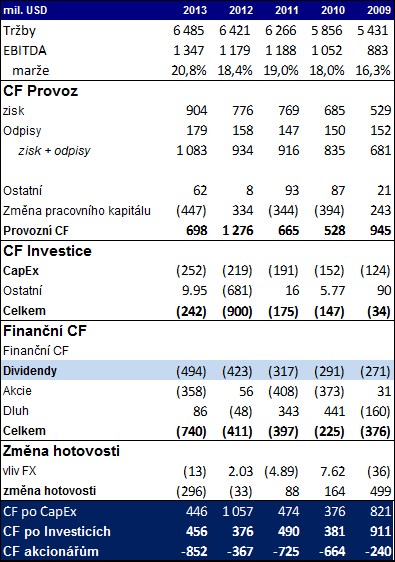

Tržby Mattelu jdou od růstu ke stagnaci, provozní marže dosáhla minulý rok nejvyšší úrovně za posledních pět let. Provozní zisk EBITDA tak také dosáhl maxim a uvelebil se na 1,35 miliardách USD. Provozní tok hotovosti je ale o něčem úplně jiném (nemáme tu tedy opakování mimořádné situace z minulého dílu, kdy se EBITDA cca rovnala provoznímu CF). Mattel minulý rok na provozu generoval asi 700 milionů USD, předchozí rok pohyb pracovního kapitálu s tímto číslem zahýbal výrazně nahoru, bez něj by na tom byl cca podobně, stejně jako v roce 2011 a 2013.

Investice do provozních dlouhodobých aktiv jsou provozním cash flow bezproblémově pokryty. Mattel tak stojí před příjemným rozhodováním: Co s ní (s hotovostí)? Vyjma ostatních investic (téměř 700 mil. USD v roce 2012, letos koupil MEGA Brands Inc.) má tradiční možnosti: Splátky dluhu (má ho ale spíše málo, než moc), syslení peněz v rozvaze, výplata akcionářům. Pohled na poslední tři řádky tabulky ukazuje, že Mattel se na dividendách a odkupech nebojí vyplatit znatelně více, než je jeho CF po investicích (2010, 2013). Musí tak zvýšit dluh, či sáhnout do zásoby hotovosti. Ke konci minulého roku byl ale dluh minimální a v rozvaze asi 1 miliarda USD hotovosti.

Návratnost vlastního jmění ROE měřená na základě zisků dosáhla v posledních dvou letech 27,8 % a 25,3 %. Měřeno na základě cash flow, dosáhlo ROE minulý rok 13,7 %. To nejsou nijak ošklivá čísla. Že by Barbie a spol. představovaly takové bariéry vstupu do odvětví, které se jinak nezdá být zrovna náročné na know-how a je „jen“o marketingu?

Beta společnosti dosahuje zmíněných 0,7, to znamená, že požadovaná návratnost by se mohla pohybovat kolem 6,5 %. Dividendy minulého roku podle prezentovaných čísel mohou sloužit jako odrazový můstek pro delší období (cca 700 mil. USD provozního CF, cca 250 mil. CapEx). Při současné ceně akcie by s těmito předpoklady trh čekal, že dividendy porostou dlouhodobě o 2,6 %. S čísly si můžeme různě hrát, ale zhruba nám vychází, že CF Mattelu by mělo růst o pár procentních bodů Je to moc, nebo málo?

Mattell zklamal investory svými výsledky z konce minulého roku, což se popsaným způsobem projevilo na ceně akcie (konec roku by měl být pro podobné firmy žněmi, pokud se tak nestane, trest je tvrdý). Barbíny si ale zatím nevedou nejlépe ani letos (jejich celosvětový prodej klesl o 15 %). Minulý rok tržby z prvního pololetí tvořily jen třetinu tržeb celkových a o celoročních výsledcích se bude i letos rozhodovat v druhé polovině roku. Odhad dalšího vývoje tržeb a zisků je do značné míry marketingovým cvičením, kdy můžeme být skeptiky, i optimisty těšící se na „vzrušující příležitosti“, kterých Mattel využije (jak jsem někde četl).

Dokáží tedy Barbie, Matchbox, Polly, Fisher-Price atd. generovat dividendu rostoucí alespoň o 2,5 % ročně? Možná, že před sebou máme výjimečný případ, kdy nám s naším investičním rozhodnutím mohou poradit naše děti. My jsme se dobrali k tomu, že tu máme firmu s relativně stabilním CF a vysokým dividendovým výnosem. Ten je u této relativně málo rizikové akcie cenou za to, že pravděpodobně nemůžeme čekat žádný velký růst CF. Zde o dividendový vtip nejde.