Tříletá návratnost německých akcií byla ještě donedávna v podstatě stejná jako návratnost akcií amerických. Zatímco u těch druhých můžeme nyní hovořit o korekci, která se možná zase pomalu otáčí směrem nahoru, německé akcie trpí znatelně více a o jednoznačném obratu zatím těžko hovořit (viz první graf). Přirozeně můžeme vinit geopolitický vývoj, ale i bez něj tu jsou pádné důvody, proč bychom tím neměli být překvapeni.

Zdroj: Bloomberg

Jaká je nyní vlastně relativní valuace německých a amerických akcií? Srovnávat přímo PE trhů v různých zemích je dost ošemetné, musíme k tomu udělat alespoň pár základních výpočtů. Dividendový výnos DAX je nyní asi 3,2 % (poměr hodnoty indexu a dividend P/D je tedy 31,25). PE DAXu je 13. Výplatní poměr POR – poměr dividend a zisků je tedy 41 %. Bezrizikové výnosy jsou v Německu kolem 1 % (důležité téma – viz níže), pokud by riziková prémie tohoto trhu dosahovala 6 %, požadovaná návratnost je u DAXu 7 %. Na dosažení P/D 31,25 tedy při této požadované návratnosti potřebujeme dlouhodobý růst dividend ve výši 3,8 %. Jinak řečeno, při současných cenách na německém trhu investoři (alespoň implicitně) čekají, že dividendy porostou dlouhodobě o 3,8 % ročně (nominálně).

Nyní ta samá úvaha u amerických akcií: PE indexu S&P je kolem 15. POR dosahuje asi 32 %, P/D je tedy 46,8. Bezrizikové výnosy jsou v USA na 2,5 %, rizikovou prémii můžeme nastavit na 5,5 % (tedy o 0,5 procentního bodu níže než v Německu). Celková požadovaná návratnost S&P by tak byla na 8 %. Na zmíněné PD pak potřebujeme dlouhodobý růst dividend ve výši 5,8 %. Současná valuace amerických akcií tedy implikuje, že dlouhodobý růst dividend by zde měl být o cca dva procentní body výše než na německém trhu. V podstatě to odpovídá intuici, podívejme se ještě na pár konkrétních čísel:

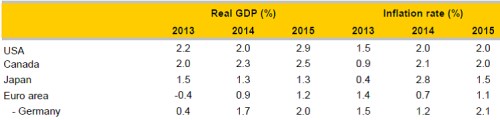

Podle by měl reálný růst americké ekonomiky v následujícím roce dosáhnout 2,9 %, inflace 2 %. U německé ekonomiky to je 2 % a 2,1 %, popř. u eurozóny 1,2 % růst a 1,1 % inflace. Onen růstový spread implikovaný vakačními násobky tak v podstatě odpovídá rozdílu v očekávaném (2015) nominálním růstu americké ekonomiky (cca 5 %) a ekonomiky Německa/eurozóny (cca 2,3 - 4 %). Což nemusí nutně značit, že popsaná relativní valuace je správná – růst zisků a dividend obchodovaných společností má často jen velmi volnou vazbu na růst domácí ekonomiky (a navíc předpokládáme, že rok 2015 je dlouhodobě reprezentativní). I tak ale myslím, že můžeme říci, že jsme nedetekovali nějakou podivnou tržní anomálii. Relativní (!) valuace obou trhů dávají smysl. To ale nic neříká o číslech absolutních – PE obou trhů jsou stále poměrně dost vysoko (minimálně relativně k nedávné historii) na to, abychom mohli hovořit o plošné atraktivitě. Ale ne dost vysoko na to, abychom hovořili o plošné bublině – to konec konců ukazují i ony implikované růsty.

Zdroj: Commerzbank

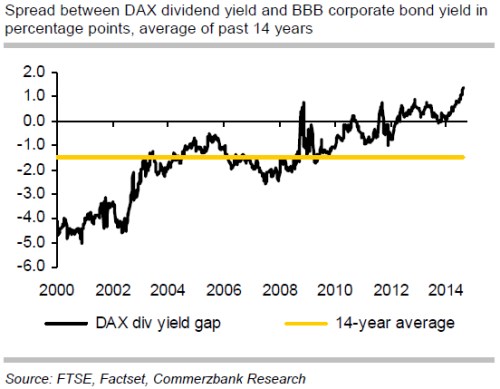

V níže uvedeném grafu je rozdíl mezi dividendovým výnosem německých akcií a výnosy korporátních dluhopisů s ratingem BBB. Dividendové výnosy jsou nyní cca o jeden procentní bod výše než výnosy zmíněných obligací. Zatímco výše jsme na evidentní anomálii nenarazili, onen procentní bod adeptem na anomálii je. Většinou totiž byla situace opačná – výnosy dluhopisů byly vyšší (rozdíl záporný). Vyznačený čtrnáctiletý průměr například ukazuje, že dividendový výnos „má být“ asi 1,5 procentního bodu pod výnosy dluhopisů. Jinak řečeno, při daných dividendách by podle tohoto měřítka měly být ceny akcií výše (dividendový výnos níže). Nebo by samozřejmě měly klesnout ceny dluhopisů a zvýšit tím jejich výnosy (a posunout křivku v grafu dolů). Je tedy možné, že namísto údajné levnosti akcií se tu bavíme o drahotě korporátních dluhopisů.

Podobná porovnávání jsou dost ošidná a podle mne nejde o anomálii ani zde. Pohled do hlubší historie by možná ukázal mnohem pestřejší obrázek (jako je tomu v třeba v USA). A jsme v dost specifickém ekonomickém prostředí. Významné je například to, že rozvahy společností jsou obecně dost silné (pravděpodobnost defaultu nízká, dluhopisové spready právem relativně nízké). Ale růstový výhled je zároveň utlumený a ceny akcií tudíž relativně nízko (dividendové výnosy relativně vysoko – ve srovnání s výnosy dluhopisů). Grafem popsaný mustr podle mne vlastně přesně sedí na prostředí nízkého rizika, ale zároveň nízkého růstu – nového neutrálu, chcete – li. Jinak řečeno, tento obrázek není zrovna to, co by mě kvapem lákalo na německý trh (čímž nechci říci, že tam nejsou zajímavé společnosti).

Výnosy desetiletých německých vládních dluhopisů klesly na úroveň 1 %. ECB žádné německé dluhopisy nenakupuje. To se asi bude zdát jako naprosto zbytečné tvrzení. Možná. Ale uvědomme si, jak rozšířený je (stále) názor, že výnosy amerických vládních dluhopisů jsou v pokrizových letech snižovány na „nepřirozeně“ nízké úrovně tím, že tyto dluhopisy nakupuje v rámci QE Fed. Před podobným pohledem (a před jeho investičními implikacemi) zde dlouhodobě varuji. Vývoj na německých bundech tak nejdříve využiji jako další možnost toto varování zopakovat. Vše je obráceně:

Pokud je QE úspěšné, výnosy dluhopisů neklesají, naopak rostou, protože se zlepšuje růstový a inflační výhled. Pokud naopak výnosy dluhopisů klesají, není to zásluha politiky centrální banky, ale její neschopnost - její „vina“. Jinak řečeno, její politika je neefektivní a proto jdou výnosy dluhopisů dolů. Právě na německých dluhopisech je tento mechanismus jasně patrný. Pokud jsou výnosy dluhopisů „nepřirozeně“ nízko, hovoříme maximálně o přirozenosti ve vztahu k růstu a zaměstnanosti – jsou příliš nízko a to samé pak platí o výnosech. Takovou nepřirozeností je centrální banka skutečně vina. Platí, pokud tedy nepatříme k těm, kteří se domnívají, že s tím stejně nemůže nic dělat. Tedy mimochodem k těm, kteří nesouhlasí s Friedmanem.

Vypovídající je následující graf, který ukazuje rozdíl ve výnosech německých a japonských vládních obligací. Ty dvouleté nyní vynáší v podstatě stejně (rozdíl je nulový). Výnosy těch desetiletých se dlouhodobě přibližují a rozdíl je nyní znatelně pod 1 procentním bodem.

Zdroj: Natixis

Graf je takovou rychlou odpovědí na úvahy o tom, zda riziko japonizace Evropy roste, či naopak klesá. Správně je jednoznačně „a“ a čtenář se tak může úvahou vrátit k onomu hrubému porovnání valuace amerického a německého trhu. Já na konec zmíním jeden paradox, který zde jasně vyplouvá na povrch:

Tvrdí se, že Japonsko už léta provádí QE a nikam to nevedlo. Neprovádělo ho ale tím správným způsobem, naději má až to rozjeté v rámci Abenomie (protože má rozhodující „detaily“). Jinak řečeno, BoJ postupovala dlouho nerozhodně, což skončilo tím, že nakonec musí podnikat skutečně razantní a netradiční politiku. Pokud skutečně probíhá japonizace eurozóny, může si podobnou cestu dost dobře zopakovat ECB. Díky její současné opatrnosti se tak z ní nakonec stane nejagresivnější centrální banka vyspělých ekonomik (pokud bude ještě existovat). Ale zatím nebylo v Evropě prolito ještě dost nezaměstnanosti, já tu tvořím jen finance fiction a německé akcie hledí na východ – v tom lepším případě jen na čas na Rusko, v tom horším až do Japonska.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.