Když si tak v duchu probírám mé letošní příspěvky, zdá se mi, že jsem většinou nebyl žádným pesimistou a byl to přístup odpovídající následnému vývoji. Většinou. Jedna z oblastí, které alespoň prozatím nenaplňují má očekávání, je Japonsko a jeho Abenomie. Ta má tři nohy – fiskální konsolidaci, strukturální reformy a expanzivní monetární politiku, která by měla eliminovat negativní krátkodobější poptávkový dopad prvních dvou končetin. A protože poslední noha zatím nefunguje tak, jak by si tvůrci politiky přáli, zpoždění se dostavuje i u prvních dvou.

Proč kvantitativní monetární stimulace někde funguje a někde ne? Odpověď se cení zlatem (ne zlatým standardem), pokud se nenecháme unést povrchními úvahami i tištění peněz, dá její hledání dost práci. Mimochodem stojí za to připomenout, že Japonsku monetární politiku typu QE doporučoval už Milton Friedman, kterého asi málokdo bude považovat za nezodpovědného tiskaře. Podle mého názoru je funkčnost monetární politiky v současné době dána do značné míry sebenaplňujícím se proroctvím. Toto proroctví je v pokrizových letech vůbec významnou silou. Na jeho fungování musí mít centrální banka jednu vzácnou věc: Kredibilitu. Tu obvykle spojujeme se schopností udržet pod kontrolou inflaci, ale svět se mění. Dnes jde o důvěryhodnost týkající se toho, že skutečně bude učiněno ono pověstné „vše, co je třeba“.

Zdá se, že Fed, či BoE tuto kredibilitu má. Zdá se, že ECB a Bank of Japan kvůli jejich dlouholeté váhavosti této důvěryhodnosti nemají. Můžeme samozřejmě hovořit o tom, že v USA a Velké Británii bude silnější efekt bohatství a poklesu nákladu kapitálu, rozhodující je ale důvěra v banku, která vytváří důvěru v ekonomiku a následně ovlivňuje chování domácností a firem. Z čistě technického hlediska naráží Japonsko na několik překážek, jejichž potenciální výčet nedávno přinesl Natixis:

Efekt růstu bohatství je jen přechodný (dodávám: potřeba by bylo právě zmíněné spirály rostoucí důvěry), rozdělení příjmů jde příliš v neprospěch mezd (v USA se ale také neustále zvyšuje podíl zisků na příjmech a jde o „celokapitalistický“ problém – viz i minulý článek), fiskální multiplikátor je velmi vysoko (v podstatě klíčová otázka – je monetární politika schopna přetlouci fiskální utažení, nebo ne?), oslabení měnového kurzu podporuje exporty, ale přes ceny dovozů podřezává disponibilní příjmy a poptávku domácností (efekt, kterého jsem se obával při intervencích ČNB). Na západ od USA tedy nejsou vyhlídky nejrůžovější. A navíc to nedává příliš silný základ k optimismu pro velkou ekonomiku vzdálenou 6 000 km na východ od země, kde odvážným ekonomům a ekonomické politice štěstí přeje.

Čtenář asi ví, že už tu nějaký čas hovořím o tom, že ECB by měla být výrazně aktivnější. Japonská zkušenost „nadšení“ chladí. Ne, že by na našem kontinentu nebylo třeba efektivní monetární stimulace. Země vycházejícího slunce ale ukazuje, že úspěch není ani zdaleka automatický. A ECB se, co se týče výchozí situace, podobá spíše BoJ než Fedu: Efekt bohatství by byl v Evropě asi ještě slabší, finančním systém je systémem úvěrovým a ne dluhopisově-akciovým, oddlužení ani zdaleka nedospělo do takové fáze jako v USA, atd. Naděje se tak většinou upínají k oslabení eura. Ale i zde je namístě uvažovat o tom, jaký bude jeho čistý přínos. Tj., jaký bude dopad na exporty vs. dopad na poptávku dluhem zatížených domácností.

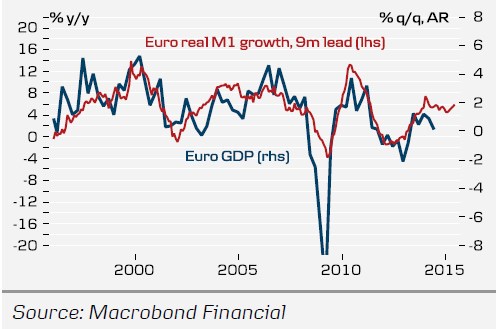

Ekonomická politika, včetně té monetární, není otázkou jistoty dalšího vývoje. Je otázkou vážení rizik a přínosů v prostředí vysoké nejistoty. S takto zarámovaným problémem jsem u Japonska stále spíše optimistou. Kde ale nalézt optimismus evropský? Můžeme poukázat na z prachu povstávající Španělsko. Některé analýzy ale tvrdí, že v eurozóně se začíná hrát konkurenční hra s nulovým součtem. To znamená, že vítězové, jako je Španělsko, získávají poptávku a zaměstnanost jen na úkor zemí jako je Francie, či Itálie. Během minulých cyklů bylo také běžné, že Evropa se po čase vydala tím směrem, kterým šly Spojené státy. To by hodně nenáročným optimistům mohlo nyní stačit. Ti náročnější by pak mohli vzít za vděk následujícím obrázkem, který dává do souvislosti odhadovaný růst M1 v eurozóně a růst produktu:

Graf implikuje, že odhadovaný růst peněžního agregátu M1 by za sebou měl „táhnout“ i obrat v ekonomické aktivitě celé eurozóny. Nakonec to tedy přece jen bude monetární faktor, co zvedne s námi sousedící měnovou unii na nohy? Každopádně více už z optimističtějšího EZ soudku nabídnout nemohu.