Tento týden nás mimo jiné čeká březnové IFO (středa). Tento předstihový indikátor funguje poměrně spolehlivě, což je vidno z následujícího obrázku. Poslední minicyklus bohužel německý produkt za tím, co naznačovalo IFO, poněkud pokulhával. Nyní se IFO opět obrací nahoru a čeká se, že poslední data tento vývoj potvrdí. Mělo by tak přijít i zlepšování ekonomické aktivity u našeho souseda, což je přirozeně dobrou ekonomickou zprávou i pro nás.

Kdo by ale uvažoval o tom, že příznivě vyvíjející se sentiment využije ke zvýšení svého životního standardu nákupem německých akcií, musí být hodně opatrný. Je-li IFO předstihovým indikátorem, jsou akcie superpředstihové a růst jejich cen už je navíc dlouho tažen zejména expanzí násobků. Německu a německému trhu jsem se zde věnoval nedávno, dnes tento pohled rozšiřme o poměr (rozdíl v PE) valuace v USA a v Německu:

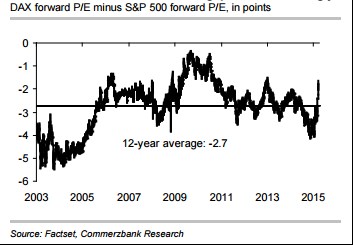

Americké akcie jsou soustavně „dražší“ – soustavně se obchodují s vyšším PE, než akcie v německém indexu DAX . Samo o sobě to nic neznamená a nemůžeme určitě paušálně tvrdit, že německé akcie jsou kvůli tomu atraktivní, zatímco ty americké ne. Z obrázku konkrétně vidíme, že nejvíce se sobě americké a německé PE přiblížila po roce 2009, kdy se téměř rovnaly. Pak se ale s tím, jak na Evropu doléhala dluhová krize a USA se naopak těšily jakémus takémus oživení, docházelo k opětovné divergenci valuací. Praktická pointa celého grafu je na jeho samém konci – ukazuje, jak poslední týdny nevídaně prudce uzavírají valuační transatlantickou mezeru. Pokud bychom uvažovali o nějakém navracení k průměru, mělo by dojít opět k obratu. To znamená, že PE německých akcií by mělo začít (relativně) klesat, nebo PE amerických akcií růst, nebo obojí. V ideálním případě se tak bude dít sílící aktivitou německé ekonomiky (naznačené zlepšujícím se IFO) a rostoucími zisky německých korporací. Prudký růst cen akcií v posledních týdnech přitom není charakteristický jen pro německý trh:

Ano, prudká rally „postihla“ i trh v Šanghaji a i zde hrají významnou roli monetární faktory. Jsem toho názory, že poté, co přestaly růst ceny komodit, už monetární expanze v USA nenesla ani zdaleka tolik rizik, aby od ní bylo upuštěno. Jinak řečeno, její přínosy celkem jasně převažovaly potenciální rizika, včetně rizika vzniku bublin. Minule jsem přes rizikovou prémii trhu ukazoval, že tato bublina alespoň na US akciích zatím nevznikla (přestože valuace jsou bezesporu našponované). Píšu to proto, že ve srovnání s USA má Čína dilema daleko složitější. V neustálém šumu vysokofrekvenčních dat (na tento týden je naplánován flush PMI) je totiž někdy lehké zapomenout na to, že cílem zde není maximalizace, ale optimalizace. Tedy ne kvantita, ale kvalita produktu z hlediska přechodu na spotřební a inovativní ekonomiku.

Ve světě tedy dnes můžeme vyznačit zajímavou trojku: Americký akciový trh, kterému jistě pomohlo monetární uvolňování, ale kde velkou část rally vedle rostoucích valuací táhl i fundament (tj. zisky a cash flop). Pak je tu Evropa, respektive Německo, kterému nyní výrazně pomáhá monetární stimulace a kde je budoucnost otevřená. Současná data dokonce ukazují, že situace v eurozóně se zlepšuje. Podle mne jde spíše „jen“ o cyklický jev. Každopádně je tu ale také reálná šance, že i zde fundament dožene monetární optimismus. A nakonec na nás hledí silná „monetární“ rally v Číně. Tedy v zemi, kde se nehraje o to, že by růst mohl být lepší, ale o to, jak moc klesne pod historický standard. Takže pokud by někdo za každou cenu chtěl hovořit o bublinách ...