Pamatujete si ještě, jak dokonale fungoval pokrizový „risk-on/risk-off“ mechanismus“? Pokud na trhu převládla averze vůči riziku a pesimistický výhled, akcie šly dolů, dolar posiloval, ceny US dluhopisů šly nahoru – jejich výnosy dolů. Pokud naopak zavládl optimismus a apetit na riziko, výnosy dluhopisů rostly (ceny klesaly), akcie mířily nahoru, dolar slábl, protože kapitál neměl takovou snahu stahovat se do amerického „bezpečného“ útočiště. Logická konzistence tohoto mechanismu dostávala zabrat třeba v době, kdy si američtí politici pohrávali s dluhovým stropem: Trpělivost trhů v té době testovalo jejich vlastní bezpečné útočiště a paradoxně mohlo docházet k tomu, že čím větší riziko, tím větší posun do centra rizika – tedy Spojených států.

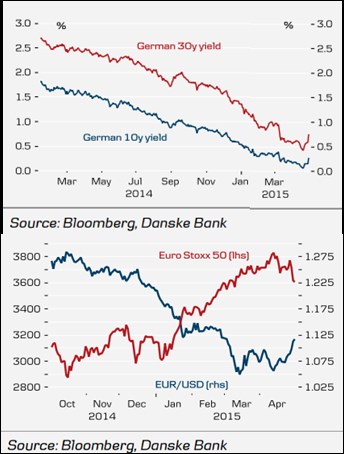

Popsaný vzorec chování už ani zdaleka nefunguje tak pevně, vzpomněl jsem si na něj ale v souvislosti s posledním vývojem na (zejména evropských) trzích. Shrnují ho následující grafy, z nichž je vidět, že v několika segmentech nastal znatelný obrat: Výnosy německých obligací otočily směrem nahoru, dolar přestal posilovat a nyní dokonce slábne a evropské akcie si z něj berou příklad:

Pokud bychom celkové pohyby zobrazené v grafu vnímali optikou onoho pokrizového mustru, nesedí na sebe pohyb dluhopisů a akcií – růst cen těch druhých znamená optimismus, zároveň ale rostly ceny dluhopisů, což by mělo znamenat větší averzi k riziku a horší výhled (a naopak). Posilující dolar by se pak v tomto „hlasování“ klonil k dluhopisům a je to tedy 2:1 v neprospěch akcií. Je ale jasné, že ona trojka grafů operuje podle vzorce daného hlavně uvolňováním ze strany ECB – to tlačilo nahoru ceny dluhopisů (dolů jejich výnosy) a také ceny akcií, euro kvůli němu oslabovalo. Tedy až donedávna.

Vše je tedy jasné? Ne tak docela. Už delší dobu není tak úplně jasné, proč v USA bylo QE doprovázeno růstem (!) výnosů dluhopisů a v Evropě je to obráceně. Vysvětlení byla podána řada, často se točí kolem nedostatku cenných papírů, které ECB nakupuje. Je tu ale ještě jedna možnost – podle mne je možné, že zatímco v USA se věřilo, že QE pomůže, v Evropě tato víra chybí. S ohledem na strukturální problémy eurozóny by to nebylo překvapivé. Nicméně krátkodobý vývoj toto vysvětlení moc nefavorizuje, protože ekonomická situace v eurozóně se (pro mě překvapivě silně) zlepšuje. Tento týden by to mohl potvrdit pro současnou situaci poměrně důležitý indikátor – na středu naplánovaný vývoj maloobchodních tržeb v eurozóně. Důležitý je mimo celkového růstu i proto, že doposud dosti popírá jednoduchou deflační teorii chování spotřebitelské poptávky.

Na vývoji posledních dní a týdnů v eurozóně ale nesedí hlavně to, proč trhy v takovém tandemu otočily. Pokud byla a je jejich tahounem zejména politika ECB, je to matoucí, protože nic převratného se na této frontě nestalo! U každého trhu najdeme parciální vysvětlení. Jsou nabízeni obvyklí provinilci – vybírání zisků, krátkodobé korekce, příliš mnoho těch či oněch pozic... Je to samozřejmě možné, ale co ten soulad, co ta shoda? Minulý týden jsem se zde rozepisoval o tom, že (mírně řečeno) „něco nesedí“ na vývoji v Číně. Evropská třítrhová verze je ve srovnání s čínskými tenzemi pouhou intelektuální hříčkou, ale za povšimnutí přece jen stojí. A před tím, že evropské akcie jsou cenově a hlavně valuačně až skoro příliš vysoko tu varuji dlouho (příliš dlouho na to, abych to mohl nazývat dobrým timingem).