Finanční krize let 2000–2001 a 2008–2009 byly spuštěny prasknutím bublin na trzích s aktivy. Následně vyplulo na povrch, jak vysoké je zadlužení domácností a firem a v roce 2008 se tak později přidala i bankovní krize. Podobný vývoj ale v současné době není pravděpodobný, protože proběhlo oddlužení a nová bankovní regulace chrání banky před dalším kolapsem.

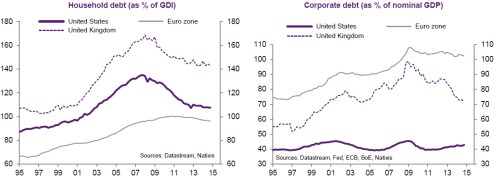

Míru oddlužení domácností a korporátního sektoru v USA, eurozóně a Velké Británii dokumentují následující dva grafy. Z prvního je patrné, že nejnižší je zadlužení domácností v eurozóně, v současné době se pohybuje pod 100 % hrubých příjmů. Ve Velké Británii leží tento poměr výrazně výš, ve srovnání s předchozími maximy ale došlo ke znatelnému snížení. V tomto smyslu je situace podobná i v USA. Tam je zdaleka nejnižší zadlužení korporátního sektoru (v poměru k nominálnímu HDP). Naopak nejvyšší je zadlužení firem v eurozóně. K prudkému poklesu zadlužení firem došlo ve Velké Británii:

Co by tedy mohlo v současném prostředí vyvolat další krizi? V první řadě je znepokojivé to, jaký dopad mají nízké sazby v eurozóně na některé institucionální investory. Některé pojišťovny mají nyní problém s naplněním svých závazků týkajících se garantovaných příjmů. K tomu platí, že pokud zůstanou sazby i nadále velmi nízko, institucionální investoři, kteří se orientují na dluhopisy, budou ztrácet své klienty. Jestliže sazby naopak porostou, utrpí velké kapitálové ztráty. Patrný je také nesoulad mezi mírou likvidity na straně aktiv a pasiv u některých investičních fondů, které ve snaze o vyšší výnosy investovaly do realit, strukturovaných úvěrů a podobných méně likvidních aktiv.

V současné době se objevuje i řada pesimistických názorů týkajících se dalšího vývoje na akciových trzích. Podle nás je ale výhled v této oblasti naopak optimistický. Klíčový je zde totiž poměr mezi dlouhodobými sazbami a nominálním růstem. A centrální banky se nyní snaží o to, aby sazby zůstaly pod tempem růstu, protože takový stav pomáhá dalšímu oddlužení. Tento stav by ale měl zároveň pomáhat cenám akcií k růstu. Navíc pomáhá i vývoj na trhu práce, protože vyjednávací síla zaměstnanců je i nadále slabá a celkové příjmy jsou tudíž nadále silně vychýleny směrem k ziskům. Těm navíc pomáhá i pokles cen komodit a celkový růst zisků překonává růst nominálního produktu. Takový stav dále nahrává tomu, aby valuace akcií ležely nadstandardně vysoko.

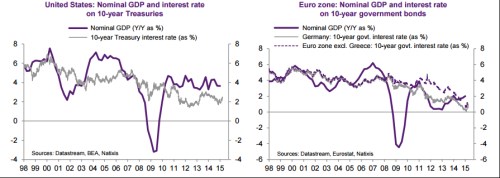

Vývoj dlouhodobých sazeb a tempa růstu nominálního produktu v USA a eurozóně shrnují další dva grafy. V USA se tempo růstu dostalo nad výši sazeb už v roce 2010 a od té doby pod něj nekleslo. V eurozóně se sazby (mimo Řecko) pohybují dlouhodobě nad tempem růstu, až v roce 2014 došlo k jejich přiblížení. Dlouhodobé výnosy německých dluhopisů se pod tempo růstu nominálního produktu dostaly v roce 2014:

Zdroj: Natixis