Máme polovinu roku za sebou, americké akcie z indexu S&P 500 jsou nyní zhruba na stejné úrovni jako na konci března. Vyčkávání spojené s touto cenovou stagnací je do značné míry pochopitelné, ve skutečnosti ale znamená korekci. Pokud totiž chceme hodnotit pohyby na trhu, je většinou lepší hledět na valuace (tedy například poměry cen a zisků), než na samotné ceny. Příčina je jednoduchá. Stejně, jako by nás například u nákupu mouky, či cukru měla zajímat cena za váhovou jednotku, i u akcií je relevantní cena za jednotku, tedy například cena za jednotku zisků. Pokud uplatníme tento pohled, zjistíme, že zisková „gramáž“ indexu S&P 500 nám stále roste, takže cenová stagnace znamená, že akcie efektivně zlevňují. Jinak řečeno, klesá jejich PE.

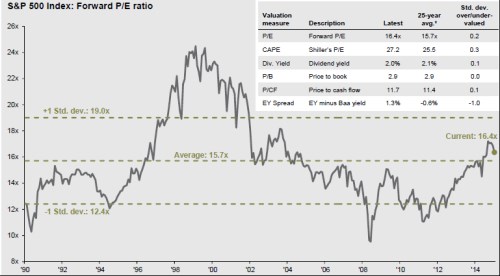

V současné době se PE indexu S&P 500 pohybuje na hodnotě 16,4 – viz následující graf. ho v jedné ze svých posledních analýz porovnává s průměrem od roku 1990 a takové srovnání ukazuje, že valuace rozhodně nejsou nízko, ale také ne iracionálně vysoko. Osobně bych za relevantnější hodnotu pro porovnání považovat PE 15. I z tohoto grafu je totiž vidět, že tato úroveň fungovala na počátku 90. let, ale i v roce 2007 a 2009 jako poměrně silná rezistence. Průměr 15,7 v sobě navíc odráží o technologický boom a následnou booblinu.

Zdroj: JPMorgan

Z tabulky ke grafu přilepené je vidět, že pokud přijmeme logiku 25letých průměrů, je skutečně těžké hovořit o nějaké iracionální veselici na současném trhu. I Shillerovo CAPE je jen mírně nad tímto průměrem (zatímco je vysoko na skutečně dlouhodobým průměrem, který je ale pokřivený například změnami účetních pravidel). Dividendový výnos je dnes v podstatě na 25letém průměru, to samé platí o poměru tržní ceny a účetní hodnoty akcie (PBV) i o poměru cen a cash flow na akcii PCF.

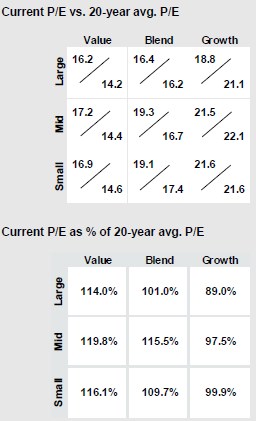

Pohled na trh jako celek má svou vypovídající hodnotu, ale zároveň skrývá důležité věci dějící se pod povrchem. je od té dobroty, že se s veřejností dělí i o následující tabulku, ve které je rozdělení trhu na hodnotu, mix a růst (sloupce) a velké, střední a malé společnosti (řádky). V první tabulce jsou v každém takto definovaném poli současné valuace příslušného segmentu a jejich 25letý průměr. V druhé tabulce je poměr obou. Například z prvního pole, které popisuje velké hodnotové společnosti (tj. velké společnosti s nízkým poměrem tržní ceny a účetní hodnoty akcie), vidíme, že současné PE je na hodnotě 16,2 a průměr na 14,2. Druhá tabulka tedy rychle dodává, že současné valuace jsou zde o 14 % nad 25letým průměrem.

Zdroj: JPMorgan

Informační hodnota těchto tabulek je podle mne vysoká, protože ukazuje, že trh je nyní valuacemi celkem značně vychýlen směrem k hodnotě a růst mu ve srovnání s minulostí tolik nechutná. Nejvíce to platí o velkých růstových firmách, jejichž valuace je nyní na pouhých 89 % dlouhodobějšího průměru. Nejvíce v kurzu je naopak hodnota střední velikosti. Celé to je pak v určitém z rozporu s tím, jak moc se nyní hovoří o technologických bublinách a pod.

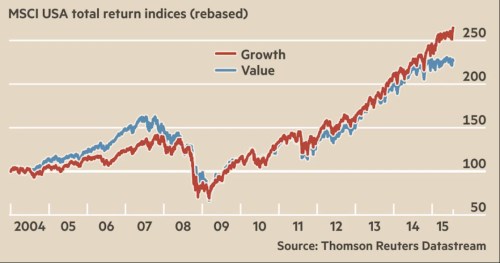

Z následujícího grafu je vidět, že co se týče cenového vývoje, růst (tedy technologie a spol.) by měl být v pokrizových letech v kurzu, zatímco hodnota znatelně zaostává (rozdíl se prohloubil zejména od druhé poloviny roku 2014). Mimochodem, všimněme si, že v předkrizových letech tomu bylo právě naopak – investoři se obraceli více k hodnotě a méně k růstu.

Zdroj: FT

Graf by tedy nahrával tezi o technologických, respektive růstových bublinách, ale jádro příběhu samozřejmě vypráví ona valuace – růstových společností si relativně k minulosti nyní investoři cení naopak méně než hodnoty. Ceny růstového segmentu trhu sice rostou rychleji, ale relativně k ziskům tyto společnosti tolik ceněny nejsou. Naopak hodnotové firmy jsou více v kurzu, než tomu bylo v minulosti a jejich valuace jsou relativně vysoko. V kombinaci s pohybem zisků to ale nestačí na to, aby na úrovni pohybu cen porazily růst. I zde tak vidíme, jak zamlžený může být příběh vyprávěný pouze cenovými indexy.

Celkové zjištění bych shrnul následovně: Cenově americké akcie stagnují, ale valuačně korigují, což je dobře. PE se pohybuje v snad stále přijatelné vzdálenosti od dlouhodobých průměrů a rezistencí, ostatní valuační měřítka jsou ještě méně napjatá. Bublina se nekoná, pokud přijde cenová korekce, nemělo by jít o žádnou tragédii (Fed si to pravděpodobně ohlídá). V kurzu je zejména hodnota, i když na povrchu se zdá, že je tam naopak růst.