Šéf automobilky sděluje, že firma se buď „musí změnit, nebo zemře“. První reakce trhů na toto sdělení nebyla moc pozitivní - přiznání podobné pravdy někdy bolí. Management každopádně hodlá tlačit auta více do světa a dokonce i do USA (což je hodně velká výzva), přichází nový design, nové platformy...

S Peugeotem jako autem mám vlastní zkušenosti a jsou smíšené. Dieselový motor v celku nadprůměrný, spotřeba hodně nízká (HDI), zbytek spíše podprůměr. Samozřejmě jsem si vědom toho, že nejde o statisticky významné zkušenosti, ale na druhou stranu se mi zdá, že převažující názor je podobný: Mezi francouzskými konkurenty je považován za to nejlepší, v mezinárodní konkurenci ale o žádnou špičku nejde, někde jsou auta populární, někde je v podstatě neznají. To ale neznamená, že firma jako taková si vede špatně – viz níže.

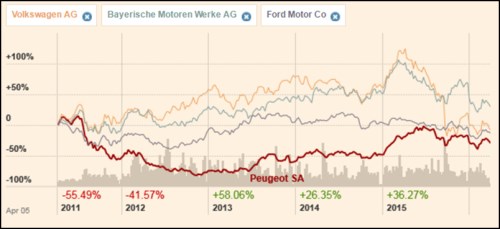

Cena akcií automobilky dostala zabrat v letech 2011 a 2012 (problémy měl celý francouzský trh), následující návratnost už je hodně zajímavá, ale v pětiletém období nestačí na to, aby dotáhla akcie na úroveň řady konkurentů:

Zdroj: FT

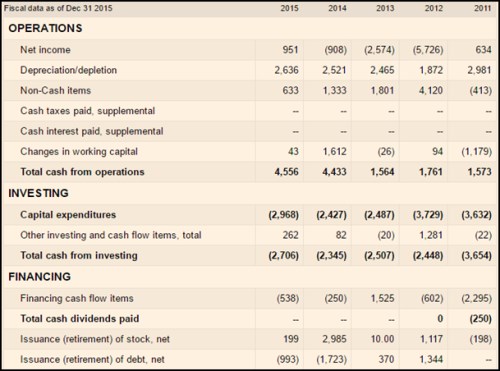

Peugeot dokázal v roce 2015 po čtyřech letech poklesu zvýšit své tržby a svým tokem hotovosti je mezi automobilkami dokonce velkou výjimkou. Většina z nich se totiž po celkových investicích nachází v záporu, často se tak děje kvůli velkým investicím do pracovního kapitálu. Ty odráží postupnou přeměnu automobilek ve finanční společnosti, které musí „investovat“ do pohledávek. Jak tento trend skončí těžko říci – nedávno jsem tu psal o růstu objemu špatných pohledávek v USA na tomto segmentu trhu. ale už dva roky dokáže s přehledem pokrýt všechny své investice provozním tokem hotovosti. V roce 2015 mu tak po CapEx zbylo asi 1,5 miliardy eur, v roce 2014 asi 2 miliardy eur:

Zdroj: FT

Peugeot je výjimkou i v tom, že nevyplácí dividendu. Je tak opakem zaběhlého mustru, protože většina automobilek naopak nevydělává, ale dividendu platí. Francouz namísto toho už dva roky splácí dluhy. Nyní tak má asi 8 miliard eur úročeného dluhu a asi 11,5 miliardy eur hotovosti, takže rozvaha je podle tohoto velmi prostého měřítka silná. Pokud by to tedy takto šlo dál, by neměl mít nejmenší problémy s cash flow a pokud by nechtěl syslit hotovost v rozvaze, musel by začít vyplácet poměrně tučné dividendy (analytici nájezd na dividendovou výplatu skutečně čekají).

Jak je na tom s valuací? Tržní kapitalizace dosahuje 11,1 miliardy eur. Akcie má vysokou betu (1,67), takže i její požadovaná návratnost bude nadprůměrná. Francouzské vládní dluhopisy nyní vynáší asi 0,5 % a pokud použiji rizikovou prémii trhu ve výši 6 % (pro USA a Německo používám 5,5 %), vychází nám požadovaná návratnost na 10,5 %. Což není málo a jde o odraz zmíněné vysoké bety. Pokud vezmeme za základ naší valuační úvahy volné cash flow roku 2015 (tedy 1,5 miliardy dolarů), muselo by toto CF na ospravedlnění kapitalizace dlouhodobě klesat o 3 %. Pokud by volné CF dosáhlo jen 1 miliardy eur, muselo by dlouhodobě růst asi o 1,5 %. A pokud by krátkodobý standard dosahoval jen 0,5 miliardy eur, musela by tato částka dlouhodobě růst o 6 %.

Analytici pro následující dva roky čekají stagnující tržby a růst ziskovosti a pokud by se podobně choval i tok hotovosti, měl by být realistický scénář první, maximálně druhý. Trh tedy od automobilky nečeká mnoho, v podstatě černou, či červenou stagnaci. Otázka, zda je i toto laťka vysoká, či ne, nás pak nutně posouvá úvahám nad tím, jak jsou a budou vozy této automobilky atraktivní relativně ke konkurenci. Podle mne nová generace vozů této značky naději dává.