Nejeden z investorů a analytiků je nyní toho názoru, že s akciovými trhy hýbou zejména krátkodobé pohyby sentimentu. Jinak řečeno, není tu žádný nosný trend, ať už pozitivní, či negativní. Podle mne je to do značné míry pravda a celkově to zapadá do obrázku „býkomedvěda“. Kolegové z Danske Bank se ale i přes tyto tržní tišiny pokusili nějaké hybné faktory najít a s jejich závěry se dá určitě souhlasit. Podívejme se na ně – jde o Brexit, Fed a Čínu.

Brexit pravděpodobně nebude...

Prvním faktorem je intenzivně diskutovaný Brexit. Podle DB je pravděpodobné, že UK v EU zůstane, poukazují na to i průzkumy veřejného mínění a sázkové kanceláře, podle kterých je pravděpodobnost Brexitu jen kolem 30 %. O celé věci už toho bylo napsáno dost. Ekonomicky Brexit i přes tvrzení jeho zastánců asi moc smysl nedává, ale peníze nejsou všechno, takže výsledek předem jasný přece jen určitě není. Já bych v této souvislosti chtěl poukázat na jeden zajímavý a také ryze praktický jev.

V podobných situacích typu „A nebo B“ jsou hodnoty a ceny aktiv teoreticky průměrem jejich hodnot ve scénáři A a ve scénáři B. To ale znamená, že cena na trhu není nikdy fakticky „správně“ a ať už se naplní jakýkoliv scénář, cena se pohne. Praktický příklad: Pokud nastane situace A, hodnota nějaké akcie je 100 Kč, pokud situace B hodnota je 0 Kč. Obě situace mají pravděpodobnost 50 % a cena na trhu se tak podle obecně přijímané logiky nejdříve usadí na 50 Kč. Což znamená, že ve chvíli, kdy bude situace jasná, se cena pohne výrazně nahoru, či výrazně dolů (i když byla předtím „matematicky“ na správné úrovni). Přesně toto je případ Brexitu, i když s jinými vahami a odhady hodnot.

..Fed sazby v červnu pravděpodobně nezvedne

Fedu jsem se zde věnoval v několika svých posledních příspěvcích, proto jen krátce zmíním, že sazby v červnu pravděpodobně (a snad) nezvedne. K tomuto odhadu a také přání mě nevede touha po nějaké likviditou nafouknuté bublině, ale asymetričnost rizik, kterým americká a následně i celá globální ekonomika nyní čelí.

Celé současné monetární dilema a vlastně i všechny pokrizové stimulační snahy se dají shrnout do varianty starého známého rčení: Za provázek se dá lehce zatáhnout, ale tlačí se na něj dosti obtížně. Jinak řečeno, centrální banka je schopná relativně jednoduše zatáhnout za záchranou brzdu, ekonomiku utlumit a snížit inflaci. Se šlapáním na plyn je to ale mnohem složitější, protože monetární „provaz“ se při tlaku kroutí a tlaky nepřenáší dále. Pokud si tedy nejsme dostatečně jisti, lepší je natahat (nezvyšovat sazby), protože stejně jednoduše zatlačit pak v případě omylu nepůjde.

...a čínská past (ne)sklapne

Posledním faktorem, o kterém DB hovoří, je síla globálního oživení. V tomto kontextu je nyní rozhodující zejména vývoj v USA a v Číně, protože právě tyto dvě ekonomiky poskytují největší naději na silnější růst. Vývoj v USA je úzce propojen s Fedem – viz předchozí příspěvky (a výše prezentované řádky). Zůstává nám tedy Čína, o níž v poslední době uvažuji jako o možné skryté pasti. Důvod je jednoduchý: Pokud skutečně probíhá cyklické oživení, dochází k němu na pozadí pokračujících strukturálních problémů: Vysokých dluhů, nadbytečných kapacit a v konečném důsledku režimu pravděpodobně neslučitelnému s dlouhodobým ekonomickým rozvojem jakékoliv země.

V této situaci můžeme v podstatě uvažovat dvěma směry: Cyklické zlepšení umožní provést i hlubší strukturální reformy bez toho, aby si země musela projít velkou ekonomickou a sociální bolestí. Jde o ideální scénář, ale ono bohužel platí, že k nepopulárním krokům se odhodláme až poté, co je jasné, že současný systém už skutečně nefunguje (či dokonce škodí). Pokud by tomu tak bylo, pak je vlastně každé cyklické oživení, které v konečném důsledku jen zvýší dluhy a nadbytečné kapacity, značně kontraproduktivní. Z investičního hlediska je pak dokonce onou pastí. Ta do sebe stříbrným pozlátkem natáhne investory, aby nakonec sklapla ve chvíli, kdy se cyklické oživení vyčerpá a ukáže se, že vše je ještě horší, než na začátku.

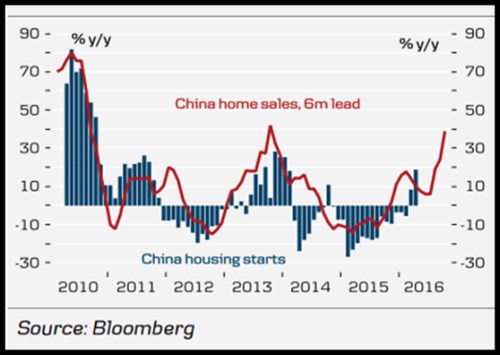

Podle DB je každopádně krátkodobější výhled skutečně pozitivní a příčinou je vývoj popsaný v následujícím grafu: Na čínském realitním trhu dochází ke znatelnému obratu, což by se mělo projevit ve stavebnictví a s ním propojených sektorech. A to vše už tvoří dost velkou část čínské ekonomiky na to, aby se její růst udržel na relativně vysokých číslech.

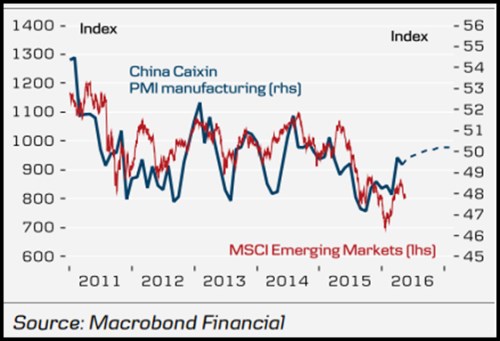

Cyklický obrat možná nastává i v čínském výrobním sektoru (viz vývoj a projekce PMI v druhém grafu). Z něj je pak zřejmé i vysoká citlivost všech EM akciových trhů na vývoj v čínském výrobním sektoru. To na druhou stranu možná ukazuje na rozsah potenciální pasti. Nyní ale hudba hraje, bude se tančit.