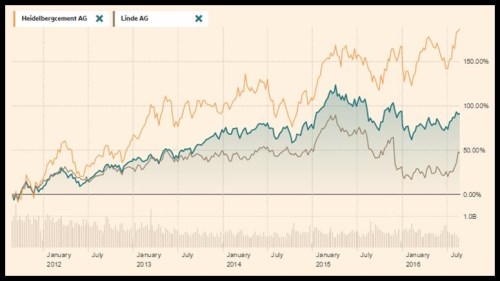

Náš investiční několik týdnů trvající investiční výlet do Německa se blíží svému konci. Pro banky a finanční instituce se totiž mnou uplatňovaný fundamentální pohled příliš nehodí, některé společnosti (např. Thyssen) se zase nachází v dosti specifické situaci. Zbývají tak dvě firmy, kterým bych se rád věnoval: a Heidelbergcement. Z grafu je zřejmé, že zatímco druhá z nich byla v posledních letech pro investory zlatým dolem, se držela zpátky (relativně k trhu). Dnes se věnujme právě jí:

ZdroJ:

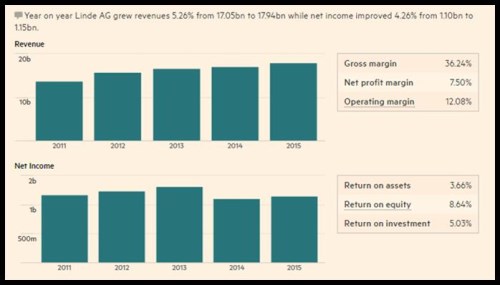

Prodej plynu a zpracovatelských celků dokáže firmě generovat soustavný růst tržeb, které v minulém roce dosáhly 18 miliard eur. Zisky ovšem svého vrcholu dosáhly v roce 2013. Podle konsenzu na FT se čeká, že tržby by v roce 2016 měly mírně klesnout a v roce 2017 by se měly dostat zhruba na úroveň roku 2015. Podobný by měl být vývoj v oblasti ziskovosti.

Zdroj: Financial Times

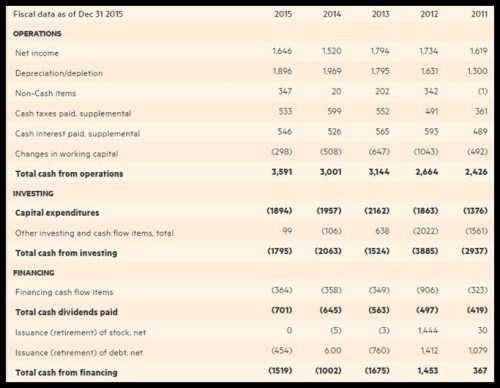

Během posledních let byla společnost vždy schopna pokrýt své provozní investice (CapEx) svým provozním tokem hotovosti. V roce 2015 jí po CapEx zbylo necelých 1,7 miliard eur, v roce 2014 1,1 miliarda eur, v roce 2013 asi 1 miliarda eur. Toto volné cash flow je tedy poměrně proměnlivé, ovšem vždy znatelně převyšuje dividendu, kterou firma vyplácí (a soustavně navyšuje). Což znamená, že pokud nedojde k výraznému zhoršování provozního, respektive volného toku hotovosti (a firma se nepustí do mohutných akvizic), dividendy mohou dál vesele růst. Čehož si trh obvykle cení.

Zdroj: Financial Times

Cena akcie je nyní po poměrně adrenalinové horské dráze na úrovni z roku 2013. Kapitalizaci to tak nechává na 28 miliardách eur. S betou na hodnotě 0,85 se požadovaná návratnost pohybuje znatelně pod 5 %. Pokud bychom kapitalizaci „ospravedlňovali“ volným cash flow z minulého roku (1,7 miliard eur, které můžeme považovat za volné CF na vlastní jmění), stačilo by, aby tato částka dlouhodobě klesala o cca než 1 % ročně. Pokud bychom za výchozí bod zvolili jen 1 miliardu eur (standard let 2014, 2013), musela by tato částka dlouhodobě růst asi o 1 % ročně.

Tyto odhady tedy říkají, že investoři od firmy mnoho nečekají – v podstatě dlouhodobou stagnaci. V podstatě to odpovídá zmíněnému konsenzu týkajícímu se následujících dvou let. Je ale pravděpodobné, že pokud se výsledky v roce 2017 začnou skutečně zlepšovat, projeví se to pozitivně i na ceně akcie. Jak totiž vidíme, valuačně se tu hraje o každý procentní bod očekávaného růstu/poklesu a do tohoto očekávání obvykle krátkodobý výhled znatelně promlouvá.

Čistý dluh dosahuje asi 8 miliard eur, EBITDA minulého roku asi 4 miliardy eur. Čisté dluhy tedy jsou zhruba na dvojnásobku EBITDA, takže sice není jednou z německých společností s ultrasilnou rozvahou (viz předchozí příspěvky), ale o nějakém předlužení také těžko hovořit. Dividendy mohou růst („zdroje jsou“). A pokud ukáže, že růstově dovede pokořit laťku nastavenou na černou nulu, valuace je zajímavá. Všimněme si také, že akcie v posledních týdnech prošla prudkou rally, takže investoři si této potenciální zajímavosti začali mnohem více všímat. I když k tomu zřejmě výrazně dopomohly úvahy a spekulace o fůzi s Praxair.