Potenciálních rizik je v současné době víc než dost: Americké prezidentské volby, kupící se problémy či třeba exit centrálních bank z jejich uvolněné monetární politiky. Dříve spolehlivé indikátory rizika ale už svou váhu ztrácejí. Výnosová křivka kdysi sloužila jako velmi dobrý indikátor blížící se recese, ovšem nyní se jí už tak moc důvěřovat nedá. Stejné je to se spready na swapových trzích. Dokonce i známý VIX index, který je obecně považován za hlavní měřítko rizika, může být poměrně zavádějící.

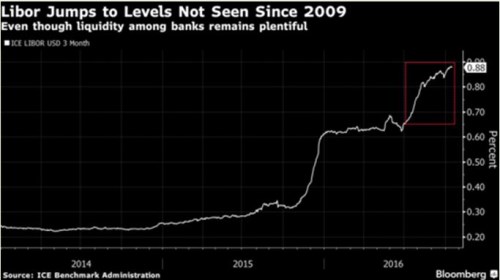

Centrální banky po celém světě pumpují do ekonomiky miliardy dolarů a k tomu je implementována řada regulačních kroků, které by měly bránit opakování kolapsu roku 2008. Podle některých stratégů tak sice nyní řada indikátorů svítí červeně, jde ale o mylné signály. Podívejme se například na londýnskou mezibankovní sazbu LIBOR. Jak ukazuje první graf, tato sazba od konce roku 2015 prudce roste a dokonce se dostala na úrovně, které nebyly zaznamenány od roku 2009. Děje se tak navzdory tomu, že likvidity je na mezibankovním trhu dost. Růst sazby LIBOR není tedy ani tak odrazem nedostatku likvidity, ale reflektuje strukturální změny na trhu včetně nové regulace peněžního trhu.

Před několika týdny zase banka poukázala na to, že takzvaný TED spread (rozdíl mezi sazbou LIBOR a výnosy amerických vládních dluhopisů s podobnou dobou platnosti) ztratil svůj predikční potenciál. Dříve sice dobře signalizoval finanční problémy, ale banka tvrdí, že tuto schopnost již ztratil a dokonce jej už přestala používat ve svém agregátním indexu finančních podmínek.

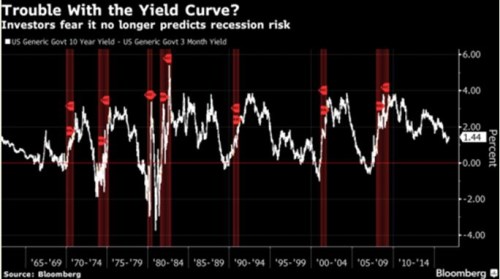

Analytici stejně tak ztrácejí důvěru v informační hodnotu sklonu výnosové křivky. Její sklon je dán rozdílem mezi výnosy dlouhodobých a krátkodobých obligací. Ty první se obvykle nacházejí výš než ty druhé, pokud se ovšem tento poměr začne otáčet, jde obvykle o známku ekonomických problémů. Tento signál fungoval během posledních sedmi recesí pokaždé. Zatím sice nedošlo k úplnému převrácení výnosové křivky, ale již nastalo její výrazné zploštění. Někteří stratégové však tvrdí, že došlo k odtržení finančních trhů a reálné ekonomiky a na výnosovou křivku je nyní třeba hledět hlavně z perspektivy uvolněné monetární politiky. Vývoj sklonu výnosové křivky od roku 1965 (rozdíl mezi výnosy desetiletých a jednoletých vládních dluhopisů) zobrazuje druhý graf:

Investoři se na stará pravidla nemohou spoléhat ani na akciovém trhu. Roky nekonvenční monetární politiky zaplavily trhy likviditou a vnesly na ně nový řád. Přispívá k tomu i růst popularity pasivního investování. Příkladem může být chování indexu VIX, jehož volatilita může být zvýšena rostoucí oblibou fondů, které investují do VIX futures. Tyto investice totiž zvyšují fluktuace indexu, protože ETF musí rebalancovat svá portfolia v souladu s tím, jaký je právě vývoj na trhu.

Autorem je Luke Kawa.

Zdroj: Bloomberg