Vývoj a výroba léků sebou přináší nejednu tenzi a paradox. V Perlách týdne z minulého pátku jsme mohli najít mimořádně dobrý příklad – pokud by farmaceutické společnosti vyráběly léky se 100 % účinnosti, zničily by si trh, protože by klesal počet jejich „zákazníků“. Pokud se nad tím zamyslíme, mohli bychom dojít třeba k závěru, že nejvýnosnější by pro ně měly být léky, které tak nějak účinkují, ale zároveň neničí klientskou bázi. Nebo můžeme uvažovat o tom, že vysoce účinné „kanibalizační“ léky by musely být prodávány pouze za vysoké ceny, které i při spirále zmenšujícího se trhu pokryjí náklady jejich výroby a zejména vývoje. Nakonec bychom se také mohli dostat k tomu, co je skutečnou léčbou a uzdravením a co jen potíráním symptomů, co je to vlastně ne-moc a podobně*. Ale podívejme se tu na věc z akciového a finančního hlediska.

Ve zmíněných Perlách jsme se mohli dočíst o investiční analýze banky , která poukazuje na to, že léky, které pacienty skutečně vyléčí, mohou mít pro jejich výrobce nemilý dopad ve formě klesající tržeb a zisků. Podle banky se to týká zejména biotechnologických společností zabývající se takzvanou genovou terapií. Ta je prý značně efektivní, což těší pacienty, ale z finančního hlediska jde o něco úplně odlišného, než dlouhodobá léčba chronických chorob.

Analýza dává za příklad léčbu hepatitidy C a lék na ní vyráběný společností Gilead Sciences. Ten údajně zabírá v 90 % případů a jeho prodeje dosáhly vrcholu v roce 2015 na 12,5 miliardách dolarů. Od té doby ovšem tržby klesají a podle Goldmanů letos dosáhnou jen asi 4 miliardy dolarů. Došlo tedy přesně k tomu, že jednoznačný úspěch v léčbě postupně snížil počet pacientů. Tento efekt se projevuje dvojnásob právě u infekčních chorob, jakou je hepatitida C. Zde totiž vyléčení nakaženého pacienta snižuje počet přenašečů, kteří by virem nakazili někoho jiného. Tedy opět paradox jako Brno – obrovský úspěch sebou nese hrozbu finančního neúspěchu, která sama o sobě může v podobných případech bránit dosažení onoho úspěchu (tj., samotnému vývoji a výrobě léku).

Jak to fungovalo doposud?

Při posuzování dlouhodobější udržitelnosti nějakého byznysu je dobré podívat se na návratnost investovaného kapitálu. Logika je prostá: Pokud poskytovatelé kapitálu požadují například 7 % návratnost a firma dlouhodobě dosahuje jen návratnost poloviční, hodnota již investovaného kapitálu se snižuje. A přilákat nový by mělo být nemožné bez toho, aby investoři uvěřili, že na obzoru je pozitivní změna. V praxi lze kapitál pálit v neproduktivních investicích i dlouhou dobu, návratnosti jsou navíc měřené na základě zisků a ne cash flow, které je rozhodující. Ale jako hrubé měřítko udržitelnosti se s nimi nyní spokojme.

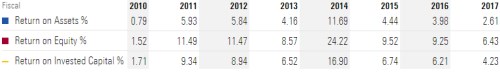

Stejná logika platí u farmaceutických a biotechnologických společností – pokud vyvíjené a vyráběné léky soustavně negenerují dost na to, aby se zaplatil kapitál investovaný do této činnosti, jde dlouhodobě o neudržitelný byznys. Následující tabulka ukazuje návratnost aktiv, vlastního jmění a investic (ROA, ROE a ROI) u zmíněné Gilead Sciences. Ani se nemusíme zdržovat odhady toho, jaká je u této společnosti požadovaná návratnost kapitálu, protože čísla jsou bezesporu vysoko nad ní, i když v roce 2017 došlo ke znatelnému poklesu. Hlavní příčinou je zmíněná léčba hepatitidy. Celkově si firma ale doposud neměla na co stěžovat, naopak, vydělávala mnohem více, než by odpovídalo přiměřené návratnosti kapitálu – viz následující tabulka od Morningstar. Pár hubených let tak nevykreslí celkový obrázek do černých barev, na to by musely přijít mnohaleté ziskové utrpení.

Ještě se podívejme, jak na tom jsou giganti, respektive jejich zástupci a . Pokud budeme zhruba předpokládat, že požadovaná návratnost vlastního jmění se u nich během sledovaného období pohybovala mezi 6 – 8 % a porovnáme jí s ROE (prostřední řádek), zjistíme, že ani za sebou, mírně řečeno, hubené roky nemá:

je na tom v tomto ohledu o něco hůře, ovšem ani jeho ROE s výjimkou roku 2010 pod ono rozmezí 6 – 8 % během posledních smi let nespadlo:

Hovoří se o tom, že farmaceutické společnosti čelí velkému tlaku z mnoha oblastí. Podle některých studií soustavně klesá návratnost investic do výzkumu a vývoje nových léků – Deloitte například tvrdí, že v roce 2016 dosáhla jen 3,7 %. Z výše uvedeného je zřejmé, že nejedna společnost z odvětví za sebou má poměrně tučná léta. Co přijde po nich, nevím. Kvůli popsaným paradoxům bychom hlavně měli být velmi opatrní s tím, co si vlastně přát.

*Alespoň takto, v poznámce pod čarou, bych v této souvislosti chtěl vzpomenout a poukázat na obdivuhodnou práci a umění pana Vladimíra Kafky, který zemřel minulý týden.