Nedávno jsem tu psal o ziskových žních a to i ve vztahu k tomu, jak dlouhodobě rostou ziskové marže obchodovaných společností v USA. A jak vysoko nad dlouhodobým trendem se drží jejich zisky. Dnes se na téma ziskovosti podíváme z trochu jiného pohledu, který by mohl budit i otázku (chybějícího) investičního boomu.

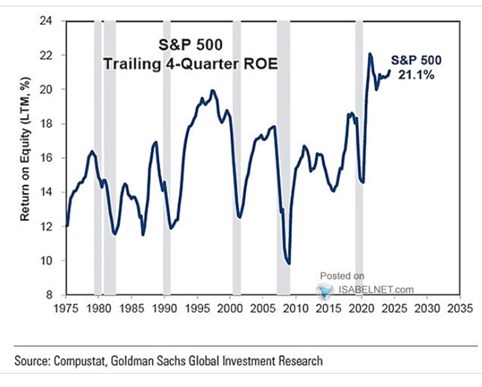

Následující graf od ukazuje vývoj návratnosti vlastního jmění amerických obchodovaných společností. Toto ROE se počítá jako čistý zisk dělený účetní hodnotou vlastního jmění. V polovině sedmdesátých let se pohybovalo mezi 12 – 14 %, cyklicky se tato návratnost (nepřekvapivě) hodně mění, ale trend je celkem jasně nahoru směřující. Nyní se pak pohybujeme blízko relativně nedávno dosažených historických vrcholů - ROE je nad 21 %:

Zdroj: X

Základní ekonomická logika vztahující se k ROE je jednoduchá: Pokud firma, nebo firmy vydělávají více, než by vydělávat „měly“, láká to konkurenci. Ta následně snižuje ziskovost a realizované zisky všech se pohybují směrem k těm, které by „měly být“. Jinak řečeno, návratnost realizovaná se v tomto modelu pohybuje díky konkurenci směrem k návratnosti požadované. Ta druhá je přitom dána tím, jaké jsou bezrizikové sazby a rizikové prémie akcií. Tedy tím, kolik mohou investoři vydělat na dluhopisech plus prémie za to, že jdou do něčeho rizikovějšího, než jsou obligace.

Nyní jsou výnosy desetiletých dluhopisů na 4,5 %, i kdyby byla riziková prémie na 5,5 % (odhady jsou často níž), máme požadovanou návratnost u 10 %. Tedy na méně než polovině toho, jakou návratnost nyní firmy podle grafu realizují. Ve velmi jednoduchém vidění světa by to mělo znamenat obrovský investiční boom do všeho, co generuje tento vysoký poměr realizované a dosahované návratnosti. Kde je?

Investiční boom skutečně probíhá, ale jde zejména o umělou inteligenci a související hardware a software. Tedy oblasti, které v nějaké masivní plošnější míře ziskovost obchodovaných firem stále nijak nezvyšují (nepromlouvají do dosavadního ROE). Mimo AI se žádný velký investiční boom nekoná. Vysvětlení může být řada, počínaje možností, že ROE nadhodnocuje skutečnou (hotovostní) návratnost investovaného kapitálu – zisky jsou ve vztahu k hotovosti vysoko (čemuž moc nevěřím), nebo je účetní hodnota aktiv velmi nízká ve srovnání s tím, za kolik se dají obdobná aktiva pořídit. Jinak řečeno, ROE firem nově vstupujících na trhu by fakticky bylo výrazně nižší než to, co vidíme v grafu.

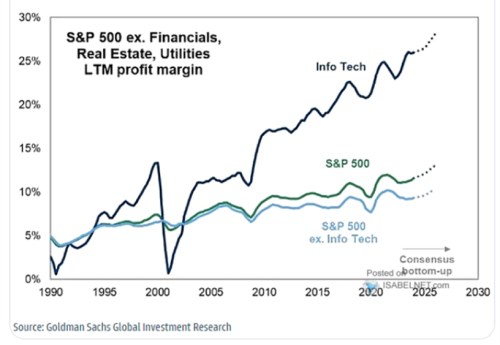

Pak tu je řada vysvětlení ekonomických, včetně vysokých bariér vstupu. Která mi dávají hodně smysl. A tím se dostávám k druhému grafu, který porovnává vývoj marží v technologickém sektoru a u zbytku trhu:

Zdroj: X

Marže technologií jsou tedy nyní blízko 25 %, zbytek trhu je pod 10 %. K tomu jsem tu před časem ukazoval návratnost investic některých velkých technologických firem s tím, že většinou jde o čísla výrazně vysoko nad požadovanou návratností kapitálu. Je přitom zřejmé, že tyto společnosti mají často určitý typ monopolní, či dominantní pozice. A mimochodem, popsaný obrázek s ROE pak zhruba kopíruje růst podílu zisků na celkových příjmech (pokles podílu mezd).

Více z globálních trhů a ekonomiky i na X: @JiriSoustruznik