Po poslední finanční krizi přišla řada změn v regulaci bank, která měla za cíl zvýšit jejich odolnost vůči negativním šokům. Federal Reserve Bank of New York v této souvislosti sleduje čtyři základní oblasti: Zranitelnost pramenící z nedostatečné výše kapitálu, z nedostatečné likvidity, z možného masového vybírání vkladů a z náhlého prodeje aktiv.

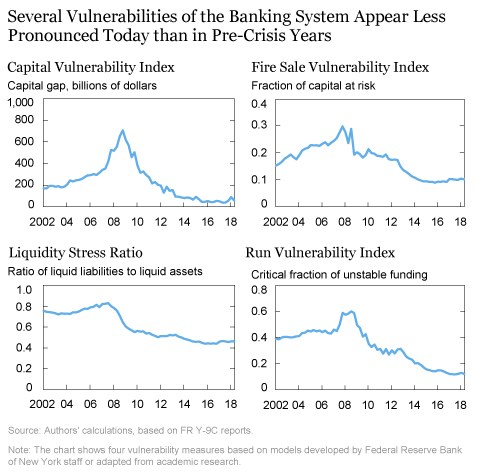

Následující čtyři grafy ukazují odhadovaný vývoj rizika ve všech čtyřech oblastech. První index ukazuje, že před finanční krizí se výrazně rozšířila propast v objemu bankovního kapitálu, který by udržel banky v bezpečí před šokem podobným tomu z roku 2008. Poté ale index prudce klesá, což odráží rekapitalizaci amerického bankovního systému. Nyní se jeho hodnoty nacházejí hluboko pod předkrizovou úrovní i přesto, že aktiva bank soustavně rostou.

Druhý graf ukazuje vývoj zranitelnosti vůči náhlým výprodejům aktiv. Opět je zřejmé, že před krizí toto riziko soustavně rostlo, ke stabilizaci došlo v roce 2009 a následně se index v roce 2013 vrátil ke svým průměrným hodnotám. I poté následoval pokles rizika a nyní se nacházíme na relativně nízkých hodnotách. Ukazatel je přitom tvořen třemi základními skupinami faktorů: Velikostí rozvah bank, jejich zadlužením a vzájemnou propojeností. Před krizí rostlo riziko kvůli všem těmto faktorům. Po krizi jej zvyšoval další růst bank, proti ale působí vývoj zadlužení a vzájemné propojenosti.

Po krizi se výrazně snížilo také riziko spojené s možným nedostatkem likvidity. Zajímavé je, že toto měřítko dosáhlo svého vrcholu ještě před plným propuknutím finanční krize. Následné zlepšení je pak taženo zejména vyšší zásobou hotovosti v rozvahách bank, což souvisí s monetární politikou Fedu. Výrazný pokles pak po krizi nastal i u rizika spojeného s náhlým masovým vybíráním vkladů z bank, tzv. runy na banky. Tento index se skládá ze tří komponentů: Poměru nelikvidních aktiv k celkovým aktivům, poměru nestabilních zdrojů financování k celkovým aktivům a modelovanému vývoji zadlužení v případě negativního šoku. Změny celkového indexu jsou taženy zejména vývojem tohoto třetího faktoru.

Podle popsaných měřítek je tedy zranitelnost amerického bankovního systému ve srovnání s předkrizovým stavem nízká. Přispívá k tomu zejména současná výše kapitálu a likvidity, svou roli hraje i menší propojenost bank. Nicméně za pozornost stojí, že indexy se v poslední době stabilizovaly a některé se opět vydaly cestou růstu.

Zdroj: Liberty Street Economics, Federal Reserve Bank of New York