Záchrana bankovního systému v době, kdy mu hrozí kolaps, je značně rozporuplným krokem: Na jednu stranu je zřejmé, že pokud by skutečně nastal systematický bankovní kolaps, neslo by to ohromné ekonomické ztráty. A možná ještě hůře. Na druhou stranu je stejně tak zřejmé, že taková záchrana také působí škody, které sice nejsou vidět okamžitě, ale o to horší dopad mohou mít dlouhodobě. V první řadě může být nespravedlivá, protože jde k těm, kteří k samotné krizi nejvíce přispěli, třeba nezodpovědnými, či přímo hamižnými investicemi. A pak se může lehce rozjet kolečko, kdy se každá banka snaží být dost velká na to, aby nemohla padnout. Jinak řečeno, bují takzvaný morální hazard. Na stránkách VoxEU se objevila zajímavá studie, která výše uvedené spojuje s tím, jak ve vyspělých ekonomikách bohatnou domácnosti. Podívejme se na ni.

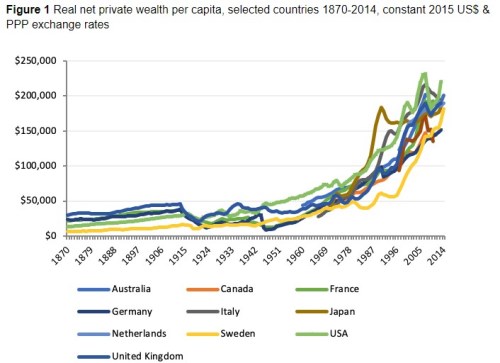

Ona studie se jmenuje „The wealth effect: The middle class and the changing politics of banking crises“, autory jsou Jeffrey Chwieroth a Andrew Walter. Začneme pohledem na následující pozoruhodný graf, který ukazuje velmi dlouhodobé odhady vývoje bohatství (na hlavu) v řadě vyspělých zemích. Hlavní pointou obrázku je dlouhodobý růst bohatství na současné (z historického hlediska) velmi vysoké úrovně. Zmínění ekonomové pak rozebírají, jak to může souviset s problematikou zpolitizování pomoci bankám. Nicméně já si nyní dovolím malou odbočku - u grafu stojí za to věnovat pozornost několika „detailům“.

Za povšimnutí podle mne stojí dvojnásobná válečná destrukce bohatství v Německu, která snížila bohatství na hlavu ve srovnání s rokem 1915 zhruba na třetinu. Všimněme si i růstu bohatství během druhé světové války v USA, či prudké zbohatnutí japonských domácností od počátku sedmdesátých let následované takzvanými ztracenými dekádami. Pozoruhodné je i to, jak dlouho za pelotonem zaostávalo Švédsko, aby jej pak mohutně dotáhlo finišem začínajícím někdy v polovině devadesátých let.

Alespoň za krátké zamyšlení pak podle mne stojí i následující: V roce 1870 se bohatství na hlavu pohybovalo v řádu několika málo desítek tisíc dolarů (roku 2015). Nyní dosahuje hodnot zhruba mezi 150 000 – 200 000 dolary. Dejme tomu, že je na desetinásobku. Nabízí se otázka, zda jsme ve srovnání s výchozím obdobím také desetinásobně spokojenější. Odpověď by nebyla jednoduchá a touto otázkou nechci směřovat k nějakým simplistickým a přehnaným závěrům. Nicméně je podle mne pravděpodobné, že bychom dospěli k tomu, že mezní užitek z každé další tisícovky dolarů bohatství určitě neroste, není pravděpodobně ani konstantní, ale klesá. Pak nám podobné úvahy jasně naznačují, zda se máme za každou cenu snažit dál kráčet podobným směrem jako doposud. Ale s ohledem na myšlenkové nastavení většiny společnosti je to asi jen poznámka na okraj.

Vraťme se k uvedené studii. Ta poukazuje na to, že po roce 2008 se objevila řada návrhů a reforem, které mají zabránit tomu, aby bankám musela být v případě další krize opět poskytována pomoc ze strany státu. Podle některých názorů tomu ale zabránit v podstatě nelze a musíme se spokojit se záchranným řešením ve stylu „druhé nejlepší“.

Autoři studie k tomu dodávají, že právě zmíněný prudký růst bohatství domácností dělá ze záchrany bank politickou nutnost. Politici si totiž nedovolí neudělat kroky, které by bránily destrukci velké části tohoto bohatství. Což obratem vede k tomu, co jsem popisoval v úvodu – banky mají větší motivaci růst, do svých rozvah akumulovat co nejvíce bohatství domácností a stát se tak subjektem, který stát padnout nenechá.

Vezmeme-li to do konečného důsledku, pak uvedené říká jediné: Daňový poplatník si (přes své politické zástupce) nenechá zničit své bohatství tím, že by nechal padnout banky, ve kterých má toto bohatství uložené (třeba ve formě úvěrů pro korporátní sektor, či podílu na jejich vlastním jmění). A poplatník platí cenu ve formě morálního hazardu. Autoři studie tvrdí, že politici by se měli snažit o celkové snižování obav veřejnosti o ztrátu jejího bohatství – tedy obav, ke kterým mohou přispívat i další faktory, jako například technologické změny ohrožující některá pracovní místa.

Podle mne je dost dobře možné, že jde o ekonomický gordický uzel, který prostě nelze nějak rozmotat. Pokud se jej chceme skutečně zbavit, musí být rozetnut. Jak by takový sek měl vypadat? Nevidím jinou formu, než rozdělení velkých bank na menší, které by svým pádem neohrožovaly celý systém. Což je nyní samozřejmě finance fiction a my se budeme asi muset smířit s tím, že „ochrana“ bohatství v současném systému něco stojí.