Stratégové banky doporučují nákup dividendových akcií. Podle nich jsou atraktivní díky nízkým výnosům obligací a jejich relativní valuace jsou pozoruhodně nízko. Toho si všímá i společnost Bespoke – viz poslední Perly týdne. A tato firma nyní přichází i s dalším pohledem na to, jak spolu souvisí některé populární „akciové druhy“ na straně jedné a vývoj na dluhopisovém trhu na straně druhé. Podívejme se na něj s jemným varováním na konci.

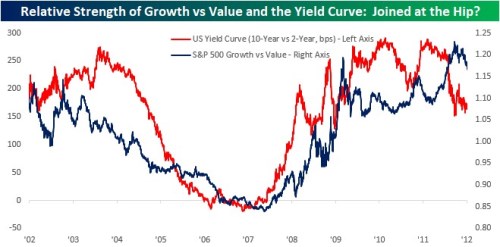

V prvním z dnešních dvou grafů nalezneme vývoj relativní výkonnosti růstových a hodnotových akcií a také vývoj výnosové křivky. Pokud modrá křivka roste, růstové akcie si vedou lépe než hodnotové a naopak. Pokud roste červená křivka, výnosová křivka se napřimuje – zvyšuje se rozdíl mezi výnosy dlouhodobých a krátkodobých obligací. Z toho bychom tedy mohli odvozovat, že pokud se lepší růstový výhled ekonomiky (napřimuje se křivka), nahrává to růstovým akciím. Horší ekonomický výhled se naopak spíše rýmuje s lepší výkonností hodnotových titulů.

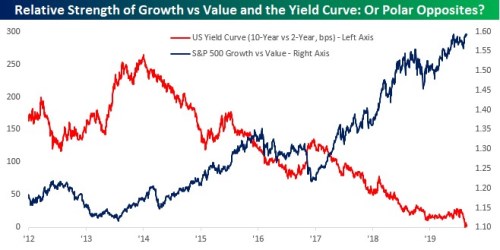

Ve výše uvedeném grafu je ovšem vidět, že ke konci období se vztah poněkud trhá a graf druhý již ukazuje, že následně došlo k jeho úplnému překlopení. Po roce 2012 tak platí, že pokud se křivka napřimuje (výnosy se přibližují, ekonomický výhled se zhoršuje), prospívá to růstovým titulům.

Položme si tedy tu vyloženě se nabízející otázku: Měly by si podle nějaké základní ekonomické logiky v prostředí lepšího ekonomického růstu vést lépe tituly růstové, či hodnotové? Někdy můžeme slyšet, že utlumené pokrizové oživení vyvolalo větší hlad po růstu a investoři se tak otočili k titulům, které jej podle nich mohli dosáhnout. Uvažovat můžeme podle mne i o tom, že tyto roky sebou nesly zvýšenou nejistotu a to zase vyvolalo hlad po bezpečnějších aktivech a segmentech trhu. A ač to může znít překvapivě, podle některých studií jsou bezpečnější růstové akcie než hodnotové a tudíž mohly fungovat jako takové trochu bezpečnější útočiště. Pak je tu ale ještě jeden, „hmatatelnější“ mechanismus:

Předpokládejme naivně, že cena akcie by tak nějak měla odpovídat odhadům její hodnoty. Tedy odhadům současné hodnoty toku hotovosti, který bude firma pro akcionáře generovat. Tato současná hodnota závisí i na výši dlouhodobých sazeb – čím vyšší sazby, tím je nižší a naopak. Výrazný rozdíl mezi hodnotovými a růstovými tituly pak spočívá v tom, že u těch druhých je „těžiště“ toku hotovosti posunuto do budoucnosti (technicky má delší duraci). Tudíž jsou kvůli mechanice diskontování citlivější na změny sazeb a prostředí sazeb nízkých jim svědčí více.

Můj závěr ale bude s ohledem na výše uvedené možná překvapivý. Je zajímavé sledovat podobné trendy, vztahy a korelace, ale jako základ investičního rozhodování jsou ošemetné. Zde je to dobře vidět už na samotném rozdělení růst vs. hodnota. Všechny investice (ne spekulace) by měly být založeny na tom, že odhad hodnoty je výš než cena na trhu – tudíž na trhem neobjevené hodnotě. Jen u některých akcií je „skryta“ v současné těžké situaci stlačující násobky nízko (hodnotové tituly), u některých zase ve výhledu rychlé expanze a potenciálu (růstové tituly).

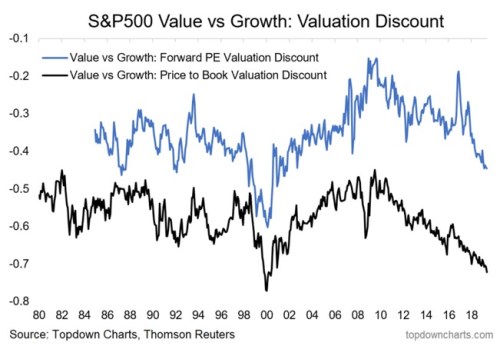

Čas strávený nad pohledem na tok hotovosti dané firmy, úvahami nad jeho dalším pravděpodobným vývojem a byť jen jednoduchý odhad hodnoty akcie je tak podle mne z praktického hlediska asi ten nejproduktivnější. Jinak řečeno, pochybuji, že lidé jako Warren Buffett věnují nadbytek pozornosti podobným růstově – hodnotovým rotacím a jejich případnému vztahu s výnosovou křivkou. Z tohoto pohledu je už zajímavější následující graf, který ukazuje vývoj valuačního diskontu hodnoty. Ten se v polovině letošního roku u PBV poměru dostal na téměř nejnižší hodnoty za posledních 40 let, u PE na úroveň několika posledních minim. Někdy se hovoří o smrti hodnotového investování. Stále bych ale nevylučoval, že jde jen o dlouhodobou hibernaci, kdy k probuzení povede právě to, jak dlouhá a hluboká byla.