Saúdskoarabský ropný gigant Aramco se chystá uvést své akcie na trh a tohoto počinu si všímá i známý profesor financí a valuační odborník Aswath Damodaran. Výrazně mi tím ulehčil práci, protože Aramcu jsem se tu chtěl věnovat a mimo jiné tak pokračovat v „energetické“ sérii započaté před dvěma týdny. V ní jsem se mimo jiné věnoval některým alternativním podsektorům, ale také tradičním ropným firmám s tím, že jejich valuace ukazují na dosažení „obchodovaného“ ropného vrcholu. Z dlouhé úvahy pana Damodarana zaměřené na Aramco dostupné na jeho blogu bych poukázal zejména na následující:

Aramco vzniklo na základě aktivit společnosti Standard Oil of California a následně Texaco a , které založily Arabian American Oil Company (Aramco). Saúdskoarabská vláda postupně kupovala aktiva firmy a v roce 1980 jí znárodnila a následně jí v podstatě dala plnou kontrolu nad ropnými rezervami země.

V roce 2018 měla firma podle odhadů 330 miliard barelů ropy rezerv, což představuje čtvrtinu rezerv světových a třeba desetinásobek rezerv Exxonu. Navíc jde o rezervy lehce těžitelné, u nichž se firma dostává do zisku při cenách ropy kolem 20 – 25 dolarů za barel, zatímco obvyklý standard při konvenční těžbě leží někde mezi 40 – 50 dolary. Aramco pak v roce 2018 generovalo tržby ve výši 355 miliard dolarů, provozní zisk 212 miliard dolarů a čistý zisk 111 miliard dolarů.

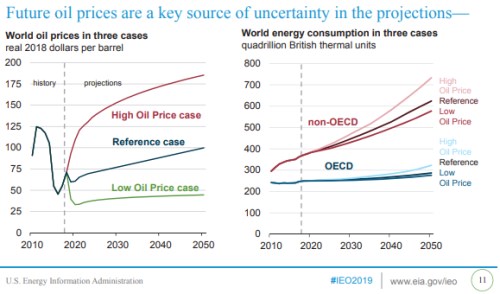

Pro zajímavost doplním predikce vývoje cen ropy od EIA:

Vládní rozpočet země je na Aramcu do značné míry závislý a „osud Aramca je také do značné míry závislý na osudu vládnoucí královské rodiny“. Pan Damodaran k tomu mimo jiné píše, že ti, kteří při IPO zakoupí akcie na trhu, by se měli spíše považovat za poskytovatele kapitálu než skutečné akcionáře, kteří mohou mít podíl na vedení společnosti. Podstatná je tu také otázka geopolitického rizika, které je vysoké pro celý region.

Aramco by mělo v příštím roce na dividendách vyplatit 75 miliard dolarů a to samé by mělo platit do roku 2024, poté by o výši dividend mělo rozhodnout vedení firmy. Pan Damodaran také poukazuje na to, že firma na daních v roce 2018 odvedla 48 % svého zisku před zdaněním a vláda u ní používá i systém poplatků, jejichž výše závisí na ceně ropy.

Pokud bychom Aramco naceňovali podle valuačních násobků „porovnatelných“ firem, pak na základě výše jeho tržeb a účetní hodnoty vlastního jmění dojdeme k hodnotě vlastního jmění ve výši kolem 270 miliard dolarů (řádově tedy podobné úrovně, na jakých se nachází kapitalizace velkých západních ropných firem). Jenže v tom se nepromítne ona nákladová výhoda. Pokud tak použijeme EBITDA a čistý zisk, nacenění vlastního jmění se vyhoupne na 1,5 bilionu dolarů. A pokud za základ použijeme výši rezerv, odhad se dostane dokonce na 2 biliony dolarů.

Skutečná valuace by ale měla být založena na tom, co firma skutečně vydělá – na toku volné hotovosti, či dividendách (a jejich převodu/diskontování na současnou hodnotu). Toho se pan Damodaran chopil následovně: Vše provedl v dolarech, prémii akciového trhu nastavil na 6,23 % (asi o 0,8 % výše než je jeho prémie pro vyspělé trhy). Dlouhodobý růst zisků a dividend nastavil na 1,8 %. Výsledkem je odhad hodnoty vlastního jmění ve výši 1,67 bilionu dolarů.

Během posledních dnů se spekulovalo o tom, že IPO proběhne za cenu implikací kapitalizaci ve výši 1,7 bilionu dolarů. Takže za částku velmi se blížící jak nacenění na základě EBITDA a čistého zisku, tak tomu, co panu Damodaranovi vyšlo na základě diskontování dividend.

Doplnil bych, že podobně jako já se zde pan Damodaran (ale s mnohem větším detailem a vhledem) věnuje letošní pozoruhodné vlně IPO na amerických trzích. Ona pozoruhodnost podle mne tkví v tom, že jde často u ultrapříběhové firmy „nové doby“ a příběhy, které se o nich vypráví, jsou hodně, hodně optimistické. Vše nakonec korunovalo/uzavřelo ne-IPO společnosti WeWork. Aramco je tak v určitém smyslu protipól – jde o velmi staré odvětví, pro nějž nová doba naopak představuje spíše hrozbu, než příležitost. Hovořím přirozeně o obavách z globálního oteplování a řadě pokusů, jak se s ním vypořádat. A také jde o společnost, kde se musí uvažovat o politice a geopolitice v míře, která pro jiné firmy nebývá zrovna běžná.

Je to vlastně dost paradox. V době, kdy se začínáme intenzivně snažit o omezení spotřeby fosilních paliv, asi vstoupí na akciový trh největší ropný gigant na světě. V době, kdy se stále více diskutuje o tom, jak moc vlivu by měl mít stát v ekonomice, vstupuje na trh obrovská firma, která je provázána se státem snad nejvíce na světě. A mimochodem právě u Aramca bychom také mohli přemítat o morálních a etických principech, o kterých jsem psal v pondělí v souvislosti s ekonomikou a Islámským právem. Šňůra výjimečných IPO každopádně asi nekončí.