Na počátku minulého roku se (alespoň podle mého pocitu) na trhu vytvořil konsenzus, že si nepovede moc dobře, ale ano. Já jsem té části o Netflixu moc nerozuměl a několikrát jsem se tu během roku tomuto tématu věnoval. Trh se zhruba do poloviny roku 2019 choval podle onoho konsenzu, nakonec ale obě akcie uzavřely téměř nerozhodně. Co přinese tento rok u těchto (nejednou pospolu zmiňovaných) akcií?

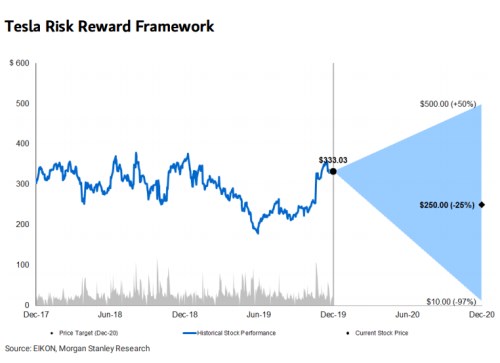

Odpověď neznám. A myslím si, že u společností tohoto typu (viz i včerejší článek o Carvaně) by projekce měly mít nejlépe formu, kterou jsme ohledně Tesly mohli vidět v posledních Perlách týdne:

Rád bych tu dnes poukázal na pár zajímavých věcí souvisejících s fundamentem a valuací: Podle projekcí S&P Global Market Intelligence by volný tok hotovosti FCF Tesly měl v roce 2028 dosáhnout 14,6 miliard dolarů. U Netflixu by to mělo být asi 12,2 miliardy dolarů. V těchto scénářích tedy hovoříme o dvou velikostí dost podobných firmách (velikost je měřena jejich schopností tvořit hodnotu pro akcionáře).

Tesla by se na onu konečnou hodnotu FCF měla dostat z 6,9 miliard volného toku hotovosti roku 2020. Podle S&P je beta této akcie ve výši 1,25, požadovaná návratnost by se pak pohybovala kolem 9 %. A současná hodnota popsaného toku hotovosti (po roce 2028 rostoucím o 2 % ročně) je 169 miliard dolarů. Kapitalizace Tesly přitom nyní dosahuje 88 miliard dolarů, takže projekce S&P Global Market Intelligence jsou z tohoto pohledu dost optimistické. Implikují totiž hodnotu cca dvakrát převyšující kapitalizaci.

Nyní udělejme stejnou úvahu i u Netflixu. Jeho akcie má betu ve výši 1,84 a jeho požadovaná návratnost tak převyšuje 12 %. Podle projekcí S&P Global Market Intelligence by se jeho FCF mělo zvednout z 5,1 na oněch 12,2 miliardy dolarů. Pokud tento tok pak necháme opět růst o 2 % ročně, jeho současná hodnota je 93 miliard dolarů. Tedy znatelně méně, než je současná hodnota FCF u Tesly. Důvod je v tom, že její FCF se v roce 2028 dostává na vyšší úroveň (asi o 20 %) a zároveň Tesla má nižší požadovanou návratnost (nižší systematické riziko – betu). A uvedené číslo je také znatelně pod současnou kapitalizací Netflixu (cca 145 miliard dolarů).

Ve výsledku tak máme v těchto scénářích (!) situaci, kdy v budoucnu vydělává o něco více než , ale současná hodnota jejího FCF je výrazně vyšší než u Netflixu. Převyšuje i současnou kapitalizaci Tesly, u Netflixu platí opak (současná hodnota FCF v uvedeném scénáři je znatelně pod kapitalizací). Pokud tak mají projekce S&P něco do sebe, mělo by téma „Tesflixu“ vyznívat letos opačněnež na počátku minulého roku. Ale berme podobné výpočty skutečně jen jako zajímavost, protože u podobných firem je viditelnost extrémně nízká (viz úvodní graf).

Jsem si vědom, že mezi čtenáři je bezesporu mnoho těch, kteří oběma firmám rozumí mnohem více než já. Pokud bych je postavil proti sobě, tak má vizionářsky „navrch“ proto, že je slovy svého vedení společností, „jejímž největším konkurentem je spánek“. Jinak řečeno, může podle mne přinést řešení reálných problémů, se nás ale snaží v nejedné oblasti posouvat pro mě, mírně řečeno, pochybným směrem. Finančně jsou pak na tom obě firmy podobně v tom smyslu, že obě jsou ve fázi, kdy je „každý dolar dobrý“.

I strategicky/konkurenčně to „Tesflix“ má, a bude mít složité. Což je jeden z hlavních argumentů proti přílišnému optimismu (a možná i výše uvedeným projekcím), protože se mi nezdá, že by tyto firmy měly nějaké dlouhodobé a vysoké bariéry vstupu. V souvislosti s Teslou jsme například mohli zaznamenat, že ani Taycan sice nemá takový dojezd, jako vozy Tesly. Nicméně podle vedení německé automobilky o její elektromobil mají i přesto zájem zejména „Teslaři“.