Jedno z nejvíce omílaných rčení na akciovém trhu zní „s Fedem se nebojuje“. Na jednu stranu zní logicky, ale má vážné vady. Tedy alespoň tak, jak jej běžně vnímáme. Existuje alternativa.

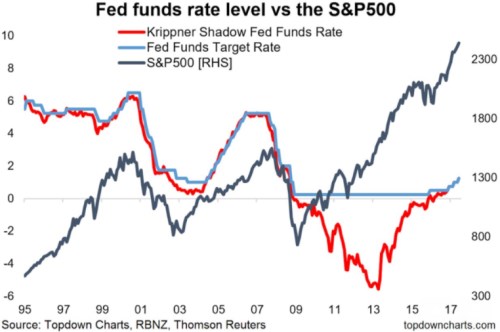

Porovnejme prostě vývoj akciového trhu s vývojem klíčových sazeb Fedu (případné rychlé kritiky uklidním s tím, že u toho nezůstaneme). Pokud bychom vzali roky 1999 – 2009, tak vidíme, že trh se v principu choval úplně opačně, než podle zmíněného hesla „nebojovat“. Když totiž Fed před rokem 2000 utahoval, trh ještě nějakou dobu vesele rostl a na to, co dělá centrální banka, moc nehleděl. To samé platilo ve chvíli, kdy praskla bublina a Fed začal prudce uvolňovat, či přesněji řečeno snižovat sazby. Trh s ním tak docela dlouhou dobu „bojoval“, protože i přes toto snižování znatelně oslabil. V roce 2004 začal další cyklus zvyšování sazeb, ale trh rostl až do krize roku 2008. Pak zamířil zase dolů i přesto, že Fed sazby poslal téměř až k nule.

Zdroj: Twitter

Chová se poslušně alespoň trh dluhopisový? Jak se to vezme. Podívejme se třeba na následující graf, který ukazuje jak Fed zvedal sazby ve výše zmíněném období 2004 – 2006. Zeleně a červeně vyznačené „tržní“ výnosy dlouhodobých vládních obligací se přitom v tomto období ani zdaleka nezvedaly, spíše měly tendenci klesat:

Podobné to bylo třeba v letech 1988 – 89, kdy Fed své klíčové sazby znatelně zvedl, ale dlouhodobé výnosy mírně klesly. Či v roce 1994 a 1995. Proč? Vyjít můžeme z toho, že dlouhodobé výnosy by měly být odrazem jednotlivých výnosů krátkodobých, které nás k nim dovedou (například desetiletý výnos by měl odrážet očekávané jednoleté výnosy v letech 1 až 10). Pokud se pak krátkodobé výnosy/sazby v roce 1 zvednou, mělo by při všem ostatním konstantním dojít k odpovídajícímu zvednutí i dlouhodobých výnosů. Jak ale ukazují výše zmíněná období, k tomu nedošlo, naopak. Musely tedy zároveň klesnout očekávané výnosy v letech 2 -10 (a mohla také klesnout riziková prémie pojící se s inflační nejistotou).

Nechci dnes rozebírat relativní posuny krátkodobých a dlouhodobých sazeb (to jest změny pozice a sklonu výnosové křivky), ale tento příklad spolu s tím akciovým snad ukazuje na slabiny, které má ono rčení o nebojování s Fedem. Ale na věc se můžeme dívat ještě trochu jinak a to nám zase ukáže úplně jiný obrázek. Doposud jsem totiž jako známku utahování monetární politiky prezentoval to, že Fed sazby zvyšuje. A kladl jsem rovnítko mezi uvolnění politiky a snižování sazeb. Jde o přístup velmi rozšířený, ale, řekněme, naivní. Proč?

Co Fed vlastně dělá?

Dejme tomu, že dovedeme určit výši sazeb, která ekonomice v daný moment vyloženě sedí – není příliš nízko na to, aby tlačila na inflaci, ale ani příliš vysoko na to, aby ekonomiku nepatřičně dusila. Dejme tomu, že tyhle rovnovážné sazby jsou třeba u 1,5 %. A dejme tomu, že centrální banka v téhle situaci drží své sazby na 3 % a pak je prudce sníží na 2 %. K čemu došlo? K tomu, že na 3 % byly sazby skutečné silně kontrakční a ekonomiku značně brzdily (byly o 1,5 procentního bodu výše, než ideál). Když se centrální banka náhle probudila, svou politiku prudce uvolnila, ale skončila stále s tím, že jí drží utaženou, protože sazby jsou stále nad oním ideálem.

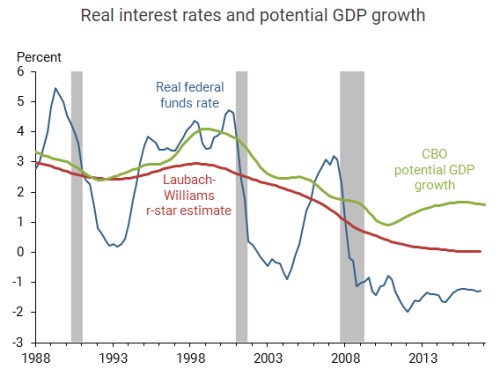

Nebylo by tak divu, kdyby akcie v takové situaci prudce oslabovaly i přesto, že sazby šly razantně dolů. „Nebojovat“ s centrální bankou tu totiž fakticky neznamená jít nahoru, protože sazby klesly, ale jít dolů, protože jsou stále příliš vysoko. Následující graf ukazuje jeden z mnoha pokusů porovnávajících skutečnou výši sazeb s odhadovaným ideálem (modrá a červená křivka). Třeba roky 2004 – 2006 už z tohoto pohledu vyznívají jako skutečné nebojování s Fedem – politika byla i přes růst sazeb stále značně uvolněná a trh tak vesele rostl.

Zdroj: FRBSF

Suma sumárum: Pokud už chceme hovořit o nebojování s Fedem, je lepší si nejdříve vyjasnit, co Fed vlastně dělá. Může se totiž zdát, že uvolňuje, ale on vlastně utahuje a naopak. Praktická využitelnost tohoto pravidla pak ale zase prudce klesá s naší neschopností přesně určit onu ideální výši sazeb ke které bychom měřili, co Fed skutečně dělá.