Ekonomové francouzské investiční banky Natixis si všímají toho, že mezi francouzským a německým hospodářstvím existuje řada rozdílů, povětšinou vyznívajících v neprospěch Francie. To by podle Natixisu mělo vést k rozšiřování rozdílu mezi výnosy vládních dluhopisů obou zemí. K tomu ovšem nedochází a Natixis se zamýšlí nad důvody.

Jaké jsou ony ekonomické rozdíly mezi Německem a Francií? V první řadě je ve Francii znatelně vyšší míra vládního zadlužení. Veřejné dluhy se tu totiž blíží 120 % HDP, zatímco v Německu mírně převyšují 70 % HDP. K tomu má Francie znatelně vyšší strukturální rozpočtové deficity – podle Natixisu se pohybují kolem 5,5 % HDP, zatímco v případě Německa kolem 2,5 % HDP. Z hlediska fiskální solvence je na tom teď Francie znatelně hůř.

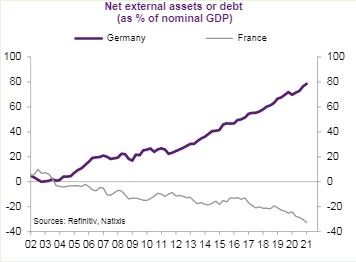

Německo dosahuje přebytků v zahraničním obchodě, zatímco Francie deficitů. Německo hromadí zahraniční aktiva, Francie naopak dluhy – viz následující graf, který ukazuje rozšiřující se nůžky mezi pozicemi těchto dvou zemí na rovině zahraničních aktiv a dluhů:

K tomu je na tom podle Natixisu německé hospodářství lépe ze strukturálního hlediska. Má na to poukazovat lepší vzdělanost pracovní síly, vyšší podíl průmyslu na celkové ekonomické aktivitě či vyšší míra zaměstnanosti, což vše dohromady zlepšuje dlouhodobější výhled německé ekonomiky. A ve výsledku by se měly popsané faktory projevit rozšiřováním výnosů německých a francouzských vládních obligací.

Jak ale ukazuje další obrázek, k tomu nedochází:

Co může být důvodem? Podle Natixisu se investoři mohou domnívat, že pozice Francie je sice ve srovnání s Německem horší, ale stále dost silná na to, aby nebylo důvodů pro obavy a rozšiřování rizikových spreadů. Natixis k tomu dodává, že podle jeho kalkulací by dlouhodobou fiskální solvenci v případě Francie zajistil primární rozpočtový deficit pohybující se kolem 3 % HDP. Nyní ale dosahuje téměř 7 % HDP. Nicméně je možné, že investoři věří, že Francie tyto deficity sníží na udržitelnou úroveň, což ale „nebude lehké“.

K tomu ekonomové banky poukazují na silnou mezinárodní poptávku po dluhopisech zemí jádra eurozóny. Francie je stále považována za toto jádro, a to udržuje poptávku po jejích obligacích. Navíc mohou podle Natixisu investoři věřit, že „ECB by nedopustila dluhovou krizi ve Francii a pokračovala by s nákupem vládních obligací tak, aby k ní nedošlo.“

Důvody pro absenci rozšiřujícího se rizikového spreadu tak mohou spočívat ve víře v lepší budoucí fiskální situaci ve Francii či v tom, že se „investoři bez francouzských dluhopisů neobejdou“. K tomu Natixis zmiňuje efekt sebenaplňujícího se proroctví – dokud budou investoři věřit, že nehrozí problémy se solvencí, pravděpodobnost těchto problémů je touto vírou snižována, protože nedochází k růstu rizikových spreadů.

Zdroj: Natixis