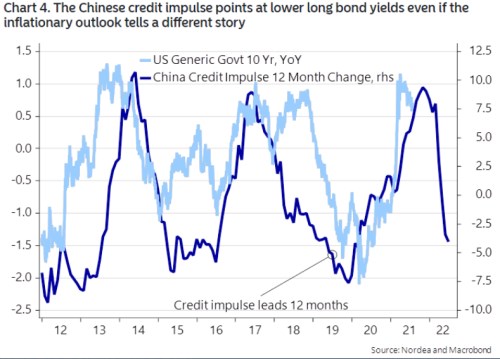

Před časem jsem poukazoval na zajímavou korelaci mezi čínským úvěrovým impulsem a výnosy amerických vládních obligací. Tehdy čínský impuls naznačoval, že US výnosy by měly jít navzdory silně rozšířenému očekávání dolů. A skutečně se tak stalo. Co vývoj v Číně naznačuje nyní?

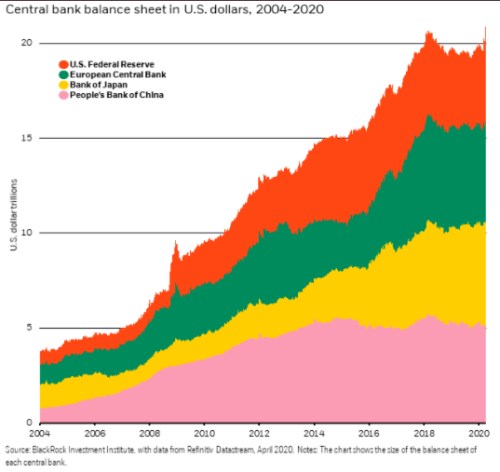

1. Příliš americkocentrické: Následující graf sice už není z nejčerstvějších, ale i přesto bych jej rád dnes použil, řekněme na malé rozcvičení. Ukazuje vývoj velikosti rozvah centrálních bank eurozóny, Japonska, USA a Číny. A to v absolutní částce, tedy v dolarech:

Zdroj: Twitter

Pokud sledujeme finanční a ekonomická média, naprostá většina zpráv a úvah týkajících se věcí monetárních se točí kolem amerického Fedu. Občas zazní něco o ECB, ještě mnohem méně o BoJ. A o čínské PBoC až na skutečné výjimky v podstatě neslyšíme. Velikost rozvahy není jediným a asi ani nejlepším ukazatelem významu dané centrální banky pro světovou ekonomiku. Nicméně graf snad přece jen trochu koriguje příliš americkocentrický mediální tok.

2. Impuls dolů: Nyní k vývoji v úvodu zmíněného impulsu. Následující obrázek od Nordey tvrdí, že jeho slábnutí se v posledních týdnech nezastavilo. Pokud by tedy dál držela korelace naznačená grafem, výnosy amerických vládních obligací by neměly mít moc ochoty k růstu, ale naopak:

Zdroj:

3. Akciová reakce: Co akcie a sazby? Jednoduše řečeno, jednou tak, podruhé onak. Sazby totiž odráží ekonomický výhled: Pokud se výhled lepší, sazby jdou nahoru a naopak (což je i logika onoho čínského cyklu). Například mírné zvýšení růstových očekávání, které by výrazně zvedlo sazby, by tak akciím mohlo uškodit. Protože současná hodnota budoucích zisků/dividend by klesla – dividendy by byly sice o málo vyšší, ale požadovaná návratnost a diskontní sazby výrazně vyšší.

Kombinací tak najdeme dost. Ještě nedávno například akcie braly za dané rychlé oživení a jelikož se někdo zřejmě chce neustále něčeho obávat, obával se trh toho, jak moc tento růst zvedne sazby (v principu dilema popsané v předchozím odstavci). Nyní se tak trochu přesouváme do opačného extrému, protože sazby jsou nízko, ale zase se množí obavy ze zpomalujícího tempa růstu.

Zdá se mi ale, že celkově je americký trh stále nastaven na velmi přívětivou kombinaci růst/sazby (viz i předchozí články z tohoto týdne). A vše je nejlepší poměřovat k jakémusi ideálu, kterým je v tomto kontextu silný trendový růst umožňující normalizaci monetární politiky.