Morningstar přišla se seznamem 33 podhodnocených akcií pro rok 2022. Rozdělila je podle jednotlivých sektorů a když si projdeme poměry ceny k odhadované hodnotě akcií, najdeme tu široké rozpětí hodnot. Od téměř jedné (tzn. mizivá valuační atraktivita) až kolem 0,5. Což jsou případy, kdy se cena akcie pohybuje na polovině odhadované hodnoty. Do tohoto extrému spadá i známá a „nemasná“ Beyond Meat.

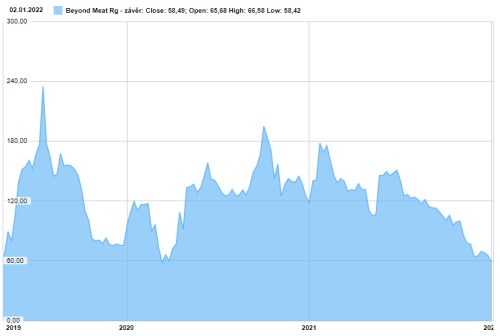

1. Akcie a příběh: O Beyond Meat jsem tu poprvé psal v roce 2019, když šlo o jednu z nejprobíranějších akcií na trhu, se kterou se investoři rozhodně nenudili. Po vystoupání na vrchol u 200 dolarů nastala prudká korekce, následující měsíce a čtvrtletí přinesly další horskou dráhu, nyní se cena akcie pohybuje pod 60 dolary. A jak bylo uvedeno, podle Morningstar se tak nachází cca na polovině toho, jakou hodnotu akcie má.

Morningstar se domnívá, že postupně nastane návrat ke starým stravovacím zvykům. To znamená, že pandemický masivní přesun ke stravování z domova, které nahrává odpovídajícím výrobcům potravin, se bude zase obracet směrem ke stravování „venku“. Jinak řečeno, předpandemické trendy nebudou podle Morningstar v delším období výrazně pozměněny.

Je docela zajímavé, že Morningstar hodnotí Beyond Meat jako „no moat“. Tedy jako společnost, které nemá výraznější konkurenční – produktovou výhodu a ochranu před konkurencí. A je tak plně vystavena jejímu tlaku. Pokud se vrátíme do roku 2019, tak tehdy se ve vztahu k této společnosti živě diskutovalo právě i o tom, nakolik jsou její rostlinné, maso připomínající burgery a další produkty výjimečné a neopakovatelné. Morningstar má tedy jasno, ale přesto hodnotí akcii jako výrazně podhodnocenou.

2. Pár valuačních úvah: Model Morningstar k dispozici nemám. Pokud se podíváme na výsledky BM, zjistíme, že jde o firmu, která v roce 2017 generovala 0,09 miliardy dolarů tržeb, za posledních 12 měsíců to bylo 0,47 miliard dolarů. Malá odbočka – jde tedy o rychle rostoucí a dosti malou firmu a minulý týden jsem tu psal o tom, jak se obvykle akcie malých firem chovají během cyklu. A v jaké fázi cyklu se asi nacházíme nyní a co to tedy pro tuto skupinu akcií implikuje. Zpět k výsledkům: BM prodělává už na provozní úrovni, a to čím dál tím více. Za posledních 12 měsíců to bylo asi 0,2 miliardy dolarů, na volném toku hotovosti (to, co zbude po investicích) to bylo 0,3 miliardy dolarů.

Jak je to s rizikovostí a požadovanou návratností? Podle Zacks byla beta (ukazatel systematického rizika) v minulém roce na hodnotě 3. Jde o mimořádně vysoké číslo, které v principu říká, že akcie je 3krát rizikovější než celý trh. Od té doby beta klesla na hodnotu 1,6, což se už slovy klasika „dalo vydržet“. Požadovaná návratnost by se tak měla pohybovat téměř u 10 %. Co s ní ale diskontovat, když firma prodělává, o nějakých dividendách se ještě dlouho nebude dát hovořit a celkově tu je malá „viditelnost“?

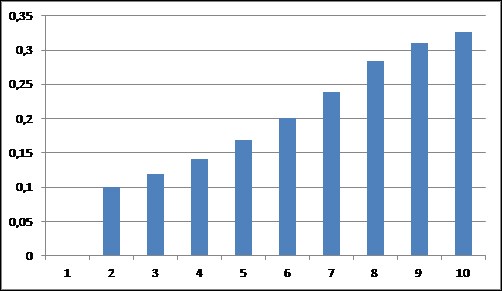

BM má nyní kapitalizaci 3,7 miliard dolarů a s výše uvedenými dilematy si můžeme poradit tak, že vytvoříme scénář volného toku hotovosti, který by jí ospravedlnil. A pak se podíváme, jak realistický se nám jeví. Takže dejme tomu, že by se nějak podařilo již od příštího roku generovat pozitivní volné cash flow, a to ve výši 0,1 miliardy dolarů. Kapitalizaci by pak ospravedlnil jeho následující vývoj (po desátém roce roste cash flow o 5 % ročně):

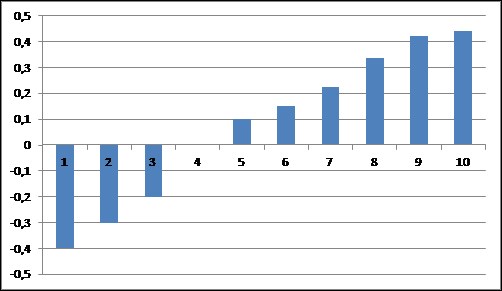

Podle mých kalkulací by tedy kapitalizaci v tomto scénáři ospravedlnil tok hotovosti patřící akcionářům, který se postupně vyšplhá na cca čtvrt miliardy dolarů. Co kdyby nástup do pozitivních čísel byl znatelně pomalejší? Kdyby se firma na 0,1 miliardy volného toku hotovosti dostala až za pět let, pak by další vývoj musel vypadat následovně:

Variací bychom tu mohli vymyslet bezpočet. Morningstar a další přitom postupují „obráceně“ – vytvoří konkrétní predikce toku hotovosti a vyjde jim „férová“ kapitalizace/hodnota akcií. Její projekce tedy musí být mnohem optimističtější než to, co vykreslují uvedené grafy. Přitom pokud by BM měla najet na úroveň volného toku hotovosti nad 0,4 miliardami dolarů (druhý graf) a její marže by byly podobné maržím Kellogu, musela by BM do deseti let generovat tržby téměř 7 miliard dolarů. Což je téměř polovina Kellogu. U něj mimochodem Morningstar hodnotí konkurenční pozici jako mnohem silnější.