Evropská ekonomika vykazuje stále určitou odolnost a odbourávání cyklických akcií zašlo možná už moc daleko. Evropské cyklické akciové tituly si od začátku roku vedou hůře než jejich defenzivní konkurenti, a to o skoro 10 procentních bodů. Ukazatele nálady ve zpracovatelském sektoru (PMI) za březen sice dopadaly hůře, pořád ale setrvávají v pásmu expanze. A jestliže ekonomové srazili svoje odhady pro růst evropské ekonomiky, pořád očekávají určitý vzestup, napsala agentura Bloomberg.

„Trh v určitých oblastech přeceňuje cyklické riziko,“ domnívá se stratég Roland Kaloyan. „Cyklické versus defenzivní (tituly) už diskontují PMI na 45,“ uvedl s tím, že pokud by tyto měkké ukazatele opravdu měly zpomalit, neměly by pod klíčovou hranicí 50 bodů zůstávat moc dlouho. Sektory jako automobilky a specializovaný retail se obchodují na valuacích podobných těm z března 2020, kdy byla ekonomika totálně zastavená. Měnová politika je ale nadále podporující, nezaměstnanost nízko a míra úspor vysoko, podotýká Kaloyan.

Evropské cyklické akcie již mohou propisovat do cen nepříznivý ekonomický scénář:

Podle stratégů se toto momentum v aktivitě pravděpodobně na krátký čas zastaví, směr se fundamentálně měnit nebude. Konsensuální odhad 8procentního růstu zisku na akcii podle nich není „ani zdaleka agresivní“. Tým Mislava Matejky tak nadvažuje banky, auta, společnosti z oblasti cestovního ruchu, energetiky a těžby. Komoditám pomáhají narůstající ceny surovin už nyní. Automobilky, aerolinky a banky by se ale mohly zotavovat také, až geopolitika ztratí svoje výsadní postavení příběhu, který nyní dodává trhům směr.

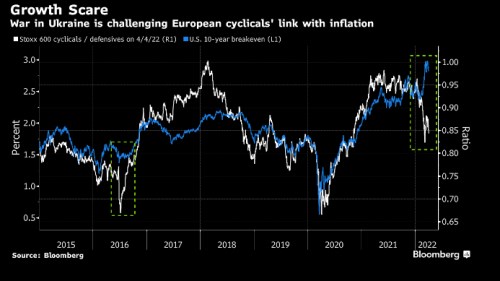

Válka na Ukrajině zpochybňuje vazbu mezi evropskými cyklickými akciemi a inflací:

Z akciových titulů v eurozóně jsou cyklické více než dvě třetiny. Kdyby tedy došlo k rally, byla by to podpora pro celý region. Ve hře jsou podle analytiků JPMorgan také rekordní valuační diskont vzhledem k americkým titulům, rostoucí reálné sazby a obrat v síle čínské ekonomiky. To vše by pro starý kontinent prý mohlo být relativně pozitivním impulsem.

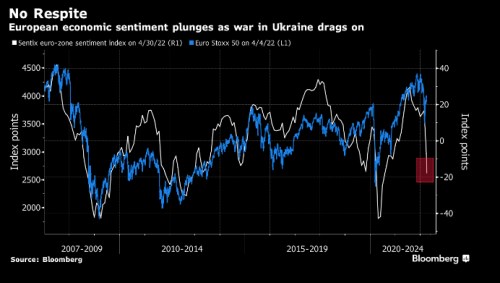

Jasné ovšem nyní je, že sentiment vůči Evropě není ani trochu pozitivní. Index spotřebitelské důvěry Sentix je nejníže od začátku pandemie, což obratem vytváří nezvykle velkou propast mezi ním a akciovým indexem Euro Stoxx 50.

„Celkově se domníváme, že etapa hledání dna bude vzhledem k pokračující vysoké míře geopolitické nejistoty nějaký čas pokračovat, nakonec ale opět převládne pozitivnější nálada,“ uvedl stratég banky UniCredit Christian Stocker.

Evropský ekonomický sentiment se s pokračující válkou na Ukrajině propadá:

Obdobně analytici upozorňují, že strukturální poptávka po výnosu je i nadále silná a oni vidí prostor pro selektivní strategie s vysokým výnosem. Během stagflace v 70. letech minulého století byl optimální alokací „100procentní dividendový výnos“, upozorňují také tito analytici americké banky. Ti nyní předpokládají, že dividendové tituly z indexu Stoxx 600 stoupnou letos o 10 procent. Ze sektorů doporučují energetiky a banky, ale i stabilní, defenzivní dividendové šampiony jako BAT, , Telenor, , nebo Enagas. Důraz kladou i na dva specifické koše: hodnotové akcie s vysokým výnosem a akcie firem zvyšujících dividendu.

Podle hlavního analytika Patria Finance Tomáše Vlka jsme dnes na trhu mohli pozorovat rozpor mezi názory velkých investorů, kteří začali být na akciové trhy více negativní, a těmi drobnými, kteří naopak více spekulují na růst individuálních titulů. "Nesoulad se může srovnávat jakýmkoli směrem, ovšem my se dál stavíme více za dluhopisový trh," napsal Vlk v dopoledním komentáři.

Největší riziko podle něj číhá v možnosti, že boj s inflací ekonomikám způsobí tzv. tvrdé přistání. "Poptávka po akciích je podle nás založena z části na tom, že revize růstového výhledu bude mírná a hlavní ekonomiky si podrží solidní dynamiku. Realita ale tak růžová být nemusí. Kombinace již nastartovaného zpomalení, negativního nákladového šoku, inflace oslabující spotřebu a měnové restrikce bude pro ekonomiky, mírně řečeno, velká výzva," uvedl také Vlk.

Analytici Patrie pak v nejnovějším Týdenním výhledu upozornili na možnost hospodářské recese v USA, kterou by mohla předjímat inverze tamní výnosové křivky.

Zdroj: Bloomberg, Patria.cz