V prvním čtvrtletí letošního roku čelily společnosti po celém světě mimořádnému dopadu války na Ukrajině, rozžhavené inflaci, rostoucím výnosům dluhopisů a jestřábí centrální bance. Ale stratégové jsou přesvědčeni, že růst zisků může být přesto vyšší než tato rizika. Je před námi sezóna plná optimistických čísel?

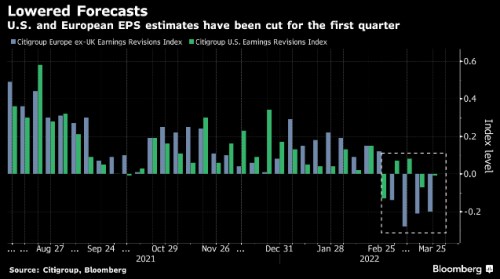

Globální akcie si procházejí nejhorším čtvrtletím od výprodejů vyvolaných pandemií před dvěma lety. A většinu škod ve výsledcích firem pomohou podle analytiků zmírnit zdravé rozvahy, síla přenášet vyšší ceny na spotřebitele a rekordní ziskové marže. Navíc se začátkem roku odhady výsledků snižovaly, což společnostem připravilo půdu k tomu, aby očekávání snadno překonaly. „Zisky budou v pořádku, výhledy budou smíšené,“ řekl Thomas Hayes, předseda představenstva společnosti Great Hill Capital. "V nádrži pravděpodobně zbývá ještě trochu benzínu, protože i když Fed pravděpodobně přestřelí utahování, v ekonomice se to výrazněji projeví až za šest až devět měsíců."

JPMorgan Chase a další velké americké banky zahajují tento týden výsledkovou sezónu za první čtvrtletí roku 2022. Analytici očekávají růst zisku na akcii v USA o 5,5 % a nárůst tržeb o 10,5 %, vyplývá z údajů Bloomberg Intelligence. Stratégové očekávají v prvním čtvrtletí u firem z indexu S&P 500 celkový nárůst zisku o 6 % až 7 %, což je mírně nad historickým průměrem 5 %. "Konsenzus očekává v tomto čtvrtletí solidní růst tržeb a jen mírně nižší marže, v souladu s historickými zkušenostmi v obdobích rostoucí inflace," napsali stratégové pod vedením Bankima Chadhy.

Pro Anneku Treon, výkonnou ředitelku akcií u společnosti Van Lanschot Kempen, bude v letošní výsledkové sezóně jedna věc jasná. Ukáže se, které společnosti mají „kontrolu“ a které jsou „oběti“ současného ekonomického klimatu. „Jeden tábor bude vykazovat signály, jako je cenová síla, to, jak se vypořádávají s narušením dodavatelského řetězce; budou mít velmi silné rozvahy a budou mluvit o potenciální konsolidaci, zatímco druhý tábor bude vykazovat obchodní modely, který prostě nebudou dostatečně silné,“ řekla Treon.

Zde je pět bodů, které budou účastníci trhu v této výsledkové sezóně sledovat:

1. Rusko-ukrajinská válka

Ruská invaze na Ukrajinu vyvolala mezinárodní sankce vůči Moskvě, prudký nárůst cen komodit a exit několika amerických a evropských firem z Ruska. Korporátnímu odchodu vedou a , což nebylo ani snadné, ani levné. Očekává se, že zisky evropských firem dostanou větší zásah než příjmy v USA vzhledem k blízkosti války a závislosti na ruských komoditách. Stratégové přesto neočekávají, že by se plný dopad projevil už ve výsledcích za první čtvrtletí.

„V Evropě bude spíše než na skutečných výdělcích záležet na výhledu,“ řekl Karim Chedid, vedoucí investiční strategie pro iShares EMEA. "Potřebujeme slyšet, jak zvládají válečné nabídkové šoky a jak se staví ke zpomalení růstu i spotřebitelské poptávky."

Stratégové nedávno snížili svou prognózu růstu evropských zisků na akcii (EPS) v roce 2022 na 3 % z 10 % kvůli geopolitickým obavám a očekáváním zpomalení růstu. V Group stratégové snížili růst EPS na rok 2022 v tomto regionu na 2 % z 8 % kvůli vyšším účtům za energie, nižší spotřebě, problémům s dodávkami, přepravním nákladům a možným výpadkům dodávek plynu.

Zisky v USA ale také nejsou zcela chráněné. Stratégové vedení Andrewem Paukerem uvedli, že válka nejvíce ohrožuje příjmy spotřebitelských společností a společností vyrábějících základní zboží. Celková expozice na evropské tržby je však mírná, na úrovni 12 %.

2. Rostoucí inflace

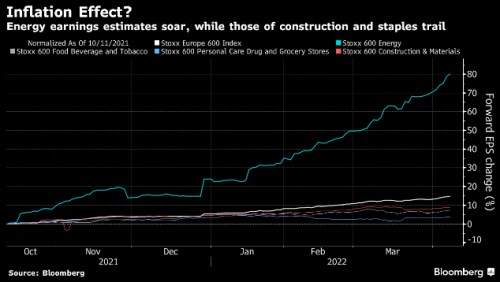

S rekordní evropskou inflací a nejvyššími cenami v USA za posledních 40 let se společnosti potýkaly s prudkým nárůstem cen surovin ještě předtím, než válka vynesla ceny energií prudce nahoru. I když se povedlo vykompenzovat některé náklady zvýšením cen, stratégové tvrdí, že to není udržitelné, protože příjmy klesají a spotřebitelský sentiment se pohybuje na desetiletém minimu. Energetické společnosti jsou vnímány jako největší vítězové na indexu S&P 500 díky skokovému nárůstu komodit, přičemž podle Bloomberg Intelligence se v prvním čtvrtletí očekává růst zisku na neuvěřitelných 262 %, čímž nejspíš porazí všechny ostatní sektory.

„Očekávání hrubých marží se nyní zdají příliš vysoká u potravinářských a nápojových společností, jako jsou a European Partners, a nižší disponibilní příjem by mohl zmařit růst příjmů i u tabáku,“ napsal v komentáři analytik Bloomberg Intelligence Ignacio Canals Polo. Analytici rovněž očekávají, že zisky spotřebních společností, včetně výrobců piva, výrobků pro domácnost a osobní péči, budou letos pod tlakem vyšších nákladů.

3. Tlak na marže

Stratégové společnosti Sanford C. Bernstein také tvrdí, že výhledy na marže evropských firem jsou pro letošní rok příliš optimistické. Stratégové souhlasí s tím, že téměř rekordní evropské marže by se mohly dostat pod tlak vyšších vstupních nákladů u komodit, mezd a sazeb. Stratégové také uvedli, že zisky v USA pravděpodobně pocítí tlak skokového nárůstu mezd způsobeného historicky napjatým trhem práce. Rob Chedid z uvedl, že zpoždění mezi začátkem navyšování vstupních nákladů a okamžikem, kdy by to začne snižovat firemní marže, může znamenat, že dopad bude patrný až ve druhém čtvrtletí.

4. Záře technologických akcií

Zisky technologických společností budou ve středu zájmu zejména vzhledem k tomu, že tento sektor nesl hlavní tíhu výprodejů na akciovém trhu. Navíc výnosy dluhopisů rostly kvůli obavám z rychlejšího zpřísňování politiky ze strany Fedu, než se očekávalo, a vyšší úrokové sazby znamenají větší diskont současné hodnoty budoucích zisků u růstových sektorů, jako jsou právě technologie.

Stratégové očekávají, že výkon tohoto sektoru bude lepší, protože fundament zůstává silný a valuace jsou atraktivnější. Analytici Bloomberg Intelligence předpovídají nárůst zisků na akcii technologických společností na indexu S&P 500 o 8,1 % a u tržeb až o 10,3 %.

5. Zpomalení zpětných odkupů

Dalším důležitým bodem tohoto čtvrtletí budou výhledy managementů na programy zpětného odkupu akcií. Společnosti obvykle používají přebytečnou hotovost k odkupu akcií a navýšení jejich cen. Stratégové ale uvedli, že zpětné odkupy klesly v USA v prvním čtvrtletí na nejnižší hodnotu za pět let. Společnosti také oznámily méně plánů na budoucí zpětné odkupy.

Tento prudký obrat v trendu je částečně důsledkem pandemie. Společnostem, které v předchozích letech dokončily zpětné odkupy akcií, zbylo jen málo peněz na zajištění zaměstnanců, kteří museli být dočasně propuštěni. Také zakladatel Howard Schultz tento měsíc pozastavil plán zpětného odkupu s tím, že hotovost lze lépe využít na provozovny a zaměstnance.

Zdroj: Bloomberg