Pokud posloucháme měnové odborníky, často slyšíme, že dolar je již nějaký čas tažen nahoru rozšiřující se mezerou v politice Fedu na straně jedné a dalšími centrálními bankami na straně druhé. A zejména BoJ a ECB. Nedávno jsem tu k tomu psal, že svou roli může hrát i tah na bezpečné přístavy a dolar by tak v tomto smyslu byl dvojí výhrou – bezpečnější a s vyššími výnosy/sazbami. Občas tak dokonce (opět) zaznamenáme úvahu u paritě eura k dolaru. Bude?

1. Dolar zase dolů: Následující graf ukazuje historický vývoj měnového kurzu dolaru a eura, vidíme téměř roční posilování americké měny a ono přibližování se paritě. V grafu jsou ale i projekce dalšího vývoje od a ty jdou opačným směrem – dolar by měl začít oslabovat a ekonomové banky se s tím nijak nepářou. V roce 2025 by se podle nich mělo euro kupovat za 1,3 dolaru, který by tak ode dneška měl oslabit o více než 20 %.

Zdroj: Twitter

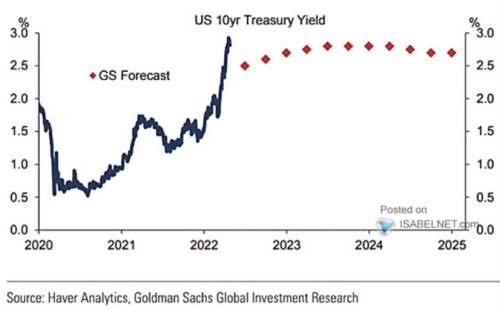

2. Výnosy dolů a pak stagnace: Co stojí za oněmi predikcemi? Hlavní roli hraje pravděpodobně to, co by se mělo odehrávat podle druhého dnešního grafu. Ten ukazuje historii a predikce výnosů dlouhodobých amerických obligací. Po prudkém vzestupu z posledních týdnů se pohybují téměř u 3 %, ale GS se ani zde nebojí zlomit trend. Výnosy podle banky v blízké době znatelně klesnou v roce 2025 se budou pohybovat pod současnými hodnotami.

Zdroj: Twitter

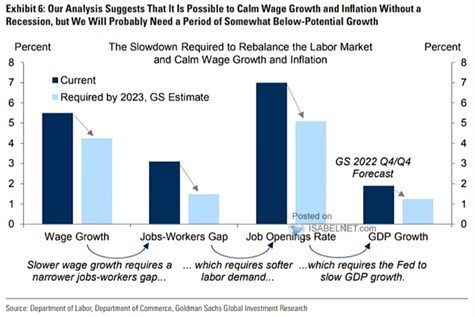

3. Ochlazené přehřátí: Velká část tržních a ekonomických diskusí se nese v duchu nastavených trendů – bude to tak, jak to bylo doposud. Na predikcích GS se mi líbí, že směle pracují se znatelnými obraty. Nemám k dispozici celou analýzu banky, ale ono ochlazení výnosů a následně slábnoucí dolar by se mi rýmovalo s ochlazením americké ekonomiky, ale ne nutností velmi prudce šlapat na mmonetární brzdy. Připomeňme si v této souvislosti úvahu GS o tom, jak moc by musela být Fedem ochlazena americká ekonomika na to, aby polevily mzdově inflační tlaky:

Zdroj: Twitter

GS tedy rozhodně nečená, že by americké výnosy obrátily k dlouhodobé stagnaci kvůli recesi. Hovoříme tu o poklesu někam na potenciál s výnosy na stále relativně umírněných úrovních. A dolarem obracejícím kvůli tomu, že to s mezerou mezi výnosy v USA a zbytkem světa nebude tak žhavé.

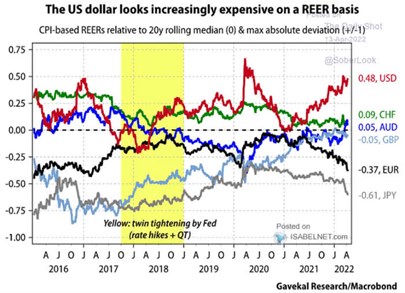

4. REER a nominální HDP: Dvě dodatečné poznámky, první z nich je připomínkou předraženého dolaru podle reálného efektivního kurzu. Diskuse o tom, jak relevantní jsou při predikci dalšího kurzového vývoje relativní ceny zboží a služeb může být dlouhá, každopádně graf naznačuje to samé, co ten první.

Zdroj: Twitter

Poznámka druhá: Poslední data ukazují, že ekonomická aktivita v USA není tak silná, jak se mohlo zdát. Zajímavá je v této souvislosti úvaha Scotta Sumnera, podle kterého je reálný produkt v této souvisloti (a nejen v ní) zavádějící, záleží na vývoji nominálního produktu. A ten ukazuje, že US ekonomika se dál přehřívá. Fed by tedy na základě vývoje reálného HDP neměl zase tak moc šlapat na brzdy.