Dlouhá je řada aktiv ovlivněných globálními posuny mezi averzí a náklonností k riziku. Od dolaru považovaného za bezpečné útočiště až třeba po akcie, které jsou typickým rizikovým aktivem. Jak je to s postojem trhů k riziku nyní? V době vysoké volatility a nejistoty se odpověď nabízí, ale přece jen věnujme tématu trochu více času, možná budeme trochu překvapeni.

1. Rizikové prémie u akcií: Pokud se zaměříme na akcie, tak u nich se celkem běžně uvažuje o jejich vlastní rizikové prémii. Na rozdíl od dluhopisů ale není přímo pozorovatelná. U dluhopisů je totiž prémie jedinou proměnnou, která stojí mezi cenou cenného papíru, budoucím tokem hotovosti a bezrizikovými výnosy. Jinak řečeno, nic tu nemusíme odhadovat, jen počítáme. U akcií jsou tyto proměnné dvě – vedle rizikové prémie ještě očekávaný růst toku hotovosti (dividend). A prémii lze tudíž odhadnout, jen pokud učiníme nějaký předpoklad ohledně tohoto růstu.

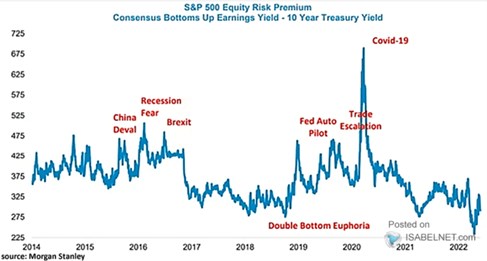

Následující graf od Morgan Stanley ukazuje prémii počítanou analytiky této banky. Je zde pojata jako rozdíl mezi ziskovým výnosem akcií (obrácené PE) a bezrizikovými výnosy. Taková metodologie ale trpí přesně tím, co jsem psal výše. Onen rozdíl se totiž může měnit nejen kvůli změnám rizikových prémií, ale i kvůli změnám v růstovém výhledu.

Zdroj:

Čím nižší hodnoty v grafu, o to „dražší“ akcie – o to nižší riziková prémie nebo lepší růstový výhled (v duchu výše uvedeného). Aktuální hodnoty rozdílu ukazují v podstatě stejný obrázek, o jakém jsem tu hovořil nedávno – znatelná korekce valuací, ale z extrémně vysokých hodnot. A ve výsledku se stále pohybujeme docela daleko od nějaké levnosti (z historického hlediska).

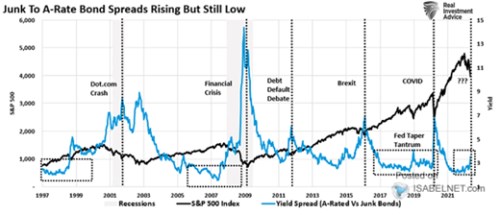

2. Prémie u dluhopisů: Riziko je u akcií trochu jiné povahy než u dluhopisů, ale jak bylo uvedeno, u nich můžeme zase rizikové prémie pozorovat přímo. Následující graf ukazuje konkrétně rozdíly ve výnosech těch nejkvalitnějších a nejméně kvalitních korporátních obligací. Popsaným způsobem měřené rizikové prémie nejsou nyní nijak extrémní, mnohem vyšší byly na počátku roku 2020, v roce 2016, o finanční krizi nemluvě. První i druhý graf tedy říkají, že žádné „prémiové“ drama se nekoná.

Zdroj:

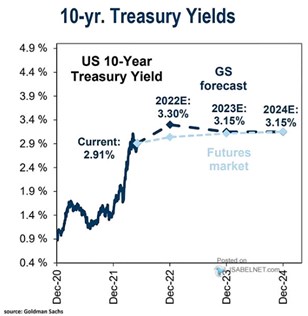

3. Bezrizikové výnosy a celková požadovaná návratnost: Požadovaná návratnost u akcií je dána jednak prémiemi, jedna bezrizikovými výnosy. Třetí dnešní graf ukazuje, co na této rovině čeká . Od chvíle, kdy graf vznikl, se situace opět znatelně změnila, výnosy jsou nyní ne tak daleko od úrovně predikované pro konec roku. Každopádně, pokud by se predikce GS naplnily, žádný další růst nepřijde, naopak.

Zdroj:

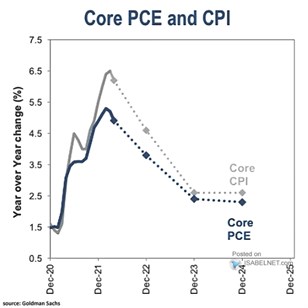

Nejsilnějším předpokladem stojícím za predikcemi výnosů bezrizikových a bezesporu i rizikových prémií jsou nyní predikce inflace. Jak vidíme z posledního grafu, v GS u (jádrové) inflace čekají pokles k 2,5 % do konce roku 2023 a pak stabilizaci na této o něco nadcílové úrovni:

Zdroj: