Po včerejším oslabení americké akcie v indexu SPX ztrácí za letošní rok téměř 20 %. Včera jsem se věnoval tomu, jak se současný vývoj (ne)rýmuje s děním na akciích kolem finanční krize (včetně posílení akcií po roce 2008). Dnes se podíváme na scénáře pro americké akcie pro zbytek letošního roku, o kterých uvažují v .

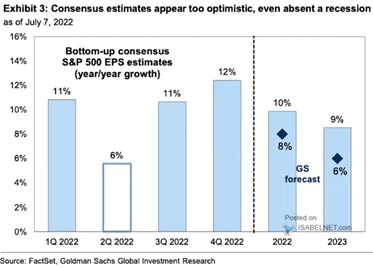

1 . Scénáře zisků a valuací: Index SPX je nyní na cca 3850 bodech, jeho další vývoj můžeme vnímat jako výslednici zisků obchodovaných firem a poměrů cen a zisků (PE), za které budou investoři akcie ochotni kupovat (viz i onen včerejší článek). Následující graf ukazuje, že konsenzus ohledně zisků tvrdí, že ty by měly letos růst o 10 %, příští rok o 9 %. GS je umírněnější, hovoří o 8 % a 6 %:

Zdroj:

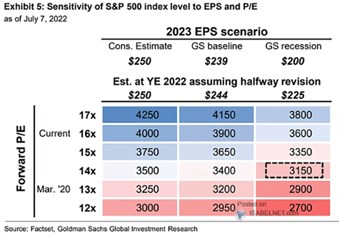

Podle GS by se tedy měly zisky letos v základním scénáři dostat na 239 dolarů na akcii (EPS), podle konsenzu na 250 dolarů. V následující tabulce pak vidíme různé kombinace EPS a PE a výslednou hodnotu indexu SPX:

Zdroj:

Se současnou hodnotou indexu SPX a konsenzem EPS na 250 dolarech se PE pohybuje mezi 15 – 16. V historickém kontextu to znamená, že akcie se i přes letošní korekci obchodují s násobky, které rozhodně nejsou nějak výrazně pod historickým standardem. Z tabulky pak také vidíme, že pokud by se například PE ještě umírnilo a dosáhlo 14 a zisky byly revidovány na 225 dolarů, index by klesl na 3150 bodů.

2. Jedna „technická“: Podobných kombinací můžeme vymyslet řadu, GS například tvrdí, že pokud by přišla recese, EPS by se dostaly na 200 dolarů na akcii. Podobné tabulky a úvahy pak mohou někomu pomoci rozdělit si „cílovou“ proměnnou (index na konci roku) na dvě fundamentální (PE a EPS) a pracovat s podobnými scénáři. Můžeme ale zrovna tak tvrdit, že si rozdělíme jednu proměnnou, jejíž budoucnost neznáme, na dvě proměnné, jejichž další vývoj neznáme zrovna tak. Mají podobné úvahy tedy nějakou přidanou hodnotu?

Vidět ji podle mne můžeme třeba v následujícím: Mohli bychom například věřit, že index se dostane do konce roku dostane na 5000 bodů. Proč ne. Hodnotu ale může mít úvaha, že v takovém případě by se při konsenzuálních EPS muselo PE zvednout na 20. Tedy na hodnoty zaznamenané během předchozího ultraoptimistického období, kdy se počítalo s vysokým růstem a zároveň nízkými sazbami, nenarušenými přetrvávajícími inflačními tlaky.

Nebo naopak můžeme z fleku tipovat, že se index dostane třeba někam pod 3000 bodů. Může, ale nemusí pak mít hodnotu informace, že to by pak například musely EPS klesnout na 225 dolarů a PE na 13. Což jsou valuace, které index několikrát zespoda neúspěšně testoval během první části pokrizového desetiletí.