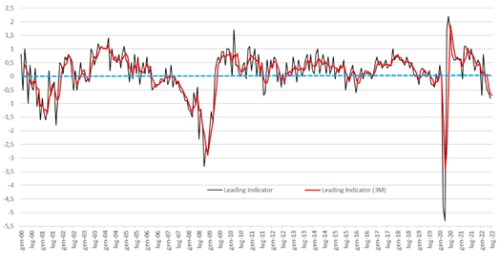

popisuje, co se by se dál mohlo dít na medvědím trhu. se domnívá, že na akcie ještě dolehne posun k realističtějším číslům na straně očekávaných zisků. Dolar by si už podle strategičky banky měl dát pauzu, protože jeho silný kurz doléhá na korporátní sektor. A vedoucí indikátory míří dál dolů.

Vedra nesvědčí cloudu: Yahoo Finance si všímá vlny veder, která podle kanálu postihla i cloudové služby Googlu a Oraclu. „Tyto služby v podstatě stojí na obrovských počítačových farmách, které jsou chlazeny klimatizací," informoval Yahoo s tím, že některé firmy takové zařízení provozují pod mořskou hladinou a snaží se tak řešit problém s chlazením. Ne vše lze ale umístit do oceánu a zmíněné problémy byly vyvolány právě tím, že se v zařízeních ve Velké Británii nepodařilo udržet dostatečně nízkou teplotu zařízení.

Medvědí trh: Andrew Sheets z se domnívá, že akcioví investoři nyní potřebují zejména trpělivost. Trhy se totiž podle něj stále nachází v medvědí fázi, i když v některých oblastech se již situace zlepšuje. Platí to například o inflačních očekáváních a trhy jsou podle experta již klidnější ohledně dlouhodobějšího inflačního vývoje. Jasnější je již i vývoj sazeb, ale Sheets míní, že ke korekci ještě dojde na straně očekávaných zisků.

Sheets pro Bloomberg uvedl, že souhlasí s názorem, podle kterého je obrat v ekonomických datech pro investory příliš zpožděným indikátorem, protože akcie zamíří nahoru dříve. Sledovat je podle něj dobré třeba analytické odhady ziskovosti a čekat na bod, kdy zde nastane znatelnější skepse. Posun k negativnímu sentimentu u drobných investorů může fungovat podobně. Expert také míní, že tradiční defenzivní sektory, jako například utility, jsou znatelně dražší. se ale stále zaměřuje například na zdravotní sektor.

Dolar může podle experta stále posilovat, protože u Fedu je mnohem pravděpodobnější výraznější růst sazeb než u Evropské centrální banky. ECB i Bank of England totiž kvůli slabšímu růstu pravděpodobně „nebudou schopny zvedat sazby tak moc, jak čekají trhy“. Na straně komodit jde pak o příběh „energií na straně jedné a průmyslových kovů na straně druhé“. U energií totiž čeká růst cen, ale u kovů „je to mnohem větší výzva“. I kvůli „nejisté poptávce z Číny“.

Graf srovnává vývoj cen ropy a kurzu dolaru. Mezi lety 2003 – 2013 se potvrzovala teze, podle které by se silný dolar měl pojit se slabšími cenami ropy, a naopak. Korelace mezi nimi totiž byla téměř soustavně negativní. Pak nastalo mnohem pestřejší období, v posledních týdnech zavládla opět negativní korelace:

Zdroj:

Dolar doléhá na firmy: O sentimentu hovořila na Yahoo Finance i Gabriela Santos z . Podle ní je situace následující: Investoři propadli znatelné skepsi, analytici a společnosti samotné se ale drží optimismu. Expertka tak míní, že investoři uvítají, pokud obchodované společnosti během výsledkové sezóny sníží svá očekávání a dojde tak k uzavření mezery mezi pohledem firemního sektoru a trhu. „Potřebujeme realističtější očekávání, a to zejména pro příští rok“, pokračovala Santos.

Vyloženě mimo jsou tedy podle expertky očekávání růstu zisků pro příští rok. Ta se nyní pohybují kolem 9 %, ale přitom dochází k ochlazení ekonomické aktivity. Pokles cen akcií vyvolaný posunem k realističtějším očekáváním u ziskovosti obchodovaných firem pak může být bolestivý proces. Zároveň ale podle expertky může sloužit jako základ udržitelnější rally. K tomu míní, že v následujících třech až pěti letech akcie nabídnou zajímavou návratnost a už nyní má tudíž smysl pomalu nakupovat kvalitní a silné firmy. Takticky ale není stále čas na prudké zvýšení dlouhých pozic na akciích.

K vývoji na měnových trzích Santos uvedla, že v USA sice mohou mít lidé pocit, že „silný dolar je dobrý“. Nicméně dosažení dvacetiletých maxim již pociťuje korporátní sektor, a zejména mezinárodní firmy, protože silná měna ovlivňuje jejich zisky vykazované v dolarech. K tomu současný kurz dolaru zvyšuje inflační tlaky za hranicemi USA a Santos se tak domnívá, že současná výše kurzu je již celkově „kontraproduktivní“. A pomohlo by, kdyby „si dal pauzu“.

Změnu v indexu vedoucích indikátorů LEI ukazuje další graf:

Zdroj: Twitter