Jak jsou na tom nyní vlastně evropské a britské akcie co se týče valuací? Poměrně často se tu v tomto smyslu věnuji americkým trhům, dnes se podíváme na jejich transatlantické protějšky.

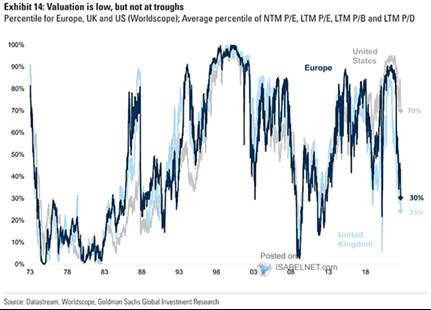

Goldman Sachs to vzal v následujícím grafu od valuační podlahy. Nespokojil se s nejčastěji používaným poměrem cen a zisků odhadovaných pro následujících 12 měsíců. Ale použil i PE se zisky dosaženými za poslední rok. A k tomu poměry cen akcií k jejich tržním hodnotám a poměry cen a dividend. Graf pak konkrétně ukazuje průměrný percentil těchto valuačních násobků:

Zdroj: Twitter

Na přelomu tisíciletí byly valuace všech třech zmíněných trhů u historických rekordů, na konci roku 2008 zase společně testovaly rekordní minima. Nyní jsou nůžky znatelně rozevřené. Graf potvrzuje to, co tu občas píšu – americké trhy nejsou stále nijak levné, 70 % historických valuačních ukazatelů bylo pod současnými hodnotami. V Evropě a UK je situace úplně jiná. Tamní valuace byly nižší jen v 30 %, respektive 24 % případů.

Nízké historické valuace automaticky neznamenají, že akcie jsou fundamentálně levné. Z fundamentálního pohledu platí, že valuace jsou dány poměrem požadované návratnosti k očekávanému dlouhodobému růstu zisků, respektive toku hotovosti. Obrázek nám „jenom“ říká, že tento poměr je nyní v USA výrazně lepší než v Evropě. Proč? Pokud srovnáme bezrizikové sazby, zjistíme, že desetileté vládní obligace v USA vynáší 3,7 %, v Německu 1,96 %, v UK 4 %. Průměr eurozóny (vážený kapitalizací akciových trhů) bude vyšší než německé výnosy. Zhruba bychom pak mohli říci, že podle bezrizikových sazeb by valuace v UK měly být podobné těm americkým, valuace v eurozóně by měly být dokonce o něco výše než ty americké.

Rozdíly v grafech jsou tedy dány rizikovými sazbami (druhá složka požadované návratnosti) a/nebo očekávaným dlouhodobějším růstem zisků. Třeba z prémií korporátních dluhopisů se dá usuzovat, že rizikové prémie akcií jsou v USA relativně vysoko. O Evropě a UK to ale bude s ohledem na jejich současnou politicko – ekonomickou situaci platit ještě více. Fundamentální „anatomie“ valuací v USA pak celkově naznačuje, že zde jsou již nějakou násobky drženy nahoře relativně vysokým očekávaným růstem. Což může být dáno celkovým ekonomickým výhledem, včetně vyšší dynamiky americké ekonomiky.

Nicméně bych zde v této souvislosti připomněl, že PE amerických akcií bez FAAMG je nyní cca na 13 (psal jsem o tom před cca čtrnácti dny). V kostce tu tedy hovoříme o tom, že US akcie mají znatelně vyšší PE a valuace obecně zejména kvůli vyššímu očekávanému růstu. A to do značné míry díky akciím FAAMG, či obecněji „kvalitním“ technologiím. Relativně k Evropě a UK pak US trhům pomáhají zřejmě i nižší rizikové prémie. To vše pak implikuje, co by se muselo stát, aby se valuace tím či oním směrem přiblížily.