Návrhů na reformu centrálního bankovnictví je celá řada, včetně eliminace, či přechodu na „strojová“ pravidla. Jednou z nejčastěji zaznívajících poměrně razantnějších alternativ k současnému systému je pak cílení nominálního produktu, na které bych se ve světle současného dění chtěl dnes trochu podívat.

Není tomu tak dávno, co se v rámci snah o zvýšení (!) inflace hovořilo o tom, že cíle centrálních bank by se mohly posunout ze 2 % na 3 %, či dokonce 4 %. Zde zůstalo u diskusí, ale třeba americký Fed se explicitně přiklonil k tomu, že inflační cíl ve výši 2 % bude symetrický. Ani u toho kvůli prudké změně okolností moc dlouho nezůstalo (viz můj nedávný článek o asymetričnosti symetrického cíle). To jen pro demonstraci toho, o čem se například na tomto poli hovořilo, hovoří, či bylo na čas implementováno. Nyní už k následujícímu grafu, který mě motivoval k dnešní úvaze o zmíněném cílení nominálního produktu:

Zdroj: Twitter

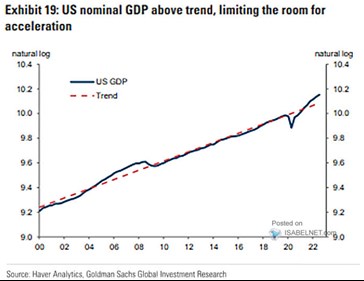

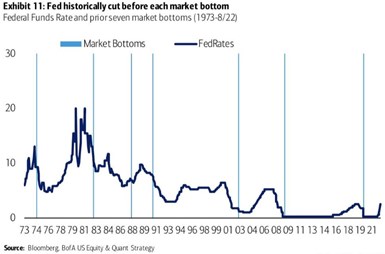

Goldman Sachs graf nevytvořil s cílem diskutovat o cílení NHDP, ale v komentáři k obrázku píše, že NHDP je nad trendem a to omezuje prostor pro jeho další akceleraci. Dá se to vnímat i jako další argument pro menší krátkodobý optimismus (relativně k současnému očekávání) u ziskovosti obchodovaných firem. Podívejme se dnes ale na to, jak se rýmuje historický pohyb klíčových sazeb Fedu (viz druhý obrázek níže) s tím, jak osciloval NHDP kolem uvedeného trendu. Poukázal bych na následující:

- Nad trend se NHDP překlopil v roce 2004, v tu dobu také Fed začal zvedat sazby. Nad trendem pak produkt udržel až do roku 2008, kdy začal prudce klesat. Na finanční krizi a hrozbu prudké recese také reagoval Fed snižování sazeb.

- Podle obrázku od GS se NHDP ani v roce 2009 nedostal výrazně pod trend. Znatelný pokles produktu totiž proběhl z úrovní, které byly hodně nad trendem. Vyjma let 2016 – 2017 se pak NHDP po krizi pohyboval mírně pod trendem. Fed přitom držel sazby u nuly a kvantitativně uvolňoval, v roce 2016 začal sazby zvedat. NHDP se ale i přesto po onom přechodném poklesu pod trend vrátil zpět na něj.

- Rok 2020 přinesl prudký propad produktu pod trend, poměrně krátce na to ale přišlo opačné přestřelení. V době, kdy se klíčové sazby zase nacházely u nuly a probíhalo další QE. Pokud by se přitom Fed „strojově“ řídil NHDP a jeho trendem, se stimulací by přestal dříve a začal by dříve utahovat.

Zdroj: Twitter

Cílení NHDP místo cílení inflace by tak podle mne možná během posledních dvaceti let nepřineslo nějaký úplně jiný vývoj sazeb a monetární politiky. Jde totiž jednak o to, co cílit, ale také jak to cílit. Zda „strojově – algoritmicky“, či zda na základě aktuálních úvah (ad-hoc, chcete – li). Dobrým příkladem tu může být právě období posledních dvou, tří let:

Fed ze zpětného pohledu reagoval na vysokou inflaci pozdě, příčinou byla víra v to, že za inflační tlaky stojí zejména rychle přechodné tlaky ve výrobních vertikálách. Těžko bylo také predikovat vývoj v Ukrajině, či třeba to, že Čína bude dál uplatňovat striktní restrikce. V kontextu dnešního textu je otázkou, zda by byly odhady a vývoj monetární politiky lepší v případě, že by Fed necílil inflaci, ale NHDP. U jeho přestřelení zobrazeném v prvním grafu by totiž mohla diskuse „přechodná/nepřechodná“ proudit v podstatě úplně stejně, jako při cílení inflace. A konec konců současná diskuse, zda už s utahováním přestat, či ne, je zase to samé, jen zrcadlově obráceně.

I u cílení NHDP tak jde možná (opět) hlavně o tom, zda vše plně svěřit algoritmu, pravidlům a eliminovat lidský faktor. Či se na něj naopak spolehnout. Lidský úsudek může mít své chyby, algoritmy jsou predikovatelné, nemusí o ničem diskutovat. Jenže zase tu je efekt, který by se dal pelíškovsky nazvat „rozkaz zněl jasně“. Zdá se mi, že hovoříme o dalším problému, který nelze plně vyřešit na úrovni, na které vznikl.