Měsíc plný dramatických titulků a pozornosti upřené na bankovní sektor je za námi a zdá se, že hrozba plnohodnotné finanční krize je prozatím zažehnaná. Indikátor Fidelity International napětí v americkém bankovnictví je stále zvýšený, ale v posledních týdnech poklesl. Hráči na trhu obrátili svou pozornost zpět k výhledu na inflaci a růst největších světových ekonomik a zjišťují, že situace se od pádu banky Silicon Valley příliš nezměnila. Inflace zůstává nadále vysoká a hospodářský růst dále zpomaluje, byť zatím nezavdal důvod k obavám. Jedním z nejsilnějších krátkodobých motorů trhu bývá omezení nebo odstranění nejčernějších scénářů (tzv. tail risk) ze zorného pole trhu. A to přesně přinesl návrat k relativnímu klidu v posledních týdnech.

Ale přesto. V USA a v Evropě stále čekáme během příštích 12 měsíců recesi. Fed i ECB výrazně zpřísnily svou měnovou politiku a její účinky se ještě plně neprojevily. Úvěrování sláblo již před otřesy v bankovním sektoru, které tento trend jen urychlily. Pro podniky, zejména pro malé firmy, které jsou zodpovědné za velkou část pracovních míst a většinu ekonomického růstu, je stále těžší zajistit si úvěry, které potřebují v lepším případě na investice, v horším případě na udržení se nad vodou.

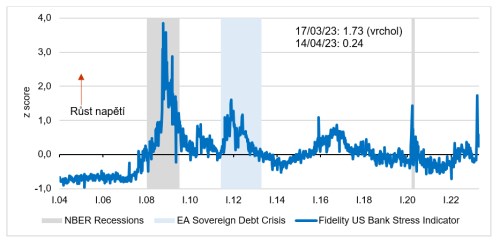

Napětí v bankovnictví je zvýšené, ale opadá

Zdroj: Fidelity International, Haver, Bloomberg, Refinitiv Datastream, duben 2023. Fidelity US Banking Stress Index zahrnuje 13 indikátorů pro měření napětí v bankovním sektoru.

Problém alokace aktiv v současnosti spočívá ve vyvažování dvou narativů a částečně i v otázce časového horizontu. Na jedné straně je nyní nezaměstnanost velmi nízká a růst silný. Korporátní zisky jsou slušné (ovšem nijak hvězdné) a ocenění akcií se vrátilo k historickým průměrům. Na druhé straně se však restriktivní úrokové sazby a zpřísňující se úvěrové standardy dříve nebo později přihlásí o slovo a zvýší riziko vzniku dalších nepředvídaných finančních „havárií“, jako byla například nedávná mini bankovní krize.

A to jsme zatím nevzali v potaz roli hlavních centrálních bank, především Federálního rezervního systému. Zde bude hodně záležet na vztahu mezi růstem a inflací. Pokud budou obě klesat souběžně, centrálním bankéřům zůstane prostor pro případné snížení sazeb a podporu ekonomiky, budou-li si přát tak učinit. Pokud však bude růst slábnout a inflace nikoli, nebudou mít jinou možnost než udržovat sazby na vysoké úrovni, dokud nevrátí inflačního džina konečně zpět do láhve.

U rizikových aktiv zůstáváme obezřetní

Opatrnost je stále vhodným popisem našeho současného přístupu k alokaci aktiv. Celkově máme na akcie neutrální pohled, což odráží balancování mezi negativním střednědobým výhledem, ale krátkodobou podporou v silných ekonomických datech a pozitivních ziscích. V rámci akcií obecně preferujeme rozvíjející se trhy před rozvinutými trhy. Růst, inflace a měnová politika na mnoha rozvíjejících se trzích, především v Číně, kontrastují s rozvinutými trhy a domníváme se, že tento region by mohl nabízet užitečnou diverzifikační službu, pokud by růst v USA a Evropě zpomalil.

V rámci rozvinutých trhů stále preferujeme britské akcie před americkými. Domníváme se, že napětí v bankovním sektoru a výrazné zpřísnění finančních podmínek způsobí konec americké výjimečnosti platné od začátku pandemie. Ve Spojeném království je akciový trh levný a má značnou zahraniční expozici, což je vzhledem k relativně slabým domácím vyhlídkám výhoda.

Celkově máme neutrální pohled na fixní výnosy, i když si uvědomujeme, že přetrvávající inflace a silná data mohou znamenat pomalejší snižování sazeb, než se v současnosti očekává. V rámci aktiv s fixním výnosem dáváme přednost státním dluhopisům před korporátními. Centrální banky na vyspělých trzích se blíží ke konci cyklu zvyšování sazeb a záporná korelace mezi akciemi a dluhopisy je silnější než v loňském roce, což znamená, že státní dluhopisy by měly při zpomalení růstu poskytovat lepší diverzifikační výhody.

Vzhledem ke slabšímu výhledu na americká aktiva jsme nedávno doporučili podvážit pozici na americkém dolaru. Naproti tomu u měn rozvíjejících se trhů zvyšujeme naše doporučení na „nadvážit“. Tyto měny by měly těžit z větší atraktivity carry trades (ukládání prostředků do vysoce úročných měn) s tím, jak dochází k normalizaci volatility sazeb.

Příběh o znovuotevření Číny je stále živý

Po překvapivě rychlém zrušení přísných anticovidových opatření zaznamenala čínská ekonomika pozoruhodný comeback. Domníváme se, že tento příběh ještě není u konce. Náš názor se projevuje zejména v preferenci akcií rozvíjejících se trhů před akciemi rozvinutých trhů. Existují však i další způsoby v alokaci investic, o kterých přemýšlíme, abychom využili tohoto trendu.

Čínské akcie typu A jsou jedním z nejčistších způsobů, jak získat expozici vůči tomuto tématu. Akcie typu A jsou totiž méně ovlivněny geopolitikou a více odrážejí unikátní domácí charakteristiky Číny. Přikláníme se také k asijským dluhopisům s vysokým výnosem, a naopak odkláníme se od globálních dluhopisů s vysokým výnosem. Ocenění v USA a Evropě se zdá být naladěno na relativně příznivý vývoj a podle našeho názoru dostatečně neodráží rizika. Navíc očekáváme, že ze zlepšení situace v čínské ekonomice budou těžit regulované sektory, jako jsou nemovitosti a hazardní hry, které představují velké emitenty korporátních dluhopisů.

V návaznosti na toto téma se domníváme, že nemovitostní akcie SOE (státních podniků) mají v současném prostředí rovněž vysoký potenciál. V důsledku regulačních změn v posledních několika letech je čínský realitní sektor velmi levný. Politické prostředí je však nyní vstřícnější a my očekáváme, že SOE z toho budou těžit více než soukromé společnosti.

V nepolední řadě může z rychlého znovuotevření čínských obchodů a obnovení turistického ruchu těžit globální luxusní sektor. Ten je méně ovlivněn globální dynamikou, což znamená, že by měl také poskytovat relativně dobrou ochranu proti poklesu v případě, že růst na rozvinutých trzích zpomalí.

Zdroj: Fidelity International