Chemický průmysl na celém světě se potýká se slábnoucí poptávkou po svých produktech, což se promítá do finančních výsledků společností. Jeden příklad za všechny: Nejhodnotnější chemické firmě na světě Saudi Basic Industries klesl ve druhém čtvrtletí čistý zisk meziročně o 85 % na 1,18 miliard rijálu (315 milionu dolaru). „Globální poptávka po petrochemických výrobcích úzce souvisí se světovou ekonomikou,“ uvedl CEO Abdulrahman Al-Fageeh. „Růst poptávky bude svázán s oživením globální ekonomiky, v nějž doufáme.“

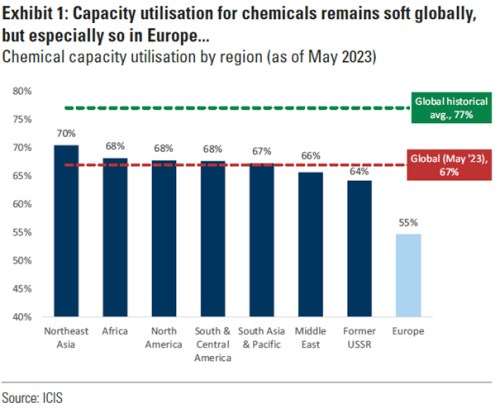

Jakkoliv se jedná o celosvětový problém způsobený bojem centrálních bank s rostoucí inflací, který brání plnému zotavení ekonomik po pandemii covid-19 a může vyústit v recesi, my se zaměříme především na situaci v Evropě, která vykazuje určitá zesilující specifika. Evropa totiž využívá jen 55 % dostupných kapacit, zatímco globální průměr činí 67 %, viz Exhibit 1 analýzy Goldman Sachs:

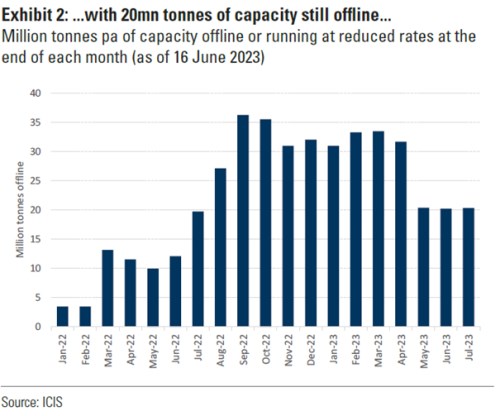

Podle Goldman Sachs se nyní mění hybné síly tohoto fenoménu, který v Evropě trvá již více než rok, jak znázorňuje Exhibit 2 analýzy Goldman Sachs. Od roku 2021 může být ztraceno 20-25 % objemu evropské chemické produkce. Loni sehrály výraznou roli jednak abnormálně vysoké ceny plynu, které učinily výraznou část evropské produkce nehospodárnou, jednak prakticky absentující poptávka Číny kvůli covid-19 lockdownům. Ceny plynu v hlavním evropském hubu TTF sice od té doby oslabily o přibližně 70 % na 30 EUR/MWh, ale šéf německého gigantu upozorňuje, že nemusí jít o trvalý stav. „Sami se v Evropě vidíme až příliš v bezpečí, protože jsme měli mírnou zimu,“ uvedl Martin Brudermueller s tím, že chladná zima by mohla situaci na evropském trhu velmi rychle zhoršit. mimochodem již přijal úsporná opatření s cílem ušetřit každoročně 500 milionu eur, celkem propustí 2600 zaměstnanců (2 % z aktuálního počtu).

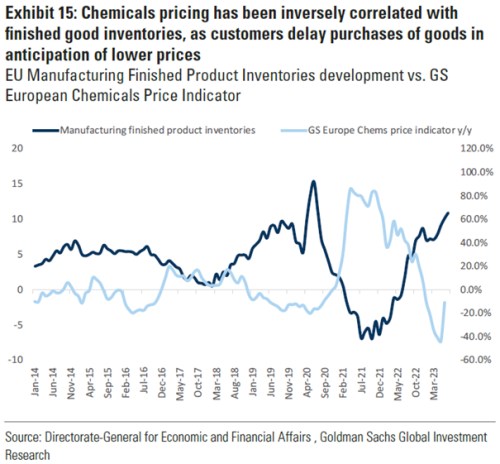

Aktuálně má dominantní vliv vyskladňování zásob a slabá poptávka koncových zákazníků, kteří sami přestávají být konkurenceschopní. V případě zásob jde o cyklický faktor, který bude alespoň v některých sektorech postupně odeznívat. Goldman Sachs předpokládá, že odvětví jako stavebnictví, vybavení domácnosti či elektronika by mohly přistoupit k opětovnému naskladňování již v nadcházejících šesti měsících. Na druhou stranu v případě zemědělství, spotřebitelského či farmaceutického průmyslu, kde jsou aktuálně zásoby blízko historických maxim, bude vyskladňování ještě nějakou dobu probíhat. Pokles zásob na normální úrovně se očekává v roce 2024 a měl by být předpokladem pro obnovení růstu v chemickém sektoru, jak ukazuje následující Exhibit 15 analýzy Goldman Sachs:

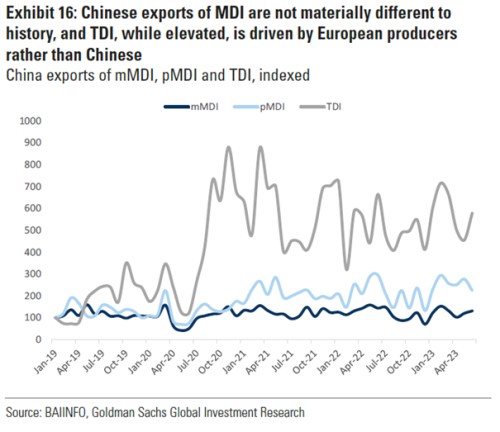

Jako další možnost se nabízí, zda kapacity v Evropě nejsou vytlačovány importem z Číny, která nedávno zprovoznila řadu nových výrobních závodů. Ty zatím převyšují stále slabou domácí poptávku, a tak by i díky nižším výrobním nákladům teoreticky mohly umožnit export do drahé Evropy. Podle analýzy Goldman Sachs se tak ovšem neděje, protože jde převážně o sofistikované produkty s řadou komplikací, u nichž není pravděpodobné rychlé a masivní vytlačení výroby v Evropě (viz Exhibit 16). Jestli něco, tak částečně dochází k přemísťování výroby evropských firem do Číny, odkud se pak výrobky vozí zpět do Evropy.

Omezená konkurenceschopnost koncových zákazníků je naopak spíše strukturální faktor pramenící z drahých energií, který vede k trvalému uzavírání kapacit. Podle Goldman Sachs bylo zatím takto zrušeno 2 % celkových kapacit v porovnání s rokem 2021, nicméně tento údaj nezahrnuje plánované uzavírky bez konkrétně specifikovaného místa (výsledné číslo tedy bude zřejmě podstatně vyšší). Kromě již zmíněného gigantu , který varuje před důsledky deindustrializace jako jsou ztráta obchodního přebytku v chemickém průmyslu či zpomalení dekarbonizace Evropy kvůli přemístění „zelených“ investic do jiných regionů (zejména USA a Čína), se problém týká i dalších firem v odvětví. Rovněž německý aktuálně vyhodnocuje výhodnost tamní výroby energeticky náročných produktů. Vysoké ceny energií a slábnoucí domácí poptávka mohou vyústit až v uzavření některých závodů v Německu.

Britský INEOS čelí pro změnu nástrahám regulace. Pro již dříve schválený projekt ekologicky šetrného krakování v belgických Antverpách tamní soud zrušil povolení v návaznosti na protesty místních obyvatel a ekologických aktivistů. Project One se měl stát prvním nově vybudovaným zařízením v Evropě za posledních 25 let a zařízením s rekordně nízkými emisemi uhlíku. To dokládá míru obtíží, které musí případné inovativní investice v Evropě brát v úvahu, naopak třeba USA nízkoemisní projekty lákají investičními pobídkami. A třeba britsko-nizozemský ropný a petrochemický velikán plánuje přeuspořádat svoji evropskou stopu včetně potenciálních vyřazení a odprodejů energetických a chemických závodů.

Ale i v Evropě se možná blýská na lepší časy. Německo oznámilo, že tento rok plánuje první z pěti aukcí dotačního programu, který si klade za cíl usnadnit energeticky náročným výrobcům přechod na uhlíkově neutrální technologie. Další dvě aukce by měly proběhnout příští rok, poslední dvě pak v roce 2025. Celkově by se v rámci projektu mělo rozdat 50 miliard eur. Jedná se o povzbuzující zprávu, tento dosud chybějící druh podpory může totiž podle Goldman Sachs pomoci vyřešit problém deindustrializace Evropy. Stejně tak Evropa sice ztratila lesk u řady investorů, ale další zájemci stále vidí strategickou hodnotu investic v regionu. ADNOC (Abu Dhabi National Oil Company) zvažuje akvizici Covestro AG a již zmíněný INEOS nedávno dojednal koupi petrochemických aktiv ve Francii od Total Energies.