Už poměrně zaběhnutý příběh očekávaného vývoje sazeb v USA se dá shrnout následovně: Trhy čekají poměrně rychlý a razantní obrat v politice Fedu. Řada ekonomů a zástupci samotné centrální banky toto nadšení už dlouhou řadu měsíců chladí s tím, že sazby budou ve zkratce výš a po delší dobu. A pak je tu .

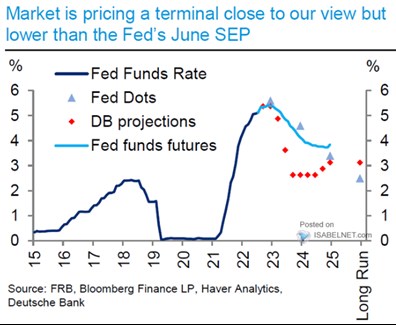

DB předpovídá mírnou recesi na konci letošního roku, sazby by pak podle následujícího grafu měly v jejích predikcích zamířit směrem dolů už v březnu 2024. V tom je tedy DB ještě razantnější, než zmíněné očekávání trhů a sazby by se podle ní měly na svém dnu dostat až k cca 2,5 %. V době, kdy by podle Fedu měly sazby ještě klesat (dot-plot vyznačený modrými trojúhelníky) pak DB předpovídá už nastartování nového cyklu a opětovný růst sazeb:

Zdroj: X

Ve zkratce se z pohledu akcií (a nejen jich) k popsanému vývoji dá říci, že je pokles sazeb „dobrý a špatný“. V prvním extrému by sazby klesaly kvůli tomu, že inflační tlaky výrazně a udržitelně klesají bez výraznějšího ochlazení ekonomické aktivity. „Špatný“ pokles sazeb by pak nastal v případě, že inflace nijak zvlášť neklesá, ale opak platí o ekonomické aktivitě. A v této souvislosti také připomenu, že (i) pro akcie nejsou vlastně rozhodující krátkodobé, ale dlouhodobé sazby a (ii) to ne v jejich absolutní výši, ale relativně k výši růstu zisků a toku hotovosti obchodovaných firem. Ideální je tak pro akcie onen pokles sazeb daný poklesem inflace, který by táhl dolů i dlouhodobé sazby (absolutně i relativně k růstu).

I ve vztahu k dlouhodobým sazbám, ale také k akciím a jejich fundamentální hodnotě by pak v grafu měly být nejdůležitější poslední vyznačené body. Tedy odhadovaná rovnovážná úroveň sazeb. DB ji vidí něco nad 3 %, dot-plot Fedu asi na 2,5 %. I zde ale platí, že rozhodující jsou sazby dlouhodobé a v této souvislosti připomenu mojí jednoduchou úvahu:

Pokud by potenciál americké ekonomiky byl na 2 % a inflace se vrátila k 2 %, nominální růst je na cca 4 %. Volně interpretovaná historie přitom naznačuje, že výnosy desetiletých dluhopisů by mohly odpovídat nominálnímu růstu a rovnovážné výnosy pak máme na oněch 4 %. Dokážou pak firmy stejně jako v předchozích desetiletích zvyšovat podíl zisků na příjmech (tj. zisky porostou rychleji než 4 %)? Nebo dochází ke strukturálním změnám, které tento trend obrátí a růst zisků a toku hotovosti bude pod 4 %, tedy pod výnosy? Kterému scénáři jsou blíže současné valuace je celkem zřejmé.