Pomyslný konsenzus analytiků nyní hovoří o tom, že zisky společností obchodovaných na americkém trhu by měly v příštím roce po letošní zhruba stagnaci růst asi o 11%. A co více, podobného tempa růstu by měly dosahovat i v roce 2025 a třeba data z Yardeni Research ukazují, že podobně jsou nastavena také dlouhodobější očekávání – viz moje předchozí úvaha týkající se cyklického vývoje ziskovosti. Dnes se zaměříme na dlouhodobější trend a možné strukturální změny.

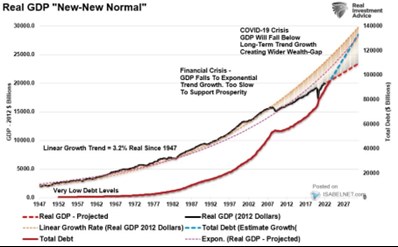

Následující graf srovnává dlouhodobý vývoj nominálního produktu v americkém hospodářství s vývojem zadlužení tamní vlády. Já bych se ale v souvislosti s obrázkem chtěl zaměřit jen na onen růst americké ekonomiky. Zisky obchodovaných firem se s ním nemusí úplně krýt, ale právě vývoj produktu může být dobrým výchozím bodem či perspektivou pro pohled na zisky a jejich dlouhodobější vývoj:

Zdroj: X

Mně na grafu nejvíce zaujalo ono číslo 3,2 %. Mělo by jít o dlouhodobý reálný trendový růst amerického hospodářství. Pokud bychom k němu přidali cca 2 až 3% inflaci, jsme na 5 až 6 % nominálním růstu. Kdyby pak zisky kopírovaly produkt, měly by dlouhodobě růst podobnou měrou. Například podle studie je přitom velmi dlouhodobý růst zisků obchodovaných firem kolem 6 %.

Od 6 % k 11 % není zase tak krátká cesta. Ke vztahu mezi vývojem v celé ekonomice na straně jedné a ziskovostí obchodovaných firem na straně druhé bych nyní podotkl zejména následující: Za prvé, v americké ekonomice dlouhodobě rostl podíl zisku na celkových příjmech. Za druhé, ziskovost firem na trhu je již nějakou dobu významně ovlivněna tím, jak si vedou velké technologické společnosti, které nyní tvoří nemalou část kapitalizace celého indexu.

V tuto chvíli se zdá, že investoři věří, že nové technologie a zejména umělá inteligence pozici těchto společností spíše upevní, než aby ji podkopaly. Nicméně v této souvislosti může být dobré připomenout si, že v minulosti nové technologie přinášely spíše velké změny v odvětvích a nástup společností nových, než aby upevňovaly pozice těch starých.

V souvislosti s prvním bodem se pak můžeme podívat na následující graf, který konkrétně ukazuje, jak se vyvíjel podíl zisků na celkovém produktu. Přes velké fluktuace tu je znatelný rostoucí trend, za nímž bezesporu stála celá řada faktorů. Od globalizace přes automatizaci až po možný růst tržní síly společností v některých odvětvích. Pokud bychom věřili, že i v této oblasti fungují nějaké návraty k průměru, pak bychom v následujících letech spíše očekávali, že podíl zisku bude systematicky klesat. Koneckonců to, že na trhu práce probíhají změny, které nemusí být zdaleka cyklického rázu, se zdá být již nyní zřejmé.

Zdroj: X

Tedy opět: Od 6 % k 11 % není zase tak krátká cesta. I když ne nemožná.