Existují dobré důvody, proč si po zbytek roku zachovat býčí názor - dokonce i někteří z nejznámějších medvědů roku 2023 se změnili na konstruktivní - a akcie v úterý po dalším měkkém tisku inflace vzrostly. Protiargumenty však stále stojí za zvážení:

Není špatný nápad stát se trochu opatrnějším, když notoricky známí medvědi změní svou příručku. Například konstruktivní výhled banky na rok 2024 mohl vyvolat určité pozdvižení. Uznávám, že jejich pohled není příliš optimistický, s cílem indexu S&P 500 na konci roku 2024 ve výši pouhých 4 500 bodů, a stále navrhují určité defenzivní růstové pozice i cyklické produkty na konci cyklu.

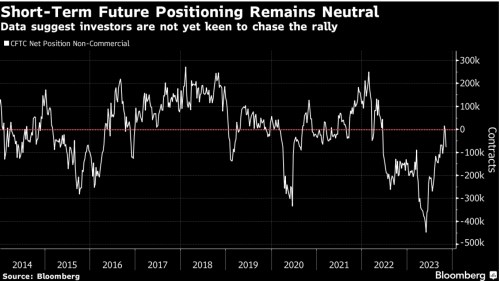

Další známý medvěd, Marko Kolanovic z , nadále vidí rizika a doporučuje investorům, aby letošní rallye vypustili, protože značná část nedávného vzestupu byla poháněna "momentovými strategiemi a pokrýváním krátkých pozic". Spravedlivá připomínka a údaje o pozicích skutečně ukazují na nedostatečnou účast klasických fundamentálních investorů. To naznačuje, že současný býčí sentiment může být poněkud umělý a potenciálně krátkodobý.

Zdroj: Bloomberg

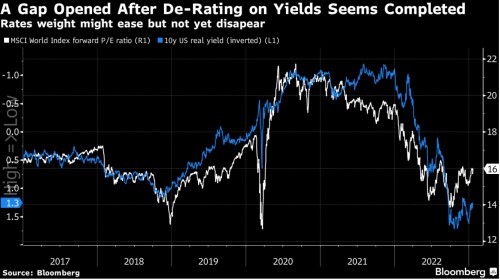

"Zdá se mi, že vzhledem k současné situaci, tj. válce, měkkému výhledu růstu a přísnější měnové politice, je akciové riziko podhodnocené a riziko úrokových sazeb nadhodnocené, což je zajímavá úvaha v době, kdy se blíží investiční rozhodnutí pro rok 2024," říká Chris Iggo, CIO Investment Managers. Podle něj panuje konsensus, že růst bude mírnější, inflace nižší a debata o načasování snížení úrokových sazeb se zintenzivní. Riziková prémie se však posunula ve prospěch dluhopisů.

Zdroj: Bloomberg

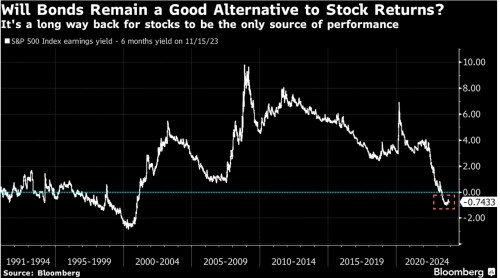

Dluhopisy by stále mohly působit na akcie jako tlakový bod pro ocenění i jako atraktivní investiční alternativa. Mohl by dokonce existovat argument, že pokud se sazby změní, někteří by mohli chtít naskočit do odjíždějícího vlaku a uzamknout si některé 4% kupony. Tento zvrat v alokaci aktiv by mohl jít na úkor jiných tříd aktiv, především akcií.

Zdroj: Bloomberg

Úterní uklidňující údaje o inflaci v USA povzbudily akcie i dluhopisy a index Stoxx 600 vzrostl o 1,3 % na nejvyšší úroveň od poloviny října. Podpořily tak názor, že boj proti cenovým tlakům je nyní vyhraný a centrální banky mají prostor pro snižování sazeb, kdykoli to bude potřeba. Přesto může přetrvávat malé riziko, že obnovená ekonomická síla by mohla znovu vyvolat inflaci.

Výkonnost faktorů v Evropě mezitím stále vypadá docela defenzivně a styly jako kvalita, dividendy a velikost si vedou lépe než obvyklí býčí podezřelí - růst a pákový efekt. To by mohlo naznačovat, že mnozí stále volí opatrný postoj při zvyšování akciové expozice.

Nechci příliš zdůrazňovat téma dominance megakapitál, ale šíře trhu v širším slova smyslu se stále jeví jako velmi malá. Ziskům v letošním roce, stejně jako v posledních dvou týdnech, dominuje hrstka akcií, zatímco ostatní segmenty, především small caps, si zatím příliš nevedou. To lze opět chápat jako opatrné umisťování, které zatím nenaznačuje signál "vše v pořádku".

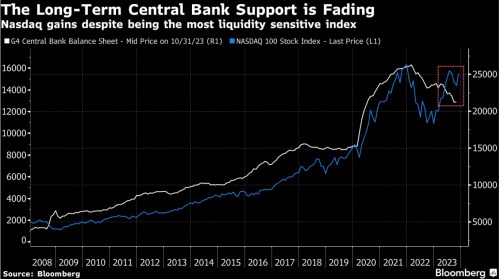

Přetrvává také otázka odčerpávání likvidity z centrálních bank, i když její dopady jsou do značné míry dlouhodobé a může trvat měsíce, ne-li roky, než se plně projeví. Nadále však zůstává medvědím argumentem, že silné pohyby rizikových aktiv v uplynulém desetiletí byly provázány s kvantitativním uvolňováním, a když se tento tok peněz zastaví, celkový režim trhů se může změnit.

Zdroj: Bloomberg

Volatilita se zatím nevrátila na úroveň, kterou jsme viděli v červnu a červenci. Index VVIX se od dosažení minima v minulém týdnu dokonce posunul výše. Poměr put-call pro index S&P 500 je stále nad průměrem a rozpětí VIX se vrátilo mimo zónu klidu. To vše naznačuje, že aktivita podkladových opcí není vyloženě super býčí, ale stále je jí vlastní určitá opatrnost.

Zdroj: Bloomberg

"Akciové trhy v těchto dnech prudce reagují na překvapení, a proto defenzivní pozice zůstává vítězem," říká vedoucí oddělení přímých akcií Quintet Private Bank Marc Decker.

Zdroj: Bloomberg