Podle některých úvah by se mohlo zdát, že na americkém akciovém trhu nyní probíhá něco výjimečného. Jenže letos je i přes současný pokles index SPX stále asi 10 % v plusu. Pokud by požadovaná návratnost dosahovala cca 10 %, už letos vydělal investorům návratnost „férovou“ a po zbytek roku by si mohl dát odpočinek. A navíc pokud chceme posuzovat vývoj na akciích, lepší než pohled na ceny je pohled na valuace. Jak jsou na tom nyní?

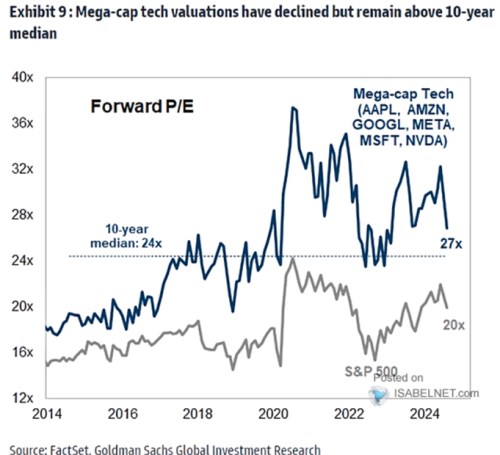

Dá se to přirovnat k porovnávání cen pečiva – pokud je sledujeme jak v čase tak v místě, je lepší dívat se na ceny na jednotku hmotnosti. Ta se totiž může třeba u chleba měnit a jeho celková cena pak tolik neříká. U akcií je to stejné, nejde tu ale o hmotnost, ale o zisky na akcii, nebo tok hotovosti, či třeba tržby. Nejlepší by asi byl takzvaný volný tok hotovosti, protože ten se nejvíce blíží tomu, co firmy pro akcionáře vydělávají. Nejčastěji je ale používáno PE, tedy poměr cen k ziskům. A následující graf ukazuje jeho vývoj u tzv. megatechnologií a u celého trhu:

Zdroj: X

V posledních letech docela často dochází k tomu, že nějaká proměnná znatelně koriguje. Ovšem z dost extrémních hodnot, takže taková korekce vede spíše k návratu k normálu. Ve chvíli kdy GS vytvářel uvedený graf PE u megatechnologií korigovalo z lokálního vrcholu o celých pět bodů. Ale na hodnotu 27. I kdybychom brali za bernou minci hladinku z let 2017 – 2019, která shodou okolností koresponduje s desetiletým mediánem, jsme nyní s valuacemi u této skupiny akcií stále hodně vysoko. Podobné je to pak u celého akciového trhu, do nějž ale ony technologie stále notně promlouvají svou obří kapitalizací.

Včera jsme tu trochu uvažovali nad tím, jaké je a možná bude celkové prostředí pro akcie. Charakterizované poměrem sazeb a výnosů dluhopisů na straně jedné a růstem ekonomiky na straně druhé. Je těžké odhadnout, nakolik se nyní do určitého zhoršování investičních příběhů promítají úvahy o cyklu a nakolik o strukturálních změnách daných technologickým pokrokem. Pokud ale vezmeme tyto dvě oblasti dohromady, tak dnešní graf jasně ukazuje, že došlo jen k určité korekci extrémně vysokých očekávání. A rozhodně ne k posunu k nějakému konzervativnímu pohledu na budoucí vývoj sazeb a růstu (cyklického i strukturálního)

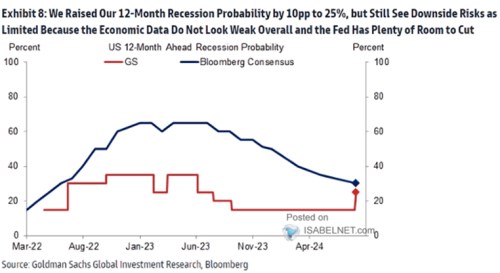

Na straně cyklu hovoří podobnou stejnou řečí druhý graf od GS, kde banka přehodnocuje svůj odhad pravděpodobnosti recese v následujících dvanácti měsících. Přehodnocení probíhá směrem nahoru. Jenže z hodně nízkých úrovní a celek stále ani zdaleka nevyznívá pesimisticky: