Jeremy Siegel z University of Pennsylvania se domnívá, že v září půjdou sazby americké centrální banky určitě dolů. Je ale otevřené, zda to bude o 25 bazických bodů, nebo o 50 bodů. To se vyjasní na základě dalších dat, která z ekonomiky ještě přijdou.

Ekonom poukázal na to, že v USA se inflace počítá jiným způsobem než v eurozóně. Jeden z hlavních rozdílů spočívá v tom, jak se pracuje s náklady na bydlení a jejich příspěvku k celkové inflaci. Siegel přitom již delší dobu poukazuje na to, že americká metodologie vede k velké setrvačnosti inflačních indikátorů. Tedy že neodráží aktuální vývoj, ale promítají se do ní faktory, které již nějakou dobu nejsou relevantní.

Rozdíly v metodologii podle profesora přispívají k tomu, že sledovaná inflace v USA neklesá tak rychle. K tomu dodal, že pokud použije data, která reflektují aktuální vývoj nákladů bydlení, „Fed je již u cíle.“ Inflace by tedy klesla k cíli centrální banky ve výši 2 %. Z hlediska monetární politiky to znamená, že by americká centrální banka měla „mnohem rychleji postupovat směrem k úrovním, na kterých se podle nich nachází neutrální sazby.“

Volá ekonom po prudším snížení sazeb jen kvůli inflaci, nebo i vývoji ekonomické aktivity? Siegel míní, že ve třetím čtvrtletí by tempo růstu amerického hospodářství mohlo začínat jedničkou, což by znamenalo znatelné ochlazování ve srovnání s čtvrtletím druhým. Zdůraznil však, že neočekává recesi, jen zpomalování. Spolu s vývojem inflace to znamená nutnost posunu směrem k neutrální sazbám a Fed by neměl kolem takového kroku „moc přešlapovat“.

Výnosy dlouhodobějších dluhopisů podle profesora nyní implikují poměrně agresivní pokles sazeb. Do určité míry tak „dělají práci za Fed“, protože jejich pokles se už promítá do některých sazeb včetně hypotéčních. „Pokud bude Fed posupovat pomalu, podstupuje riziko, které podstupovat nemusí,“ dodal ekonom s tím, že toto riziko se týká nežádoucího ochlazování ekonomické aktivity a trhu práce.

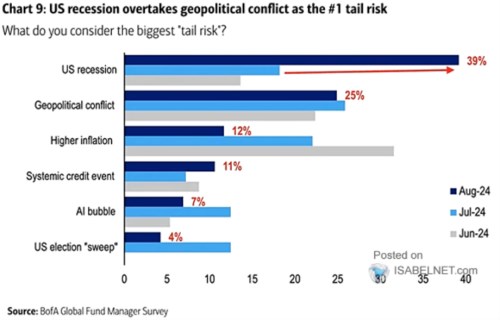

Následující graf ukazuje výsledky průzkumu BofA, které ukazují, že v srpnu posílily obavy z recese, výrazně menší pozornost je během posledních tří měsíců naopak věnována možnosti vyšší inflace:

Zdroj: CNBC, X