O valuacích akciových trhů tu píšu docela často. Nyní přišel s jednoduchým dlouhodobým grafem, u kterého jsem si říkal, „jak tohle někomu vysvětlit“. Tedy jak jeho valuační křivku vysvětlit někomu, kdo se o akcie moc nezajímá, či je tu nováčkem.

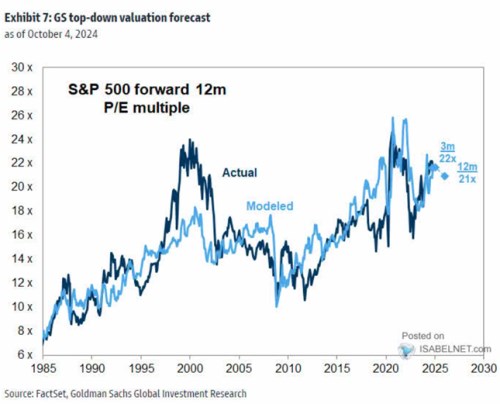

Goldman Sachs v následujícím grafu ukazuje dlouhodobější vývoj valuací amerického akciového trhu. Tedy poměru cen k ziskům. K tomu GS přidává svůj model, který má zřejmě ukazovat, zda jsou skutečné valuace v daný okamžik „vysoko“, nebo „nízko“. V tuhle chvíli porovnání konců obou křivek ukazuje, že současné valuace nejsou nijak zvlášť našponované:

Zdroj: X

Graf také ukazuje, že v polovině osmdesátých let byli investoři ochotni platit za zisky očekávané pro následující rok tak sedminásobek. Pokud se tedy u průměrné firmy na trhu čekalo, že na akcii vydělá v následujícím roce 10 dolarů zisku, cena její akcie na trhu dosahovala 70 dolarů. Za pět let v roce 1995 už by se stejná akcie obchodovala za 110 dolarů, protože PE bylo na 11. A na vrcholu internetové bubliny by byla k mání za 240 dolarů. V roce 2010 už zase jen za 110 dolarů a dnes za 210 dolarů. Pokud pak dáme stranou velké vlny, tak by nás trend dovedl právě z oněch 70 dolarů na dnešní cca trojnásobek. Valuace, tedy PE, totiž vzrostly z úrovní kolem 7 na 21. Dá se to nějak rozumně vysvětlit? Uvažme následující:

Za prvé, v polovině osmdesátých let byly výnosy desetiletých vládních dluhopisů u 9 %, nyní se nachází pod 4 % Tj., investoři před 40 lety chtěli od akcií mnohem více, protože alternativy ve formě dluhopisů nabízely mnohem více. To znamená, že za jeden dolar zisků u akcií byli investoři ochotni platiti mnohem méně, než dnes.

Za druhé, požadovaná návratnost u akcií je dána výše zmíněnými bezrizikovými sazbami a ještě rizikovou prémií. Dá se uvažovat o tom, že i ta byla v polovině osmdesátých let výrazně výš než dnes. Nyní jí třeba odhaduje na 3+ %, v polovině osmdesátých let ale mohla být prémie ovlivněna ještě předchozím dlouhým obdobím vysoké inflace a ekonomické volatility. Postupný pokles prémií by tak měl být dalším faktorem, který valuace zvyšuje – investoři díky němu požadují od akcií méně a jsou za zisky ochotni platit více.

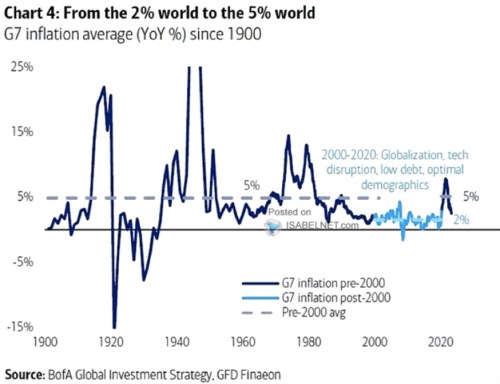

Kdyby tedy v roce 1985 byly bezrizikové sazby cca na 9 % a riziková prémie na 6 – 7 %, požadovaná návratnost vychází na 15 – 16 %. Dnes bychom pracovali s 4 % výnosy dluhopisů a v případě odhadů GS s 3+ % prémiemi, tedy s 7 – 8 % požadovanou návratností. Což je hodně velký rozdíl. Jeho postupný vznik pak lze podle mne do značné míry připsat tomu, čemu se někdy říká Velké uklidnění. To začalo na přelomu osmdesátých a devadesátých let a jeden z jeho výrazných rysů ukazuje následující graf s dlouhodobým vývojem inflace:

Zdroj: X

Požadovaná návratnost toho tedy může k prvnímu grafu vysvětlit hodně, ale zdaleka ne vše. Více zítra.