Co by se stalo s akciovým trhem, kdyby se výnosy desetiletých vládních dluhopisů dostaly z dnešních cca 4,5 % nad 6 %? Akcie by procházely velkým boomem. Tedy alespoň v jednom z možných scénářů. Což je úvod k dnešní úvaze věnující se právě výnosům obligací a akciím.

Jako velmi jednodché vodítko pro posuzování výše výnosů desetiletých vládních dluhopisů můžeme brát součet inflace a reálného růstu ekonomiky. Tedy nominální růst ekonomiky. Tento vztah probíhá určitými režimy, poslední desetiletí měly výnosy dluhopisů tendenci držet se spíše nad nominálním růstem, předchozí inflačnější desetiletí to bylo naopak. Ale jako hrubé vodítko a výchozí bod můžeme brát to, že se rovnají.

Nyní je potenicální růst americké ekonomiky odhadován u 2 %. S inflací něco nad 2 % máme potenicální nominální růst nad 4 %. Výnosy desetiletých dluhopisů jsou nyní na 4,4 – 4,5 %. Takže z tohoto pohledu se nedá hovořit o tom, že by se americké obligace nyní obchodovaly s nějakou masivní prémií nad úrovní danou nominálním růstem. Třeba prémií za riziko spojené s obavami z vývoje vládních financí. A nyní uvažme následující:

Na akciovém trhu i mimo něj se hojně uvažuje o tom, co všechno udělají s ekonomikou nové technologie všetně AI. Třeba pan Roubini dokonce hovoří o tom, že potenciál se zvedne z oněch 2 % na 3 % a v delším období dokonce na 4 % (a padají ještě vyšší čísla, ale samozřejmě i nižší). V tomto scénáři by tedy nominální růst stoupal k 6 % (technologický boom by měl přinášet i dezifnlační tlaky, ale předpokládejme inflaci na 2 %).

Kdyby se v takovém prostředí zvedly výnosy vládních dluhopisů k 6 % zmíněným v úvodu, nebylo by to z uvedeného pohledu (výnosy = nominální růst) žádné překvapení. Možná by byly výnosy o něco níže podobně, jako v dezinflačních obdobích minulosti – poměr výnosů k nominálnímu růstu by se dostal pod jedn. A to je pro akcie mimořádně vlídné prostředí. Mimochodem nejen pro akcie – výrazně by klesly i tlaky na růst vládního zadlužení*.

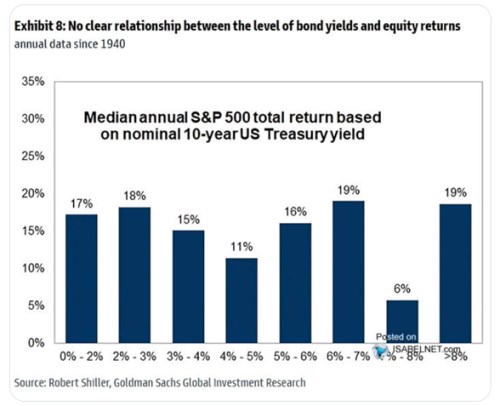

Tento příběh tak ukazuje (opět) jednu podstatnou věc: Akciím nezáleží na samotných výnosech dluhopisů, ale na jejich poměru k růstu ekonomiky a zisků. Výnosy mohou růst, ale pokud se ještě více zvyšuje tempo růstu (cyklicky či strukturálně), akciím toto prostředí vyhovuje. Výnosy mohou také klesat, ale pokud jde stejným směrem i růst, na akcie to může doléhat. A vrcholem dnešní úvahy je následující graf, který to vše shrnuje z pohledu historických zkušeností. Skoro by se dalo říci “jak jsme očekávali“. Protože žádný jasný vztah mezi výnosy a návratností akcií nenajdeme:

Zdroj: X

Graf tedy dokazuje, že samotné výnosy nejsou klíčové, rozhodující je celkový kontext. Tedy zejména onen růstový výhled. A poměr sůtu k výnosům. Obrázek bych tedy spíše četl tak, že jednotlivé sloupce ukazjí, jaký byl v minulosti při daných výnosech právě jejich poměr k růstu. Například předposlední sloupec by tak ukazoval, že při výnosech 7 – 8 % byl poměr hodně nízko, prostředí bylo pro akcie nevlídné a nevedly si nic moc). Při 5 – 6 – 7 % to naopak nebylo nijak zlé, alespoň na nominální úrovni. Graf má ještě jednu intepretaci, ale o té až příště.

*U vládních dluhů a rozpočtových deficitů ale je toázka, jak by vláda a politici s takovým otevřeným oknem příležitosti naložili. Tedy zda by jej zase nezavřeli fiskální laxností, či zda by jej využili. A není to téma zase tak vzdálené akciím, protože pokud trhy počítají s technologickým boomem, alespoň nevyřčeně počítají i s tím, že se z této strany otevře ono okno fiskální příležitosti.

Více z globálních trhů a ekonomiky i na X: @JiriSoustruznik