O sedmi letech hojnosti a následujících sedmi letech hladu se hovoří již v knize knih a asi není proti naší intuici vnímat koloběh celé řady dalších jevů jako střídání období horších a lepších. A není rozumné očekávat i to, že po období vyššího růstu cen akcií přichází období růstu slabého, stagnace, či dokonce poklesu?

Tato otázka samozřejmě nabývá na důležitosti s tím, jak nám značně stárne současný býčí trh. Empirickou odpověď nabízí následující graf. Na ose x jsou návratnosti indexu SPX dosažené za předchozích deset let, na ose y návratnost dosažená v následujících deseti letech. Pokud by existovala výše zmíněná vazba, body v grafu by se seskupovaly kolem nějaké znatelně klesající křivky. Ta by ukazovala, že čím více nabídl trh v předchozích deseti letech, tím méně nabídne v následujícím desetiletí. Nic takového ale patrné není a to ani náznakem. Jinak řečeno, žádná logika „dnes lépe, zítra hůře, či dnes hůře, zítra lépe“ tu v historii neplatila:

Výše uvedené tedy v podstatě říká, že akciový býk neumírá na svůj věk. Někteří ekonomové nyní často opakují, že na svůj věk neumírá ekonomický boom. Snaží se tím říci, že nezáleží na tom, jak dlouhá je ekonomická expanze – pravděpodobnost recese to neovlivní. Je to ale taková polopravda. Expanze jistě neskončí přímo kvůli tomu, že trvá výjimečně dlouhou dobu. S jejím věkem ale většinou roste pravděpodobnost toho, že se ekonomika začne přehřívat. Boom tudíž nakonec většinou zařízne centrální banka. Před časem jsem tu tak psal, že expanze sice na svůj věk neumírá, je ovšem často preventivně utracena. A je těžké si představit, že by s ní nebyl utracen i akciový býk. To, jak těžké je kráčet po hraně zbytečného neutracení boomu/býka na straně jedné a nepřepálení ekonomiky na straně druhé sledujeme nyní v USA již nějakou dobu v přímém přenosu.

Historická návratnost irelevantní, valuace klíčové

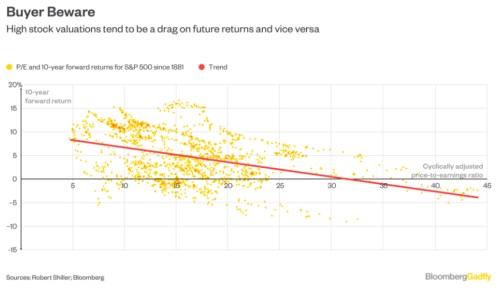

Výše uvedená data každopádně jasně ukazují na onu totální historickou absenci vztahu mezi historickou a budoucí návratností (však to také známe ze všech možných disclaimerů). Druhý obrázek ale očekávanou klesající křivku nabízí. Od prvního se liší tím, že na ose x není historická návratnost ale valuace. Znamená to tedy, že valuace má k budoucí návratnosti skutečně hodně co říci a její mluva je navýsost intuitivní: Pokud jsou valuace vysoko, budoucí návratnost je nižší a naopak.

Nemusíme dlouho rozebírat, proč by měl popsaný vztah platit: Ceny akcií jsou taženy vývojem zisků a valuací (poměrem cen a zisků PE). Pokud je PE už vysoko, zůstává tíha další rally jen na ziscích a ty toho samy tolik nezmůžou. A naopak. Pokud jsou valuace nízko, může další růst cen táhnout jednat růst zisků, ale také růst PE.

PE, které zde nalezneme na ose x, je Shillerovo cyklicky upravené PE, které se nyní u indexu SPX pohybuje nad hodnotou 20. Soudě podle křivky by nás to „odsuzovalo“ k méně než 5 % roční návratnosti v následujícím desetiletí. Konkrétním číslům bych ale velkou pozornost nevěnoval, protože křivka má do korelační dokonalosti daleko a zase tak jednoduché to celé nebude. Základní poučení je ale jasné a je dobré ho mít na paměti, nyní, když jsou valuace poměrně vysoko, ale i ve chvíli, kdy dojde k jejich přestřelení směrem dolů (tedy například ve chvíli, kdy by došlo k nechtěnému utracení boomu a býka).