Otázka v nadpise je jinak formulované téma valuací. Tedy poměrů cen akcií k tomu „co firmy vydělají“. Pokud považujeme za bernou minci zisky, jsou valuace z historického hlediska našponované. Jenže zisky nemusí být tím nejrelevantnějším měřítkem. A pokud použijeme volný tok hotovosti, obrázek se dost mění.

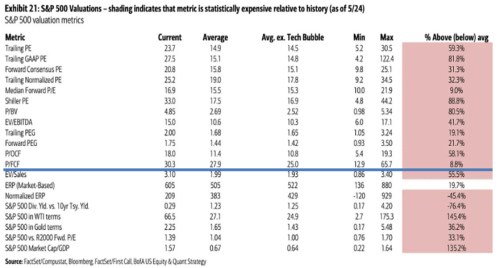

Následující tabulka od ukazuje vyčerpávající přehled valuačních měřítek amerického akciového trhu. Přesněji bychom asi měli hovořit o měřítcích a poměrech naceňovacích – ukazují, jak trh naceňuje akcie relativně k ziskům, toku hotovosti, účetním hodnotám akcií a podobně. Slovo valuace by mělo být spíše vyhrazeno pro náš odhad hodnot. Který může být proveden i přes násobky - přes odhad jejich „férové“ výše. Nicméně v podstatě bez výjimky se používá výraz valuační násobky a výše uvedené berme jen jako připomínku, že jde o nepřesnost, protože na trhu jsou ceny a ne nutně hodnoty.

Zdroj: X

V tabulce jsem vyznačil jeden z mála násobků, který nyní neukazuje na výraznou valuační našponovanost trhu (z historického hlediska). Nejde ale o žádnou druhou násobkovou třídu, naopak. Hovoříme totiž o poměru cen k tzv. volnému toku hotovosti. Tedy k tomu, co firmám zbyde po investicích a co už se docela blíží tomu, co by mohly vyplácet akcionářům. Toto P/FCF je nyní necelých 9 % nad dlouhodobým průměrem. I zde je tedy trh z historického hlediska vysoko, ale zdaleka ne tolik, jako v naprosté většině jiných případů.

Určité světlo do toho, co se děje, vnáší násobek předchozí. Jde o P/CF, tedy cenu akcií k provoznímu toku hotovosti. Zde je nyní trh necelých 60 % nad průměrem, což už je blíže našponovanému standardu ostatních násobků. Rozdíl mezi FCF a provozním CF leží přitom zejména v investicích. Stále tudíž vidíme situaci, která panuje již nějaký čas a kterou komentuji s každou aktualizací této tabulky: Za volný tok hotovosti nyní investoři platí jen mírně více, než je standard minulosti. Ta provozní tok hotovosti (a zisky) ale platí výrazně více. A to platí i o ziscích. Příště bych trochu rozebral, co tu tedy pravděpodobně děje, dnes se podívejme ještě na pár dalších násobků a komentářů, které mě v souvislosti s nimi napadají:

--Extrémně historicky našponovaný je poměr tržní kapitalizace k produktu. Pokud ale budeme předpokládat, že nominální produkt by mohl dlouhodobě růst o cca 4 % ročně (2 % inflace a 2 % reálný růst) a akcie o cca 10 % ročně (jejich požadovaná návratnost a historický průměr), musí poměr kapitalizace k NHDP neustále trendově růst. A neukazuje přitom na žádný valuační exces. Z mého pohledu jde o zavádějící měřítko.

--Podobně zavádějící je podle mne poměr cen akcií k cenám ropy. Akcie by měly dlouhodobě posilovat velmi zhruba o onu požadovanou návratnost, u cen ropy takový mechanismus neexistuje. Tudíž stejný závěr jako u předchozího.

--Podobně můžeme uvažovat o poměru cen akcií ke zlatu. Pokud třeba u akcií vezmeme onu 10 % požadovanou a realizovanou návratnost, co vzít modelově u zlata? Růst ceny pokrývající inflaci, či zvyšování peněžní zásoby? V obou případech by zase měl poměr cen akcií k ceně zlata modelově růst bez indikace toho, že by akcie byly předražené. A kdybychom vzali pohled přes různá rizika a návratnosti, výsledkem bude porovnávání hrušek s jablky. Jinak řečeno, růst podobných poměrů (akcie vs. X) může být implicitně zabudován v jejich povaze a nemusí nic říkat o nějakých excesech.

--Relativně nízko ve srovnání s historickými průměry („jen“ asi 30 % nad) jsou PEGy. Tedy poměry PE k očekávanému dlouhodobějšímu růstu zisků. Zde se již může odrážet to, že i v oficiálních číslech analytiků se začínají projevovat vyšší růstová očekávání spojená s novými technologiemi. I tak jsou ale PEG podle tabulky znatelně nad historickými čísly. Takže buď ještě růstová očekávání půjdou nahoru, nebo jsou nyní dost nízko i rizikové prémie. Což tabulka potvrzuje. A nebo se opět ukazuje, že výraznou roli hraje onen rozdíl mezi zisky a provozním cash flow na straně jedné a volným tokem hotovosti na straně druhé. K tomu příště.