Říká se v Indii (a s různými obměnami i jinde) taková povídka. Tři opice našly ořech, nechtěly se servat o to, která ho sní, ale zároveň nevěděly, jak ho spravedlivě rozdělit (zlomky opicím nejdou). Došly tedy za starým opičákem v očekávání toho, že ořech spravedlivě rozdělí. Ten jim ale namísto toho poradil, aby nyní potlačily touhu hodovat, uskromnily se a ořech zasadily. Vyroste jim strom, který jim všem dá ořechů dost. Poradil jim i, jak to udělat. Opice ho tedy zasadily. Jedna pak pravidelně zalévala, druhá plela a starala se o to, aby nic nestínilo, a třetí měla za úkol v noci hlídat, aby jim ořech se země nikdo nevyhrabal a nesnědl. Když ale ani po delší nic nevyrašilo, společnou prací vybudovaná soudržnost opic zase zmizela. Když se první dvě ujistily, že v zalévání a plení chyba nebyla, udeřily na třetí, že špatně hlídala. Ta ale triumfovala – moje chyba to jistě nebyla, hlídala jsem dobře, dokonce jsem každou noc ořech vyhrabala, abych ho zkontrolovala, jestli už klíčí.

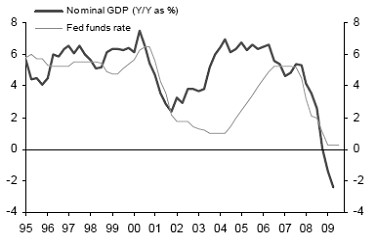

Po každém ekonomickém oslabení, či dokonce krizi nastává nový růst, jehož nedílnou součástí jsou investice – tedy „semena zasazená v půdě“ od kterých čekáme, že za to, že je nyní nesníme, nám poskytnou o to více plodů v budoucnosti. Pečlivě je zaléváme a staráme se o ně. Pokud je ale začneme v naší nedočkavosti kontrolovat (tak jak to dneska zase povyrostlo), či dokonce povytahovat, vše zmaříme. Konkrétně se můžeme podívat například na následující graf – v něm je znázorněn vývoj meziročního růstu nominálního HDP USA a klíčové sazby Fed:

Zdroj: Natixis

Po roce 2000 je patrný prudký pokles sazeb – tedy snaha Fed o oživení slábnoucí ekonomiky, které se po nedlouhé době skutečně dostavuje. ALE – sazby dále klesají až do chvíle, kdy se nominální růst cca dostává na úroveň drženou před rokem 2000. Pak sazby opět rostou, nakrátko se drží blízko „standardu“ 90. let a pak již přilétají monetární vrtulníky hasící požár finanční krize. Například slovy známého kritika tohoto postupu Stevena Roache „notorický nafukovači bublin Alan Greenspan a Ben Bernanke“ udělali špatné závěry ohledně postbublinových strategií na počátku tohoto desetiletí. Poskytnutí přebytečné likvidity Federálním rezervním systémem v letech 2001 – 2003, které Bernanke schvaloval, hrálo klíčovou roli v nastavení prostředí pro osudný mix bublin na trhu s úvěry a realitami*. Kritizovat tak je možno jak sílu poklesu sazeb po roce 2000, tak dobu trvání období snížených sazeb. Oba tyto faktory pomohly k oživení, ale zároveň se projevily i na (ne)rovnováze trhů investičních aktiv. Zdůrazňovat, že v tuto chvíli tu máme déja vu jako vyšité, nemusím.

Alternativou samozřejmě bylo a je nesnižovat tolik a na tak dlouho, mít pomalejší oživení a (snad) i větší rovnováhu. Uvedená povídka poskytuje pro hodnocení tohoto dilema (kontrolovat/povytahovat, či ne) dobrou perspektivu (i když na toto její užití asi její tvůrci nemysleli). Nechci zde přitom prezentovat laciný odsudek strategie centrálních. Ale osobně jsem čekal, že masivní fiskální a zejména monetární stimul byl zejména zacílen na to, aby nedošlo k úplnému kolapsu systému, který po pádu Lehmanů reálně hrozil. Tedy že nebude pokračovat ještě dlouho poté, co byla krize odvrácena a čekalo nás „jen“ velmi pomalé, velmi bolestivé, ale také velmi ozdravné oživení. Místo toho možná již opět povytahujeme oživení jako ta opice s tím, že jenom svou nedočkavostí zmaříme to, co prostě potřebovalo svůj čas**.

Tato „kontrola a vytahování zasazených semen“ je nám ale asi natolik vlastní, že ani nyní ani před dávnými lety nešlo o nějaký ojedinělý exces, ale naopak o velmi typický jev. Stará indická bajka dokazuje, že to je něco, co nás nerozlučně doprovází již dlouho.

*Tento problém se dá uchopit i jako dilema, zda v globální ekonomice existuje (jen) hodně úspor, či hodně likvidity. Velmi zjednodušeně řečeno – první možnost je „přírodním“ jevem, se kterým by se systém měl vyrovnat (a který posouvá „vinu“ na stranu spořílků – tedy na stranu Asie a Německa). Druhá možnost je „chemická“, kdy centrální banky znečišťují systém svou (třeba dobře míněnou) snahou ho dolaďovat (a kde vina leží na straně Fed).

**Je ale férové alespoň krátce podotknout, že: Při zpětném pohledu se Alan Greenspan jednoznačně mýlil v tom, že je možné držet sazby (a následně i nezaměstnanost) nízko s tím, že monetární politika je schopná zamezit výrazným škodám v případě, že se na trhu vytvoří a praskne bublina. Ale: Pokud se nenecháme strhnout naší touhou stát se pobitvovým generálem, soudcem i katem v jedné osobě, musíme se zamýšlet nad tím, jestli sázka Fed byla obecně (!) tou správnou. Tj. jestli by většinou fungovala, nebo by většinou nefungovala a následný vývoj byl proto typický. To „většinou fungovala“ vnímejme například tak, že by byla provozována v prostředí striktnější/smysluplnější regulace finančních institucí. Zde již odpověď není tak jednoznačná, ale obávám se, že dojít až sem se mnoho generálů neobtěžuje.