Mohamed El-Erian z giganta Pimco před časem varoval: Experimenty centrálních bank manipulují s cenami aktiv na několika trzích... Centrální banky nemohou tlačit ceny aktiv nad jejich fundamentální hodnotu donekonečna... V určitém bodě se soukromý sektor odmítne podílet se na této umělé hře, je ale těžké říci, kdy k tomu dojde... (více v „Dávejte pozor při sázkách na ceny zmanipulované centrálními bankami“).

Jako zastánce teorie ekonomických kurvítek jsem dalek toho považovat současné monetární prostředí za bezrizikové. Výše uvedené ale vzbudilo můj zájem podle mne příliš velkou bombastičností a kritičností. Údajné manipulace si můžeme rozdělit na akciový trh a trh s vládními dluhopisy (korporátní dluhopisy jsou na tom podobně jako akcie, možná trochu více bullish).

Akcie

U akcií, které zde často probírám, se zastavím jen krátce. S&P 500 se nyní obchoduje s „dopředuhledícím“ PE kolem 13,5. V pokrizové době se PE vždy odrazilo dolů od rezistence 13. O tom, že bychom se vrátili na předkrizový cca desetiletý standard ve výši kolem 15, si můžeme nechat snít. Tvrdit s PE maximálně 13 – 13,5, že Fed vyšrouboval valuace akcií na zmanipulované úrovně, je trochu odvážné (PE z velké části indikuje i výši rizikových prémií).

Aby to ale nebylo tak jasné, jiný pohled ukazuje Shillerovo cyklicky upravené PE (CAPE). Toto valuační měřítko je nyní na hodnotě kolem 22,7, zatímco dlouhodobý průměr se pohybuje na 16,5. CAPE ale mimo jiné nyní táhnou nahoru nízké krizové zisky let 2009 – 2010 (počítá s několika lety nazpět). Jeho interpretace také není tak jednoduchá jako u častěji používaného výše popsaného PE pracujícího se zisky očekávanými v následujícím roce. Ale dejme tomu, jedno PE na žádnou bublinu neukazuje, druhé možná.

Dluhopisy

Věnujme se hlavně dluhopisům a sazbám. I zde bychom při úvahách o manipulaci měli předně najít nějaký bod, ke kterému jí budeme měřit. Jeden z pohledů jsem shodou okolností prezentoval v předchozím „Rozjedeme to celé znovu?“. Šlo o to, že sazby můžeme poměřovat relativně k nominálnímu růstu. Historie ukazuje, že pokud jsou soustavně a znatelně výše než růst, inflace roste a naopak. V USA jsme přitom nyní v situaci „sazby > růst“, jde ale o situaci specifickou a není proto radno dělat unáhlené závěry (což dokazuje inflačně-výnosový vývoj posledních let). Navrhuji tak použít jiné měřítko a dovolím si pro čtenáře určitě velmi zábavný výlet do trochu praktické teorie.

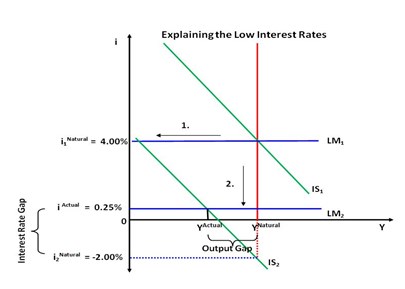

Obrázek ukazuje červeně produkt při plném využití výrobních kapacit. V ideálním případě se známé křivky IS a LM protínají na této vertikále. Říkáme tím, že situace na peněžním trhu (LM křivka) vytváří takovou úroveň sazeb, která zajišťuje poptávku (IS křivka) přesně odpovídající potenciálnímu produktu. Nyní si představme, že poptávka kvůli negativnímu (třeba oddlužovacímu) šoku prudce klesne a křivka IS se posune doleva. Při dřívějších 4 % sazbách by ekonomická aktivita klesla k nule. Centrální banka tedy zvyšuje nabídku peněz a snižuje LM křivku tak, že sazby dosáhnou 0,25 %. To sice zabrání kolapsu produktu, nový průnik nové IS a LM ale stále není na potenciálu. V ekonomice tak roste nezaměstnanost.

Z obrázku je vidět, že pokud bychom chtěli snížením sazeb dosáhnout „správného“ průniku IS a LM v potenciálním produktu, musely by sazby klesnout do záporu. Pokud onen ideální průnik IS, LM a potenciálního produktu nazveme přirozenou sazbou, můžeme tvrdit, že šokem vyvolaný pokles poptávky snižuje přirozenou sazbu, která zajišťuje plný výkon ekonomiky. A někdy ji snižuje až do záporu.

V praxi by výše uvedené snížení přirozené sazby do červených čísel znamenalo, že úrokové sazby by poptávku dostatečně oživily jen v případě, že bychom z každé bance zapůjčené stovky dostali za rok jen 98 Kč (při sazbě -2 %). To by výdaje jistě stimulovalo, protože namísto tohoto tracení peněz v bance bychom raději strávili pár víkendů v supermarketech. Ukládání peněz v bance by ale muselo být povinné, jinak by je tam nikdo nedával a úročení v peněžence a pod matracemi by bylo efektivně nulové. Proto se v praxi hovoří o nulové hranici sazeb – sazby nemohou klesnout pod nulu (a dostat se tak na novou přirozenou míru). Výsledkem je tedy situace, kdy tradiční monetární politika není schopna dorovnat skutečné sazby na jejich přirozenou úroveň.

Nyní jde o to, zda současná situace v USA a dalších vyspělých ekonomikách odpovídá grafu. Pokud ano, jsou sazby mimořádně nízko, centrální banky navíc obcházejí nulovou hranici kvantitativním uvolňováním a celé to budí dojem manipulace trhu. Sazby ale stále nejsou na přirozené úrovni, která by při současné utlumené poptávce zaměstnala všechny prácechtivé zdroje v ekonomice. Já se domnívám, že naše situace grafu cca odpovídá, i když přirozenou sazbu přesně určit nejde. Hovory o manipulaci tak beru jako ne zrovna přesné. I když ale k manipulaci nedochází, naše nemanipulativní snaha může přinést více škody než užitku (viz úvahy o kurvítkách).

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.