Hovory o bublinách neutichají, naopak nabírají na intenzitě. Z části je to podle mého dáno tím, že určitá část komentátorů, analytiků a ekonomů má sklon k tomu, vidět sklenici vždy jako z poloviny prázdnou. A když se už vyčerpal potenciál varování před hypersupermegainflací, upnuli se na bubliny. Z části je pak samozřejmě příčinou i neobvyklá situace, v jaké se nyní nacházíme. Zvýšeného nebezpečí tvorby bublin bychom si v ní měli být i při střízlivém pohledu vědomi. Skoro to je na pravidelné občasníky, tedy bublinové reporty Bubliporty. Ten květnový by mohl vypadat následovně:

Možná, že se zformovala realitní bublina v Norsku, možná i jinde. O nějaké globální hrozbě ale na tomto trhu hovořit nelze. Komodity můžeme z kandidátů na bubliny bez velkého přemýšlení vyloučit také (což ale neříká, že nemohou ještě více oslabit). Dalšími teoretickými kandidáty pak jsou vládní dluhopisy, akcie a dluhopisy korporátní.

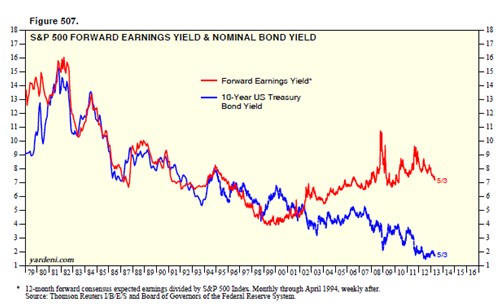

První graf ukazuje aktuální stav i dlouhodobý vývoj US výnosů vládních dluhopisů a ziskových výnosů akcií (obrácené dopředuhledící PE). Výnosy vládních dluhopisů jsou samozřejmě na historických minimech. Bublinovzývači budou tvrdit, že trh je zmanipulovaný (tj. nafouknutý) Fedem. Pokud si ale chceme utvořit vyvážený názor, nesmíme zapomínat na to, že současná situace polopasti likvidity a stále relativně vysoké globální nejistoty je sama o sobě receptem na nízké výnosy vládních dluhopisů považovaných za bezpečné. A mimochodem objem dluhopisů držených Fedem není z historického hlediska nijak výjimečně vysoko. Ve mě tento trh nadstandardní obavy z bubliny nevyvolává.

Rozdíl mezi chováním komodit a akcií přičítám jednak Číně (na ní jsou komodity citlivější) a poklesu nejistoty ohledně vysoké inflace (respektive růstu jistoty, že se nekoná). Vysoká inflace totiž prospívá komoditám a škodí akciím a její klesající pravděpodobnost (rostoucí chápání její nepravděpodobnosti) tak prospívá akciím a škodí komoditám.

Podobně vnímám trh akciový. SPX se nyní obchoduje s PE 14 (tedy 1 lomeno v grafu vyznačený ziskový výnos u 7 %). Bublinové výnosy a PE byly jednoznačně zaznamenány na přelomu tisíciletí (EP kolem 4 %, PE 20 – 25). Předkrizové PE 15 – 16 dnes asi také nebude namístě. Sám jsem nečekal, že se letos podaří prorazit resistenci, kterou si trh po krizi utvořil na PE 13, ale stalo se. Přičítám to zejména pokroku, jaký byl učiněn na poli oddlužení. Ale i kdyby se trh náhle vrátil ze 14 na 13, šlo by o 7 % oslabení, což za prasknutí bubliny považovat nelze. Pokud tento pohled doplníme pohledem na valuace jednotlivých společností, jsou hovory o bublině ještě méně opodstatněné. S rizikovými prémiemi trhu mezi 5,5 – 6,5 % jsou i ty nejmodřejší blue-chips často oceněny poměrně konzervativně.

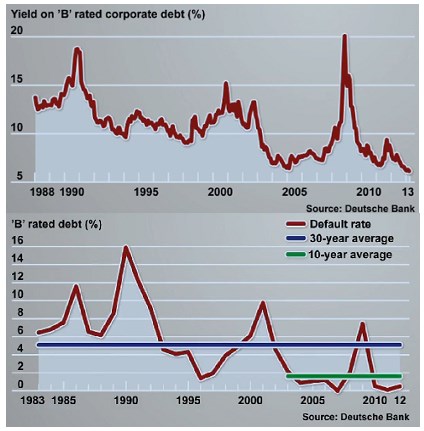

Zbývají korporátní dluhopisy a s ohledem na současnou situaci zejména dluhopisy spekulativní. Ty jsou známé také jako junk – „odpadní“, či dluhopisy s vysokým výnosem. Tato přezdívka jim ale možná už nepatří, protože jejich výnosy se nyní pohybují na historických minimech. Dokazuje to první z následujících dvou grafů (pro rating B):

Druhý graf ukazuje oblíbený doplněk prvního – tedy míru defaultů (modře je 30letý průměr, zeleně desetiletý). I defaulty jsou nyní na minimech, což by mělo poskytovat alespoň částečné argumenty pro vývoj popsaný v prvním grafu. Obojí je podle mého do značné míry odrazem toho, že rozvahy korporátního sektoru jsou i přes utlumený růst obecně silné. To je zase odrazem nebývale vysokého podílu zisků na celkových příjmech. Z toho by měly dluhopisy těžit více než akcie, protože akcie pro vyšší valuace potřebují i růst, zatímco dluhopisům „stačí“ stabilita.

Jim Reid z v souvislosti s grafy hovořil na FT kulantně o tom, že zatímco fundament není v posledních letech nijak silný, opak platí o technických faktorech. Výsledkem je pak mimo jiné i to, že se nízké výnosy spekulativních dluhopisů projevují v nízké míře defaultů (druhý graf by tak byl podle této logiky funkcí prvního a ne naopak). Reid dokonce přemítá o tom, že současná situace uměle potlačuje síly, které čistí ekonomiku. Na podobné mudrování o kreativních destrukcích, které úplně opomíjejí existenci naprosto destruktivních destrukcí, jsem už trochu vysazený. Každopádně ale platí, že pokud má někde blikat varovné světlo, je to pravděpodobně trh s korporátními dluhopisy.

Na závěr jeden „detail“. O bublinách obvykle hovoříme, jako by to bylo něco celkem jasně definovatelného. A protože tomu tak není, vypadají podobné úvahy tak, jak vypadají (včetně výše uvedeného). Bublinu jde z definice určit až ex post. V principu jí představuje velký rozdíl mezi cenami a hodnotami – tedy tím, za co se aktiva obchodují a za co by se měla vzhledem k fundamentu obchodovat. Problém je v tom, že pro odhady hodnot je důležitý nejen fundament současný – tedy ten čitelný. Ale i ten budoucí, který je vždy jen názorem.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.