Vzhledem ke stárnoucí rally na akciových trzích není dobrá doba k nákupu. A to ani v případě asijských emerging markets, které zažily v posledních týdnech sešup kvůli obavám z omezování nákupů dluhopisů americkou centrální bankou. To je názor Marca Fabera, známého medvěda a autora zprávy Gloom, Boom & Doom. Faber, který v srpnu varoval, že ještě do konce roku přijde alespoň 20procentní propad akciových trhů, říká: „Nemyslím si, že by příští jeden až dva roky přinesly možnost výrazně zbohatnout na akciích.“

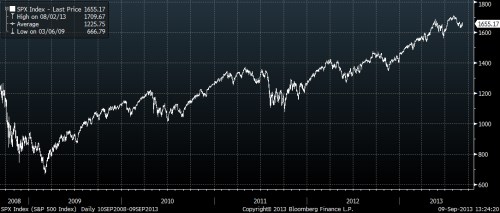

„Nacházíme se v býčím trhu, který již trvá přes čtyři roky,“ hovoří investor o akciové rally s počátkem na začátku roku 2009. „Nemyslím, že by akcie byly v současné době tou nejvýhodnější investicí.“ Faber podle svých slov vlastní akcie firem v Malajsii, Thajsku, Hongkongu a Singapuru, ale nehodlá své tamní pozice posilovat.

Vývoj indexu S&P 500 (2009 - 2013)

U většiny zemí, které zveřejňují poctivé údaje ze svých ekonomik, pozorujeme výrazné zpomalování, upozorňuje Faber. Za negativní signály považuje to, že velké technologické firmy jako nebo snižují své výhledy tržeb. „Vyhlídky pro technologie a kapitálové investice jsou ještě horší než před šesti měsíci. To už něco říká o globální ekonomice.“

Negativně se investor vyjadřuje i o finančních trzích v Číně, ohledně jejíž ekonomiky se ve vcelku pravidelných intervalech vedou spory o to, zda oživuje, či ji čeká rapidní zpomalení („hard landing“). Podle Fabera by se investoři měli nákupům čínských akcií vyhnout. „I pokud věříte v čínský příběh, stejně musíte akcie, které vás zajímají, prodat. Ty dobré společnosti jsou totiž příliš drahé, a s těmi pochybnými byste si vůbec neměli nic začínat,“ radí.

V duchu svého kontrariánství je Faber pozitivně naladěn na trh amerických dluhopisů, který je podle něj překoupen. Zatímco mnoho investorů očekává, že zahájení utahování měnové politiky Fedu se projeví dalším růstem výnosů vládních dluhopisů, Faber predikuje, že tento krok nastartuje oživení trhu dluhopisů, tedy pokles výnosů. „Dluhopisový trh by měl ve skutečnosti reagovat pozitivně na rychlý exit, protože tyto pokračující nákupy aktiv jsou z dlouhodobého pohledu důvodem k obavám. V zásadě se jedná o monetizaci dluhu a ta může být zdrojem inflace.“

(Zdroj: CNBC, Bloomberg)