Prezident Fedu v St. Louis a hlasující člen měnového výboru FOMC amerického Fedu James Bullard vidí šanci na omezení programu kvantitativního uvolňování QE již v prosinci s pozvolným zlepšováním na trhu práce. Naplní-li se, pak by ale omezení QE dle něj mělo být malé s ohledem na nízkou inflaci. Šéf Fedu v Dallasu Fisher je podstatně razantnější, když hovoří o „bláznech, nevyužívajících nejlevnější peníze v historii“ a žádá nejrychlejší možné omezení QE kvůli nákladům současného rozsahu odkupů, které převyšují chtěné benefity. Euro obchoduje k americkému dolaru na novém denním maximu 1,3745 USD/EUR.

„Drobné omezení QE by mohlo být reflexí zlepšení na trhu práce, ale zároveň možností k podrobnému sledování inflace v průběhu první poloviny roku 2014,“ uvedl Bullard, který je dlouhodobým zastáncem a podporovatelem QE. Dvoudenní zasedání FOMC se uskuteční 17. až 18. prosince. Průzkum Bloomberg z 6. prosince ukázal, že podle 34 % oslovených ekonomů se Fed přikloní k prosincovému omezení QE místo vyčkávání na leden či únor. O měsíc dříve se k prosincovému zásahu přiklánělo pouze 17 procent oslovených ekonomů, což je odrazem příznivých příchozích dat.

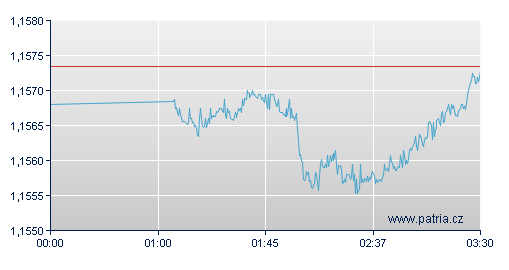

Intradenní vývoj kurzu USD/EUR (online):

„Pokud bychom měli vycházet pouze z trhu práce, pravděpodobnost omezení odkupů aktiv se zvýšila,“ potvrdil Bullard. Data z minulého týdne ukázala na lepší tvorbu pracovních míst a míra nezaměstnanosti nečekaně klesla na 7 %, pětileté dno. FOMC nicméně stanovil, že pro změnu QE chce vidět „podstatné“ zlepšení trhu práce.

Bullard – jako jasný inflační jestřáb, který je respektován investory, protože jeho slova v minulosti nezřídka předcházela skutečný posun měnové politiky daným směrem – nevidí „šířeji akceptovaný“ názor, proč se inflace vyvíjí tak nízko přes mimořádně uvolněnou měnovou politiku Fedu. Potvrdil tím své obavy odtud plynoucí. Fedem preferovaný ukazatel, kterým je spotřebitelská inflace, za 12 měsíců do října tohoto roku vykázal pouze 0,7% růst.

Bullard v roce 2010 publikoval studii „Seven Faces of the Peril“, která požadovala po Fedu odvrácení deflace odkupy vládních poukázek. Do Fedu v St. Louis přišel v roce 1990, v roce 2008 se postavil do jeho čela.

Diskusi nad omezením QE na prosincovém jednání FOMC předpokládá také Jeffrey Lacker, předseda regionálního Fedu v Richmondu. Lacker nicméně bude teprve v příštím roce zastupujícím a v roce 2015 řádným členem FOMC, jak vyplývá z rotačního principu obsazení měnového výboru. Jeho postoj ke QE je opačný vůči Bullardovi. Více stimulace skrze QE dle něj pouze zvyšuje rizika pro celkový „exit“ ze superuvolněné politiky Fedu a kladné efekty má jen omezené a přechodné. „Růst je tažen růstem populace a produktivity,“ poznamenal. Ohledně vývoje ekonomiky Lacker uvedl, že zůstává optimistou přes očekávání letos zhruba 2% růstu a v příštím roce růstu jen mírně nad 2 %. Lacker zamířil na americké zadlužení a nastupující nové regulace a uvedl, že není překvapením, že spotřebitelé mají tendenci spíše budovat úspory a firmy se stále zdráhají najímat nové zaměstnance. „Firmám je rovněž při jejich investičních úvahách jasné, že dnešní rozpočtová politika americké vlády není dlouhodobě udržitelná,“ uvedl Lacker. Prostor pro růst vidí šéf Fedu v Richmondu u investic do rezidenčních realit, ale s „okrajovým dopadem do ekonomického výhledu“.

Jsou-li slova Lackera směrem omezení QE opatrná, Richard Fisher, prezident Fedu v Dallasu, se do „laxnosti firem, nevyužívajících prostředí, které jim navodil Fed“, navezl plnou silou. Fisher je letos zastupujícím členem FOMC, příští rok hlasujícím členem měnového výboru Fedu.

„Fed učinil peníze nejlevnější a nejdostupnější v americké historii a to nebude trvat navěky. Bylo by bláznivé se této příležitosti nechopit,“ směroval Fisher svůj vzkaz firmám. „Stávající objem měsíčních odkupů aktiv skrze UST a MBS přináší náklady, které převyšují cílené benefity. QE musíme začít omezovat, jakmile to bude možné,“ uvedl Fisher. „Tapering musí být proveden v kontextu jasně definovaných a kalendářem stanovených kroků postupného omezování odkupů až na nulu. Musíme zastavit distorze trhu, plynoucí z odkupů dluhopisů a nafukující se bilance. Osobně bych se cítil příjemněji, kdybychom co nejdříve ustoupili ze zasahování do normálního stanovování cen na finančním trhu,“ uvedl Fisher.

QE šéf Fedu v Dallasu z několika dalších úhlů odsuzuje. „Levné peníze selhaly ve snaze o snížení nezaměstnanosti či zlepšení kvality pracovních míst. Ceny domů se blíží úrovním, které mohou ohrozit dostupnost na mnoha trzích. Nevidím potřebu prodlužování superuvolněné měnové politiky ve snaze přivést střednědobá inflační očekávání blíže k cíli ani smysl jejich zvyšování pro oživení tvorby pracovních míst či zvýšení výdajů. Takové kroky pouze rozboří zvolna se zlepšující důvěru,“ varoval Fisher.

Fisher dále uvedl, že americké firmy jsou na tom na provozní úrovni a také po stránce finanční vybavenosti nejlépe za poslední čtyři dekády, ale věnují pozornost nevyřešeným otázkám, ležícím mimo měnovou politiku. Také on se opřel do americké fiskální politiky a regulací, zvyšujících nejistotu. „Je v nejlepším případě nejistá a v tom horším zjevně kontraproduktivní,“ uvedl Fisher, který patří k silným vnitřním kritikům postupu Fedu, zejména v otázce QE.

(Zdroj: Bloomberg, CNBC, Reuters)