O predikčních schopnostech trhů můžeme pochybovat, určitě ale není k zahození vědět, co si trhy o budoucnosti myslí. Tedy vědět, co je zabudováno v současných cenách aktiv. Můžeme pak i zvážit, zda se náš názor liší a zda zrovna nemáme chuť na tuto případnou disproporci i vsadit. Co si tedy trhy dnes myslí o následujících pěti letech?

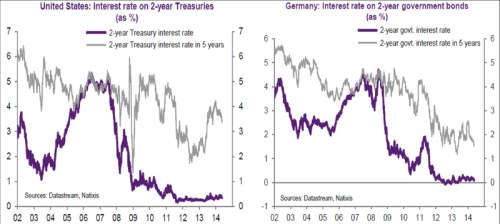

První dva grafy ukazují vývoj sazeb u dvouletých vládních dluhopisů v USA a Německu (fialově). K tomu je přidán vývoj dvouletých sazeb očekávaných v daném okamžiku trhem za pět let. Na první pohled je patrné, že všechno nám trendově klesá. Postupně se snižují krátkodobé sazby i sazby očekávané za pět let. Tato očekávání se pak před pěti lety držela mnohem výše než jsou dnešní sazby – trhy čekaly mnohem rychlejší oživení. Což dnes není žádnou novou zprávou.

Nejvíce nás asi zajímá současnost: Investoři nyní sázejí na to, že za pět let budou krátkodobé sazby v USA někde kolem 3,5 % (zvednou se o cca 3 procentní body) a v Německu na 1,5 % (růst o cca 1,4 procentního bodu). Zajímavý je i pohled na to, jak se v USA zvedla očekávání po roce 2012 (bez toho, aby se zvedly „současné“ sazby), v Německu k něčemu podobnému došlo jen náznakem. V posledních týdnech sice očekávání znatelně korigují, i přesto by podle nich měly sazby znatelně vzrůst a to zejména v USA. Jinak řečeno, podle trhu žádný japonský, či nově neutrálový scénář.

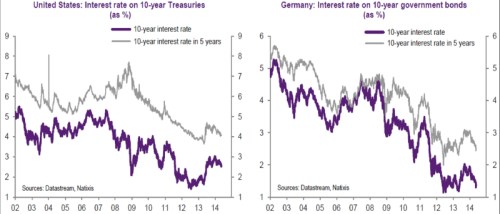

Stejně jako předchozí dva grafy je konstruovaná i následující dvojka, zde jde ovšem o výnosy desetiletých obligací – výnosy v daný časový okamžik (fialově) a výnosy očekávané za pět let po tomto okamžiku (šedě). Takže v USA nyní trhy čekají, že desetileté vládní obligace za pět let ponesou 4 %, německé dluhopisy 2,5 %. I zde je patrné, že inflačně-růstový výhled je v USA znatelně lepší než v eurozóně (poptávka po německých dluhopisech je odrazem situace v celé měnové unii). Pokud by si zde trhy tipovaly správně, dostaneme se v USA až za pět let na hranici, při které se dá uvažovat o tom, že akcie budou na další růst výnosů reagovat negativně. Jinak řečeno, ještě pět let se by měly být nemístné debaty o tom, že růst výnosů poškodí akciový trh – obojí bude pozitivně korelováno díky lepidlu ve formě lepšícího se výhledu.

Mé úvahy se poslední obou tak nějak stáčí k onomu novému neutrálu (NN). Pokud se bavíme o světové ekonomice a jejím dalším vývoji, všechny cesty vlastně nakonec vedou k tomuto tématu, případně úvahám o (i)relevanci dlouhodobé stagnace. Nový neutrál implikuje reálné krátkodobé výnosy kolem 0 %, nominální by tedy mohly být zhruba kolem 2 %. Jak je patrné z výše uvedeného, trhy NN stále plně nevěří – dvouleté nominální sazby za pět let odhadují na oněch 3,5 %. Rozdíl je přitom poměrně znatelný, takže buď je NN jen zajímavým ekonomickým cvičením, nebo trhy čeká ještě znatelné přenastavení. To znamená, že ceny dluhopisů by ještě šly nahoru (výnosy dolů). Pokud NN přinese i klid (viz předchozí úvahy), akcie by z něho mohly těžit. Respektive by korekcí nemusely ztratit to, co už vytěžily.

Desetileté výnosy vládních dluhopisů mají významný protipól v ekonomickém růstu. Pokud jsou nad ním, prostředí je spíše tlumící, pokud jsou pod růstem, je spíše uvolněné. Z výše uvedeného se ale můžeme pokusit výši budoucího růstu odvodit. Natixis tvrdí, že v USA jsou výnosy většinou 100 bazických bodů pod nominálním růstem. Což by spolu s inflačním očekáváním odvozeným ze swapového trhu znamenalo, že za pět let se bude americká ekonomika loudat asi 3 % nominálním tempem a 0 % tempem reálným! Německé výnosy se prý obvykle pohybují na úrovni nominálního růstu eurozóny. Podobnou úvahou tedy dospíváme k tomu, že eurozóna poroste nominálně o 2,5 %, reálně podobně jako USA.

Takto pojatá kompilace očekávání trhů tedy ukazuje, že nominální růst nebude nic moc a navíc bude tažen zejména inflací. Pochybuji, že takový růstový scénář by z hlediska valuací akcií zachránila vyšší stabilita. Místo nového neutrálu by šlo o novou zpátečku a tu by akcie určitě nevydýchaly. I když mají uvedené odhady svoje mouchy, vše dohromady ukazuje, že na trzích bude muset něco povolit: Krátkodobé vs. dlouhodobé dluhopisy, dluhopisy jako celek, či akcie. Možná proto je nyní na trzích takový klid. Byl bych ale nerad, pokud by moje poslední příspěvky točící se kolem výhledu budili dojem skepse. Měly by budit dojem, že je třeba „investovat do podílů společností, ne do akcií“ – nejde o hrátky se slovy, je v tom velký rozdíl.

Pozn.: Jiří Soustružník je aktivní investor a

témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky

nejsou poskytovány jako investiční doporučení. Autor je externím

spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem

společnosti.