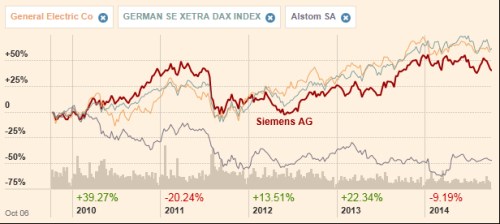

Německé akcie zatím letos zápasí s dosažením pozitivní návratnosti. Ještě horší to má strojírenský gigant . Není v tom ale sám – s letošní návratností na tom není nijak zářivě ani . Paradoxně je na tom letos nejlépe . Paradoxně proto, že pohled na pětiletý vývoj (viz graf) dělá z této firmy naprostý propadák, zatímco i generovaly slušnou návratnost. Ale menší než trh a je dnes svou návratností pod rokem 2011:

Zdroj: FT

V Evropě je řada firem s volnými kapacitami, na které doléhá útlum poptávky (nejen v Evropě, ale i v rozvíjejících se ekonomikách). Pokud je (i) náš investiční horizont skutečně dlouhodobý, (ii) nečekáme, že Evropa bude kompletně japonizovat a (iii) rozvíjející se trhy se namísto cestou Jižní Koreje vydají cestou Argentiny, máme tu řadu investičních příležitostí. Ale někdy to jsou velká „pokud“. Z tohoto pohledu je pak relevantní, nakolik je firma zdravá a silná, aby ustála období útlumu, které i v tom nejlepším scénáři budeme pravděpodobně měřit na roky a ne na měsíce. Jak je na tom ?

Tok hotovosti Siemensu shrnuje následující tabulka. Na to, že jde o strojírenskou firmu, u které bychom čekali silnou expozici na globální cyklus, jsou její výsledky pozoruhodně stabilní (a beta je kolem jedné, což také není moc vysoko). Tato stabilita se většinou týká i pracovního kapitálu a provozní tok hotovosti se pohybuje kolem průměru 7,4 miliard eur (poslední rok pod ním na 6,9 miliardách eur). Tento tok hotovosti pak s přehledem pokrývá investice do dlouhodobých aktiv CapEx a dokonce i investice celkové. Celé to vyznívá dost „německy“ – žádné úlety, dobře fungující stroj.

si tak může dovolit platit vysokou dividendu (relativně k provoznímu CF) bez toho, aby musel sahat do rezerv. S odkupy ale už do nich sahá – klesá mu zásoba hotovosti a v posledních dvou letech se zvyšuje dluh. Nejde ale o nic zdraví poškozujícího – viz níže.

Zdroj: FT

Firma v létě čekala, že letošní fiskální rok ukončí s EPS o 15 % vyšším než loni. Poměr čistého dluhu k EBITDA je na celých 2, firma má v zásobě asi 10 miliard eur hotovosti. CF po CapEx dosáhlo za posledních pět let v průměru 5,31 miliard eur, v posledních dvou letech to bylo asi 5 miliard eur. Dejme tomu, že to je dobrý indikátor krátkodobé schopnost firmy generovat CF pro akcionáře. Jaký dlouhodobý růst tohoto CF pak implikuje současná kapitalizace firmy? Požadovaná návratnost dosahuje nějakých 6,7 % a to znamená, že onen implikovaný dlouhodobý růst se pohybuje kolem 0,5 %. Jinak řečeno, trhy nyní implicitně počítají s tím, že CF Siemensu bude dlouhodobě stagnovat „růstem“ na černé nule.

Nedávno jsme se zde věnovali . Beta této společnosti se pohybuje kolem 1,46, což naznačuje, že jde o mnohem rizikovější sázku na globální ekonomiku než . Volatilita výsledků už se nedá porovnávat vůbec. Požadovaná návratnost by se u mohla pohybovat něco nad 10 %. Pokud bychom hodnotu akcie této odvozovali z toku dividend a za odrazový můstek vzali dividendu minulého roku, musela by dividenda dlouhodobě růst o cca 7,5 % (v posledních třech letech byl takový růst hravě překročen, ale tempo růstu se také znatelně snižuje – z 34 % v roce 2011 na 9 % v roce 2013). Jak si v takovém srovnání stojí ? Jeho loňská dividenda dosáhla 2,5 miliardy eur. A pokud bychom tedy předpokládali, že to jsou pouze dividendy, co táhne hodnotu akcie (tedy ne celé FCFE), trh nyní implikuje dlouhodobý růst dividendy Siemensu asi o 3,5 %. Tedy méně než polovinu ve srovnání s .

Tento krátký pohled tak naznačuje, že tento „dobře fungující stroj“ není předmětem nějakého přehnaného až nekritického zájmu investorů. Ale abych nemaloval věci na růžovo. Poslední zprávy týkající se firmy hovoří o tom, že „tuhá konkurence a nadměrné kapacity mezi výrobci turbín pro plynové elektrárny povedou k tlaku na marže“. Výzvám prý firma čelí i na poli větrných elektráren a tyto dva faktory se negativně projeví na výsledcích následujících dvou tří let. Oběd zadarmo tu nenajdeme.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.