Nejdůležitějším faktorem, který bude určovat vývoj globální ekonomiky v roce 2015, je 40% propad cen ropy, ke kterému došlo během posledních tří měsíců. Za posledních 30 let už podobné pohyby cen ropy nastaly, v některých případech to bylo během hlubokých recesí, jindy během fáze boomu. Pokud je medvědí trend na trhu s ropou tažen vývojem poptávky, signalizuje makroekonomické problémy. Podle našeho názoru ale v současné době vidíme dominanci nabídkových faktorů. Konkrétně odhadujeme, že 70 % z celkového poklesu cen ropy bylo vyvoláno právě jimi, zbytek jde na vrub rostoucí energetické efektivity, která se projevuje například ve snížené spotřebě paliva u automobilů.

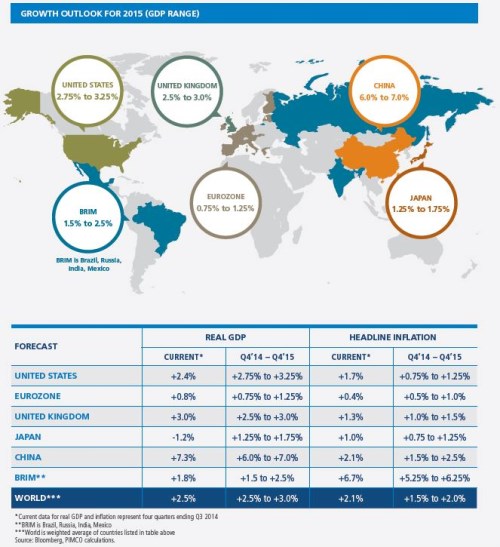

PIMCO očekává, že globální růst v roce 2015 zrychlí ze současných asi 2,5 % na 2,75 %. Půjde hlavně o důsledek pozitivního nabídkového šoku ve formě zmíněného poklesu cen ropy. Ten bude mít také tlumící efekt na globální inflaci. Ve většině vyspělých ekonomik tak pravděpodobně dojde na počátku roku k poklesu celkové inflace pod nulu. Z vývoje cen ropy budou nejvíce těžit ekonomiky Japonska, eurozóny, Číny, Indie a Spojených států. Na druhé straně figurují země jako Rusko a také Brazílie, kterým pokles cen ropy uškodí.

Globální růst by měla podporovat i fiskální a monetární politika. V Japonsku a Číně by měly hrát významnou roli obě, v eurozóně to bude zejména politika monetární. V USA přispěje fiskální politika k rychlejšímu růstu pouze marginálně a očekává se, že monetární politika bude restriktivnější. Právě v USA je klíčová otázka vlivu cen ropy na ekonomickou politiku. Fed by měl zvyšovat sazby někdy mezi červnem a zářím, což odpovídá očekávání trhu. Bývalý šéf Fedu Ben Bernanke byl naším hostem na našem prosincovém ekonomickém fóru a z jeho vystoupení vyplynulo, že i on počítá s pozitivním vývojem v roce 2015. Ekonomická expanze by měla trvat i nadále, protože na trhu práce i nadále existují volné zdroje a oživení na trhu s bydlením se stále nachází v počáteční fázi.

Bernanke se domnívá, že centrální bankéři nebudou dávat příliš velký důraz na očekávaný pokles celkové inflace a budou spíše sledovat vývoj jádrové inflace a reálného růstu. Je pravděpodobné, že BoJ a ECB budou na rozdíl od Fedu pokračovat v uvolněné monetární politice. V eurozóně přetrvává velká produkční mezera, která snižuje jádrovou inflaci. Ta se přitom už nyní nalézá hluboko pod cílem ECB. V Japonsku budou hlavní roli hrát slabě ukotvená inflační očekávání.

Jaká jsou podle našeho názoru největší rizika? Pozorně sledujeme vazbu mezi vývojem cen komodit a globálním bankovním systémem. Komoditní supercyklus, který byl jedním z nejvýznamnějších tahounů reálných investic v posledních deseti letech, pravděpodobně dospěl do své poslední fáze. Ta bude trvat několik let. V minulosti pomohly pozitivní poptávkové šoky z Číny a dalších rozvíjejících se trhů. V roce 2014 ale produkce některých významných průmyslových komodit převyšovala poptávku po nich. Výsledkem je pokles cen komodit a také investic do kapacit.

Vždy docházelo k tomu, že když nastal v komoditním cyklu obrat, neslo to oběti na straně firem a některých zemí. Poslední cyklus trval deset let a boom v investicích byl silný. Musíme proto věnovat pozornost tomu, ve kterých oblastech je největší zadlužení a kde by pokles cen komodit mohl vyvolat největší problémy. Ty by mohly mít dopad na celý finanční systém a globální růst. Nejde o náš základní scénář, ale ignorovat ho nelze.

Mezi naše hlavní investiční témata pro rok 2015 patří podvážení dluhových instrumentů. Naše teze nového neutrálu implikuje, že sazby by se měly dlouhodobě pohybovat na nízkých úrovních. Tento pohled už je ale podle našeho názoru v cenách odražen a tak se domníváme, že kvalitní dluhové nástroje už mají pouze velmi omezený prostor k dalšímu růstu. Týká se to amerických, britských i německých dluhopisů. Atraktivní ceny lze naopak nalézt na trhu TIPS.

Riziková aktiva budou ovlivněna utažením politiky Fedu na straně jedné a stimulací ECB a BoJ na straně druhé. K tomu se ovšem přidává riziko vysoké volatility vyvolané změnou politiky Fedu. Zajímavé jsou podle nás i nadále dluhopisy zemí na periferii eurozóny. Atraktivní jsou valuace akcií v Evropě, japonské akcie jsou zajímavé díky politice tamní centrální banky. Otázkou ale je, jaká bude skutečná efektivita kroků ECB a BoJ a jak jsou nyní nastavena očekávání trhu.

Na měnových trzích se stále držíme nadvážení amerického dolaru relativně k dalším měnám zemí G10. Euro i japonský jen by měly k dolaru oslabovat i přesto, že se tímto směrem už vydaly v roce 2014. Podle nás jde o hlavní nástroj, kterým budou ekonomiky v útlumu schopny podpořit růst a upevnit inflační očekávání. Slabší ceny komodit a změny politiky Fedu by pak měly negativně dopadnout na rozvíjející se trhy jako celek. Pro dlouhodobé investory se ale i zde dají najít atraktivní příležitosti. Příkladem je mexický trh s dluhopisy.

Naše ekonomické projekce pro rok 2015 shrnuje obrázek s vyznačeným rozmezím předpokládaného růstu a tabulka s růstem současným a očekávaným a inflací současnou a očekávanou:

Zdroj: Pimco