Klíčové číslo popisující současnou situaci na amerických akciích (a asi i výhled) je 17,2. Je to PE indexu SP 500 ze čtvrtého května a do kontextu ho můžeme zasadit následovně: V prvních pokrizových letech bylo pro PE těžké prorazit hranici 13. Tam dnes (co se týče fundamentu i sentimentu) určitě nejsme, proto je lepší uvažovat o tom, že před krizí byla významnou rezistencí hranice PE na hodnotě 15. Současné úrovně (tj. kolem 17) pak nalezneme jen v roce 2004, kdy šlo ale o lokální valuační maximum, které trh rychle opustil a začal se zaobírat onou patnáctkou. Posun PE ze současné úrovně na 15 by pak sám o sobě představoval oslabení trhu o 12 %. Jenže tlaky nejsou pouze na valuacích.

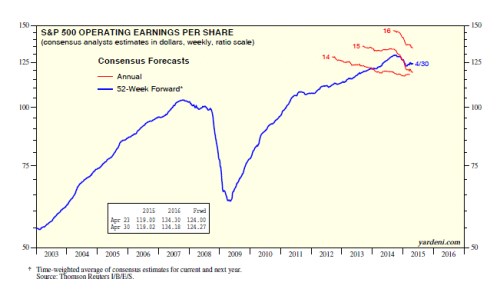

První z dnešních obrázků ukazuje vývoj zisků očekávaných pro rok 2015, 2016 a pro plovoucích 12 měsíců. Po roce 2011 bylo tempo jejich růstu poměrně stabilní, vše ukončila zisková „ropná krize“ z podzimu minulého roku. Je pozoruhodné, že tato krize na ziscích ropných firem a přidružených odvětví není ani náznakem vyvažována tím, že by se nižší ceny ropy projevily na vyšší ziskovosti jiných odvětví. Jinak řečeno, při pohledu na trh a zisky firem by se zdálo, že takový prudký pokles cen ropy ekonomice výrazně škodí. Tak tomu ale samozřejmě není a zatím se spíše zdá, že stojíme před jednou ze situací, kdy jsou zájmy Wall Street a zájmy tzv. Main Street poněkud odlišné.

Graf nás ale hlavně informuje o tom, že konsenzus týkající se zisků žádného optimismu nenabírá, naopak. Čímž se také vracím k onomu relativně nafouknutému PE – v této situaci je jeho našponování mnohem vyšší, než kdyby zisky rostly tempem typickým pro roky před rokem 2014. Čímž se s trochou pesimismu zase poměrně hladce můžeme přesunout k dalšímu obrázku, který nám hezky shrnuje hlavní charakteristiky medvědích trhů a kolapsů po roce 1926:

Zdroj: JPM

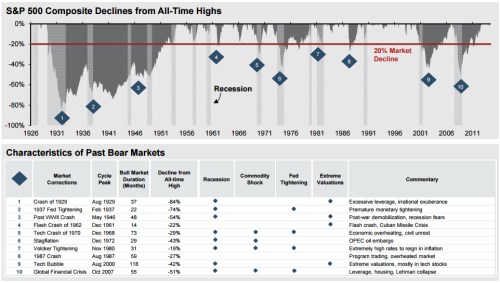

V grafu jsou vyznačeny poklesy z rekordních maxim, za „medvědí“ hranici je považován propad trhu převyšující 20 %. Takových od roku 1926 nalezneme 10 a z celkového pohledu je celkem jasné, že ty nejvážnější jsou na počátku a na konci sledovaného období. Pokud bychom vstali špatnou nohou z postele, mohli bychom tvrdit, že ten jedenáctý propad bude tedy ještě větší, fundamentalista by se ale dožadoval nějakého pevnějšího základu tohoto tvrzení. Dáme-li stranou „neznámé neznámé“, nabízí se několik „katalyzátorů“ – od Řecka, přes poměrně vysoké valuace až po hodně známou neznámou ve formě už snad i přesignalizovaného a přesto stále obávaného posunu v kurzu americké monetární politiky. Za sebe ale musím říci, že teorii „dobře už bylo“ moc nevěřím*.

Před časem jsem tu zmiňoval pravidlo 4/4/4. Je to takové moje zjednodušené vodítko odvozené na základě historických zkušeností. Ty ukazují, že pro akcie bývá kritický růst výnosů desetiletých vládních dluhopisů nad 4 %, přiblížení růstu mezd k cca 4 % a pokles nezaměstnanosti k cca 4 %. Všechny tyto indikátory jsou zatím hodně vzdáleny tomu, aby jasně indikovaly nějakého medvěda**. Jinak řečeno, od popsaného vysokého PE a vývoje zisků by k propadu dosahujícímu minimálně 20 % (tedy k té jedenáctce) mělo být ještě daleko. Medvědí úvahy tedy stále považuji za úvahy o černých labutích, které jimi vlastně nejsou, protože o nich uvažujeme.

*V tabulce pod grafem nalezneme stručný popis každého z brtníků. Z něj je patrné, že utahování monetární politiky bylo pro medvěda charakteristické jen ve čtyřech případech, stejnou četnost má extrémně vysoká valuace a komoditní šok. V naprosté většině případů šlo oslabení ruku v ruce s recesí. Z grafu lze vystopovat i známé Velké uklidnění, které se projevilo i na medvědech. Jde o období osmdesátých a devadesátých let, kdy došlo k výraznému zklidnění a poklesu volatility růstu HDP, či inflace. Nebýt propadu trhu z roku 1987, mohli bychom tvrdit, že po medvědech tou dobou nebylo ani vidu, ani slechu. Propad onoho roku 87 byl přitom hodně výjimečný. Nenalezneme u něj totiž žádný znak typický pro jiné propady a JPM jen poznamenává, že za ním stál „přehřátý trh“.

**Samozřejmě je ale nelze brát dogmaticky. Dnes je situace jiná například kvůli tomu, že fiskální i tradiční monetární náboje jsou v podstatě vystříleny a objevil-li by se nějaký nečekaný negativní šok, celá čtyřková teorie bude skutečně jen teorií.